Economía

El 90% de los depósitos están colocados en títulos públicos, en lugar de financiar a las familias y las empresas

Ante la falta de demanda de crédito y el clima recesivo en la economía, los bancos ya colocan hasta un 90% de los depósitos en bonos del Tesoro y pasivos remunerados del Banco Central.

Luego de que los desequilibrios fiscales del sector público llegaran a un nuevo récord histórico en 2020, el Gobierno apostó por captar recursos del mercado local como una alternativa para la emisión monetaria directa y ante la falta de acceso al mercado de capitales internacional.

En una situación de extrema voracidad estatal y en el marco de una demanda de crédito muy reducida por parte del sector privado, los bancos actualmente ya colocan un 90% de los depósitos en títulos públicos, tanto del Sector Público Nacional (bonos del Tesoro) como del Banco Central (pasivos remunerados).

La participación del sector público es creciente. En los dos primeros meses de 2021 un 75% de los depósitos bancarios privados fueron prestados al Estado, en marzo esta relación creció al 83% y desde mayo se mantiene oscilando el 90% del total.

Solo el resto queda para financiar proyectos de las familias y las empresas, como pueden ser la apertura de nuevos emprendimientos, la financiación de una hipoteca para adquirir una primera vivienda, entre muchas otras alternativas. Todo esto se ve restringido por la enorme voracidad del sector público.

El efecto de la excesiva participación del Estado en el crédito local es evidentemente recesivo, una gran cantidad de recursos que hubieran servido para financiar proyectos productivos ahora se destinan para cubrir gastos corrientes sin mayor valor económico.

Si el sector público persiste en un gran déficit fiscal y se intenta reemplazar la mayor cantidad de emisión monetaria posible por deuda en el mercado local, la contracara será un mayor efecto recesivo que se consolidará cada vez más. Nuevamente, el problema subyacente es el desequilibrio de las cuentas públicas.

Según el Instituto Interdisciplinario de Economía Política de Buenos Aires (IIEP) el déficit fiscal contabilizando intereses representó el 4,8% del PBI en junio, un resultado holgadamente superior al que había antes de la pandemia pese a que la economía produjo un rebote.

Considerando el resultado primario, se observa un deterioro fiscal todavía mayor porque se registró un déficit del 3,2% del PBI en el mismo mes. El grueso de la corrección fiscal fue lograda con una baja de la carga de intereses, pero el sector público mantiene un desequilibrio entre gastos e ingresos corrientes que es ampliamente superior al que había antes de la pandemia, cuando se registraba un déficit primario casi nulo.

La corrección fiscal desde diciembre del año pasado fue considerable, los desequilibrios de caja siguen siendo superlativos y demandan una gran cantidad de recursos locales, además de una asistencia monetaria persistente de todos modos.

En segundo lugar, si bien el ministro Martín Guzmán aseguró en reiteradas oportunidades la necesidad de consolidar un mercado de local en pesos, lo cierto es que en la práctica el Estado estorba el normal desarrollo del mismo porque impide la eficiente asignación de los recursos en la economía.

Lejos de alentar la creación de un mercado de capitales en el país, lo que hace el Estado es limitarse a consumir el poco crédito que ya existía para financiar sus desequilibrios fiscales.

Economía

¿Nueva guerra comercial con China? Biden apunta a triplicar los aranceles para la importación de acero y aluminio

La administración Biden amenaza con lanzar una nueva ofensiva arancelaria contra el ingreso de productos chinos, una maniobra que podría conducir a una pronta respuesta por parte del gigante asiático.

El giro proteccionista de la Casa Blanca bajo la presidencia de Joe Biden se hace cada vez más evidente. Pese a prometer lo contrario en su campaña electoral, Biden promete redoblar los aumentos tarifarios contra China y otros países del mundo.

Hasta ahora, las medidas proteccionistas del Gobierno se focalizaron en subsidios encubiertos, como por ejemplo los dispuesto en la llamada “Ley de Reducción de la inflación” del 2021. Pero esta vez se estudia abiertamente un nuevo rediseño del sistema arancelario.

El Presidente Biden propuso triplicar el arancel de importación para el acero y el aluminio provenientes de China, del 7,5% al 25%. Esta resolución amplía una anterior que ya había adoptado el expresidente Donald Trump, en virtud de la Sección 232 de la Ley de Expansión Comercial (establecida en 2018). Pero la ley sancionada durante la administración anterior sólo alcanzaba a unos productos específicos, y la propuesta de Biden es generalizar el aumento arancelario sin excepción en todo el sector.

Estados Unidos se constituye actualmente como el cuarto productor mundial de acero, mientras que China ocupa el primer lugar. Semejante participación en el mercado haría muy efectivo el impacto de un arancel sobre la importación de China (con beneficios positivos para la industria local), pero este tipo de medidas resultan en su mayoría estériles, debido a que se espera una pronta respuesta por parte de China y la situación volvería al punto de inicio (o aún peor debido a la persistente volatilidad).

Siguiendo el mismo patrón, la administración Biden intervendrá deliberadamente en la adquisición de US Steel por parte de inversores japoneses, un acto populista y desesperado en medio del clima de la campaña electoral.

Asimismo, el Presidente Biden propuso incrementar los aranceles para la importación de madera canadiense del 8% al 14%, sin ningún tipo de justificación convencional. Esto supone un golpe hacia uno de los mayores socios comerciales de Estados Unidos en la región.Queda en evidencia que la política comercial de Biden no se limita exclusivamente a China.

Biden despliega este paquete de propuestas como respuesta a las medidas prometidas por Trump, entre las cuales se encuentra el establecimiento de un arancel universal del 10% sobre todas las importaciones, y una tasa especial del 60% sobre todas las importaciones de China.

Como es de amplio conocimiento, la dictadura comunista en China se negó a cumplir con la liberalización total de su mercado de divisas, un requisito al que se había expresamente comprometido tras su ingreso a la Organización Mundial del Comercio (OMC) en el año 2000. En lugar de ello, solo se dio lugar a una serie de desregulaciones parciales y progresivas que, hasta el momento, no llegaron a desembocar en un mercado libre.

Las políticas proteccionistas se utilizaron como una medida coercitiva para forzar la liberalización cambiaria de China durante la administración de Donald Trump, aunque una vez finalizada la guerra comercial (2018-2020) se llegó a un nuevo status-quo sin mayores cambios en esta materia y con aranceles más elevados entre ambos países (la relación final entre ellos favoreció ligeramente a Estados Unidos).

Economía

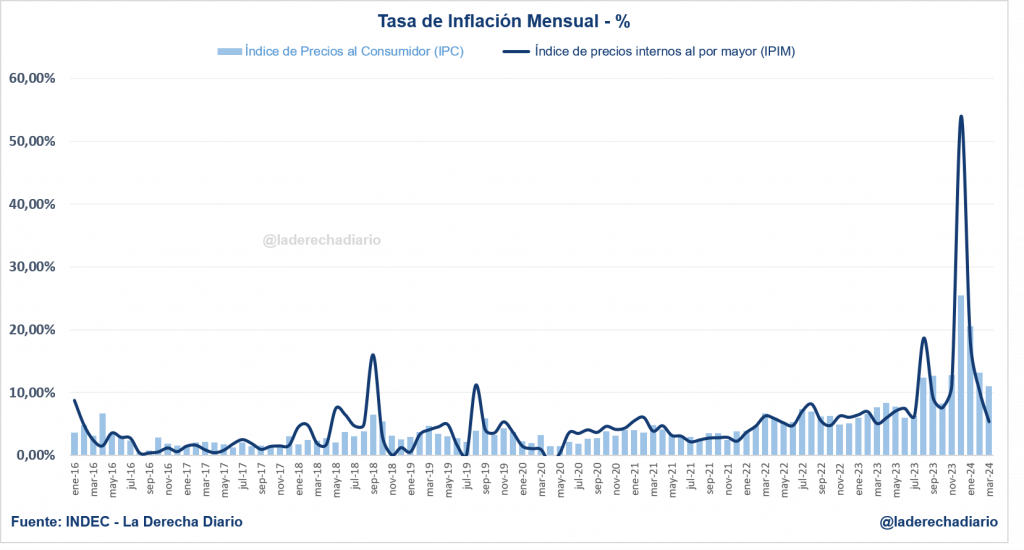

Caída en picada de la inflación: Los precios mayoristas subieron un 5,4% en marzo, después de haber alcanzado la hiper en diciembre del año pasado

La variación mensual de los precios al por mayor se derrumba a un ritmo incluso más rápido que en los precios minoristas. La tasa de inflación general podría retroceder al 6% a partir del mes de abril, según estimaciones privadas.

El INDEC confirmó una nueva y fuerte caída de la tasa de inflación en Argentina: el Índice de precios internos al por mayor (IPIM) registró un aumento del 5,4% en marzo, la variación más baja en lo que va del año. Retrocedió implacablemente con respecto al salto del 10,2% producido en febrero, al 18% de enero, y al estallido del 54% registrado en diciembre de 2023. Esta última cifra constituye técnicamente una situación de hiperinflación.

Se observó un incremento mensual del 6,2% sobre productos de origen estrictamente nacional, mientras que los bienes importados cayeron en un promedio del 1,7% en marzo. La energía destacó de entre los aumentos mensuales, marcando una suba del 12% (debido a la corrección de precios relativos que lleva adelante el equipo económico).

Los precios mayoristas acumularon una suba del 37% entre enero y marzo, muy por debajo del 51,6% de aumento que se registró en los precios minoristas. La inflación mayorista está bajando a un ritmo mucho más acelerado que la minorista, un fenómeno muy común entre los programas de estabilización. Se registró un aumento interanual del 330,6%, debido al efecto de arrastre estadístico después del salto de diciembre.

El programa de ajuste fiscal y monetario del Gobierno logró tumbar la hiperinflación que había dejado plantada el kirchnerismo en los últimos meses de la gestión de Massa. Este fue sin lugar a dudas el principal objetivo de las medidas de emergencia que se tomaron a partir del 10 de diciembre.

La caída de la variación mensual en los precios mayoristas fue contundente. El Índice de precios básicos al por mayor (IPIB) registró un aumento incluso menor y en torno al 4,9% al cierre de marzo, un indicador que excluye el efecto impositivo sobre los precios relevados.

Asimismo, el Índice de precios básicos del productor (IPP) marcó un aumento del 5% en marzo, y nuevamente el salto de la energía destacó de entre las principales aperturas que componen el indicador.

Con esta dinámica en los precios al por mayor, se estima que el IPC minorista volverá a registrar una nueva rebaja en su ritmo de aumento en abril. En este sentido, el exministro de Economía Domingo Cavallo sugiere que la inflación de precios al consumidor podría estabilizarse en el 9,5% a partir de abril, y retroceder hasta un umbral del 6% al 7% a partir del mes de mayo. Esto es coincidente con la desaceleración de los precios online.

La reactivación de la actividad real dependerá casi exclusivamente de la velocidad en la salida del cepo cambiario, ya que resulta un elemento imprescindible para la tan esperada recuperación en “V”.

Por otra parte, para que la liberalización del mercado cambiario pueda ser posible sin conducir a un nuevo proceso hiperinflacionario, resulta necesario continuar con el saneamiento del balance del Banco Central (BCRA). El director de la institución, Santiago Bausili, logró recomponer el salto de las reservas netas en sus primeros meses de gestión.

Economía

Contundente fracaso de la Ley de Alquileres en Cataluña: La oferta de viviendas se derrumbó y los alquileres suben al doble que la inflación

Nuevamente se observaron de primera mano los resultados desastrosos de la regulación de los alquileres, esta vez en la experiencia catalana. El valor real de los alquileres se incrementó casi un 5% desde la vigencia de las normativas regulatorias.

El gobierno socialista-independentista de Cataluña lanzó un masivo programa estatal para tratar de controlar arbitrariamente el precio de los alquileres en la región. Así como en Argentina, el gobierno comunitario lanzó una Ley de Alquileres que dispuso la regulación total de los contratos entre inquilinos y propietarios.

Nuevamente como en Argentina, las regulaciones no cumplieron su cometido y no ofrecieron ningún tipo de alivio a los ciudadanos para acceder a una vivienda más asequible, más bien ocurrió lo contrario.

El primer experimento regulatorio de Cataluña se lanzó en septiembre de 2020, en plena pandemia, con la llamada “Ley Autonómica de Alquileres”. Dicha legislación se mantuvo casi sin cambios hasta abril de 2022. Durante este período, la oferta de viviendas cayó un 35,5%, y el valor real de los alquileres más baratos y accesibles se disparó un 12,7%, el doble que la inflación para esa misma etapa. Los datos fueron computados por un estudio del Centro de Política Económica de España (ESEADE) en base a los dos años de evidencia empírica de la regulación.

El presidente de Cataluña, Quim Torra, salió expulsado del gobierno en 2021, y tomó el control Pere Aragonès, quien a pesar de ser más moderado en cuestiones económicas, demostró no haber aprendido absolutamente nada del fracaso regulando los alquileres, y volvió a lanzar una nueva ofensiva de controles a partir de marzo de este año.

Se dictó un estricto control sobre 140 municipios en toda Cataluña, y más tarde la cantidad de localidades alcanzadas se extendió a un total de 241, abarcando territorios que representan hasta el 90% de la población catalana.

Los primeros resultados de la nueva normativa regulatoria son tan deplorables como los que cosechó la primera ley de alquileres de 2020. La oferta de viviendas respondió rápidamente con una reducción del 13% según estimaciones de la compañía inmobiliaria Idealista.

“Es innegable que el origen del problema del alquiler en España está en la poquísima oferta disponible, por lo que se hace imprescindible un cambio de rumbo que reequilibre las relaciones entre inquilinos y propietarios, que asuma que los propietarios no son el problema sino la solución al aumento de la oferta y el ajuste de los precios”, confirmó la firma inmobiliaria.

En la Ciudad de Girona la caída de la cantidad de viviendas disponibles para un alquiler cayó un 21%, en Tarragona la reducción fue del 16%, y en Barcelona se desplomó no menos de un 14%.

Sin excepción, todas las localidades afectadas por las regulaciones experimentaron fuertes caídas en la oferta disponible de inmuebles, tal y como anticiparon la mayoría de los agentes del mercado inmobiliario, y del mismo modo en que ocurrió durante el periodo 2020-2022. El Gobierno cometió dos veces el mismo error estrafalario, por motivo de un cinismo ideológico.

Dada una demanda relativamente estable (como la que de hecho se observa), la fuerte caída de la oferta de inmuebles empujó los precios hacia arriba en términos reales. Los alquileres aumentaron un 4,6% por encima de la inflación en Barcelona desde el pasado mes de marzo, siendo esta una de las regiones más afectadas por la aplicación efectiva de los controles.

El aumento real promedio de los alquileres en toda Cataluña fue del 4% en solo un mes, y el panorama luce sombrío conforme el Gobierno se niegue a torcer el rumbo económico para permitir una mayor libertad de negociación entre las partes.

-

Economíahace 5 días

Economíahace 5 díasSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 1 semana

Argentinahace 1 semanaArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 2 semanas

Argentinahace 2 semanasArgentina se rearma: Tras la compra de los F16 y el Hércules, Petri negocia la compra de LAVs neozelandeses y Strykers estadounidenses

-

Argentinahace 7 días

Argentinahace 7 díasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 1 semana

Argentinahace 1 semanaBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación: Los alimentos subieron sólo un 0,8% en la última semana de marzo, y el aumento promedio ya es el más bajo en lo que va del año

-

Argentinahace 1 semana

Argentinahace 1 semanaJorge Rial, el eunuco que construyó una docena de medios para vivir de la pauta oficial, se está quedando sin plata

-

Argentinahace 7 días

Argentinahace 7 díasEl Gobierno de Milei suspendió 1.308 películas que iban a recibir subsidios del INCAA, entre ellas “Gordo Puto, Amén”