Economía

El costo de las medidas del gobierno: ¿peligro de hiperinflación?

El costo de las medidas de asistencia hacia los más necesitados no es gratis y la emisión monetaria de los últimos días se ha disparado a niveles alarmantes. Una emisión sin respaldo en divisas, metales o bienes, y una caída en la demanda de dinero, parecen azotar las medidas.

Si bien grandes bancos de inversión

mundiales tales como JP Morgan o BNP Paribas esperan una inflación en torno al

50% para 2020, hay detalles exclusivos del contexto de Argentina que no se tienen

en cuenta.

En Argentina, como ya es sabido y, a diferencia

de las estimaciones que estas entidades realizan, la gente no quiere el peso y lo demuestra en los ahorros dolarizados y la rápida desesperación

por gastar el dinero antes de tenerlo encima, dos hechos que llevan a mostrar

la seria caída en la demanda de dinero que Argentina sufre constantemente.

Ad

Esta caída de la demanda de dinero es combatida erróneamente por el gobierno y su dependiente Banco Central, con una mayor inyección

de oferta monetaria. Mientras la demanda se contrae, la oferta

crece y no lo hace lentamente.

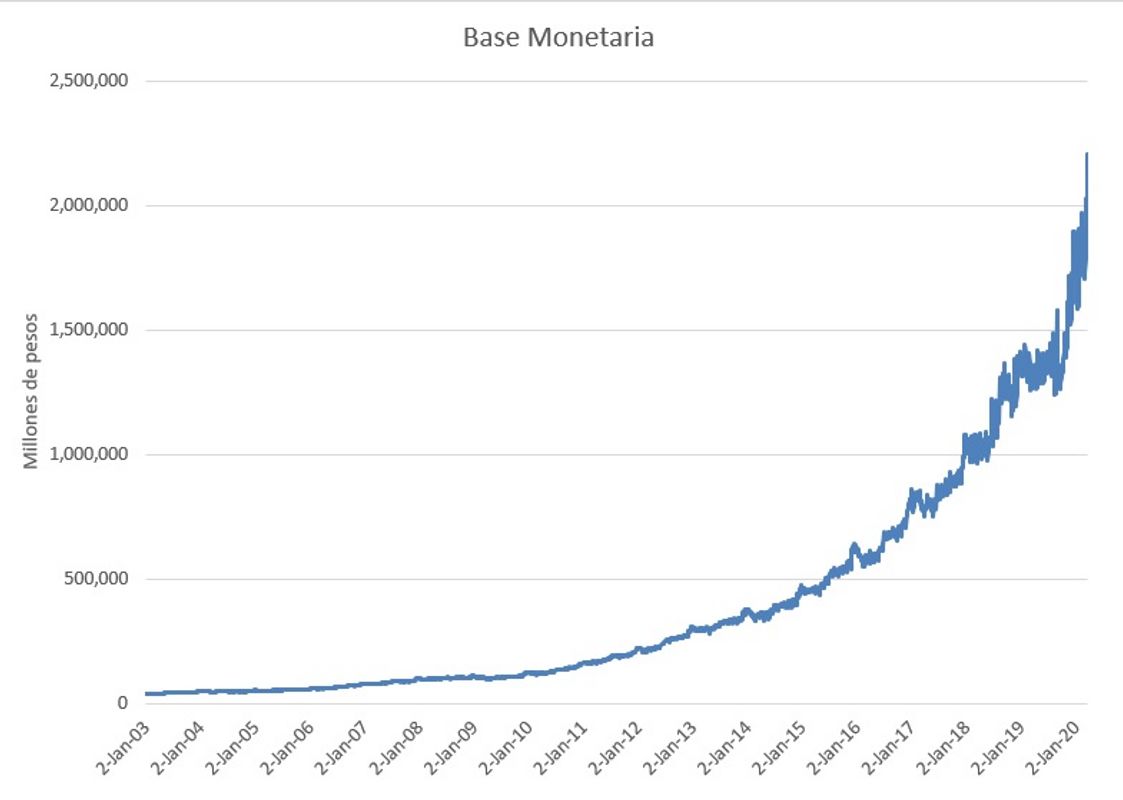

Solamente en estos últimos 15 días, a partir de

datos del BCRA, podemos observar que el temeroso crecimiento de la base monetaria fue de $473.000 millones de pesos (Aproximadamente 5000 dólares al tipo de cambio "solidario"), los cuales no tienen respaldo alguno en divisas, metales o bienes, en el marco de una economía totalmente paralizada. Con el fin de acarrear el déficit fiscal que

se contrajo de los meses anteriores, se recurren a este tipo de políticas, en conjunción con las medidas de apoyo a

los más necesitados.

Fuente: Banco Central de la República Argentina

Ad

El gran riesgo de esto es que, más allá de

un temporal “aumento en la demanda de dinero” para adquirir bienes de necesidad

básica, esta gran cantidad de dinero podría disparar rápidamente la inflación en

bienes y servicios, ya que se van a demandar más, pero no ofrecer de la misma

manera. Además, se debe tener en cuenta el gran salto en el tipo de cambio que se espera a causa de que nadie va a estar dispuesto a almacenar esos pesos y

perder un 50% de su valor como mínimo, que significa la mitad de su poder

adquisitivo.

Ad

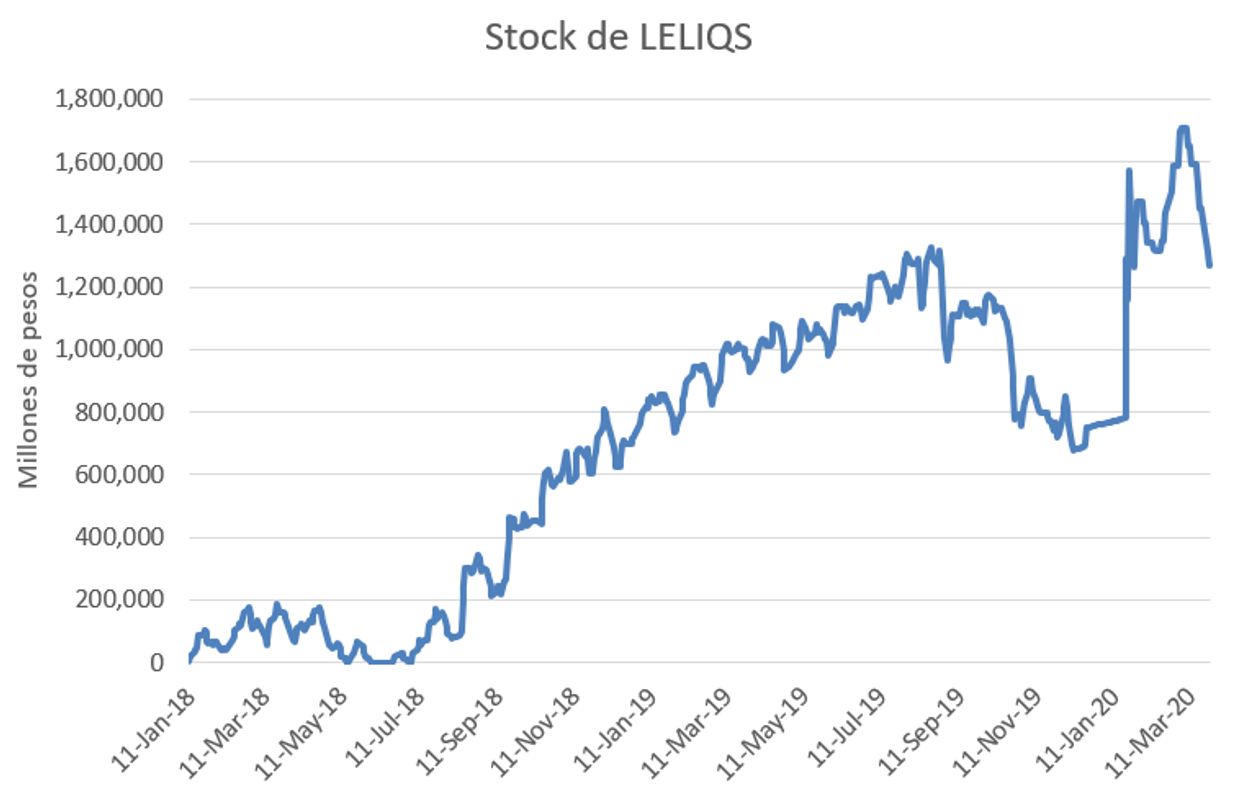

Por otro lado, vale aclarar que aún están faltando

emitir mínimamente 500.000 millones de pesos en concepto de asistencias a los trabajadores

informales, así como también el pago de las AUH, AUE y bonos a jubilados y pensionados,

sin poder estipular el monto total ya que aun no se conoce el alcance de las

medidas, ya se presenta otra tormenta de emisión monetaria para los días

siguientes. Vale aclarar que también está presente como

promesa de emisión futura, las LELIQS, las cuales representan una cantidad de 1.269.463

millones de pesos a emitir en prácticamente dos semanas y ante un pánico financiero,

peligrando así los depósitos en los bancos.

Fuente: Banco Central de la República Argentina

Hablar de una hiperinflación a esta

altura parece cada vez más factible, pero vale la pena recalcar que siendo estas medidas de

urgencia para los sectores necesitados, es justamente a ellos a quienes la inflación los afecta veinticinco

veces más que a los sectores pudientes.

Economía

Tras la desregulación del mercado inmobiliario, la oferta de viviendas en alquiler se disparó casi un 200% en el AMBA

Cada vez más personas pueden acceder al alquiler gracias al decreto de desregulación anunciado por el Presidente Milei en diciembre del año pasado. Se registró un explosivo crecimiento de la oferta inmobiliaria, el más drástico del que se tenga algún registro en los últimos años.

El proceso de desregulación del mercado inmobiliario cosechó un éxito contundente y arrollador, cada vez más difícil de negar incluso entre los más reaccionarios a las medidas que impulsó el oficialismo.

Desde que el Presidente Javier Milei decretó la desregulación inmobiliaria y el fin de la Ley de Alquileres del 2020, la cantidad de viviendas ofrecidas en alquiler se disparó hasta un 189% en el Área Metropolitana de Buenos Aires, según un reciente informe de la Universidad de San Andrés al término del mes de marzo.

La cantidad de inmuebles ofrecidos saltó drásticamente de las 6.696 unidades a un total de 19.069 en cuestión de solo unos pocos meses. Bajo el marco regulatorio anterior esto podría haber parecido una utopía, pero la mayor libertad de transacciones está permitiendo que miles de personas puedan acceder a la vivienda.

Asimismo, el sondeo de visualizaciones de Zonaprop registró que la cantidad de viviendas ofrecidas se duplicó desde diciembre del año pasado, convalidando así el éxito de la desregulación. Este fenómeno se explicó principalmente por los alquileres de índole permanente, en detrimento de los temporarios.

De acuerdo a Zonaprop, en el mes de marzo el precio promedio de los alquileres aumentó tan solo un 2,5% en el Gran Buenos Aires, mientras que la tasa de inflación informada por el INDEC cerró por encima del 11% en el mismo período.

En lo que va del año el precio promedio de los alquileres acumuló un aumento del 28,7%, una cifra muy inferior al 49,1% que se había acumulando durante el primer trimestre de 2023 (bajo el esquema regulatorio del kirchnerismo).

Se debe tener en cuenta, además, que la tasa de inflación minorista acumulada entre enero y marzo fue del 51,6%, y los precios mayoristas subieron un 37% en el mismo período. Sin importar contra qué métrica inflacionaria se los compare, el valor real de los alquileres cayó drásticamente en términos reales.

Este fue precisamente el efecto que se esperaba tras la aplicación del proceso de desregulación. Dada una demanda relativamente estable (sin ninguna perturbación particular), el explosivo crecimiento de la oferta permitió que cada vez más personas puedan permitirse pagar un alquiler al verse beneficiados de su drástico abaratamiento.

El éxito de la desregulación se convalida desde el punto de vista de las cantidades ofrecidas en el mercado, y también desde el punto de vista de los precios en términos reales. Hasta la fecha, no se registró ni una sola variable en el mercado inmobiliario que se haya visto afectada negativamente tras el levantamiento de los controles impuestos en 2020, más bien todo lo contrario. La propaganda kirchnerista encontró un amargo final al verse refutada por la realidad.

Economía

Crisis fiscal en Estados Unidos: Las “Bidenomics” desataron un déficit por casi 2 billones de dólares al término de marzo

Pese a que la economía estadounidense sigue creciendo, el Gobierno federal incurrió en un déficit histórico. y se está endeudando a un ritmo únicamente visto durante las grandes recesiones y en las guerras mundiales del siglo pasado. La trayectoria fiscal trazada por Biden es abiertamente insostenible.

Las políticas del Presidente Joe Biden provocaron el agujero fiscal más grande de la historia de los Estados Unidos en tiempos de paz. La visión económica del Gobierno cayó bajo la influencia del Caucus Progresista dentro del Partido Demócrata, la facción más radicalizada hacia la izquierda dentro del Congreso estadounidense.

La actividad económica del país logró recuperarse de la pandemia y continuó con su sendero de crecimiento, pero a pesar de esta muy esperable normalización, el Gobierno federal incurrió en un desequilibrio fiscal histórico que ascendió a los US$ 1,66 billones de dólares al término de marzo.

De hecho, el déficit financiero había llegado incluso a los US$ 8,36 billones en julio del año pasado, como resultado del amplio programa de rescates para préstamos estudiantiles que impulsó el Presidente Biden.

El Partido Demócrata que alguna vez había patrocinado los superávits presupuestarios de la era Clinton, ahora respalda a capa y espada los déficits más irresponsables que nunca se hayan visto en Estados Unidos.

La economía se normalizó una vez superada la pandemia, pero la posición fiscal del Estado jamás lo hizo. El resultado financiero del Gobierno federal representaba el 4,8% del PBI en febrero de 2020, mientras que hoy en día esa cifra se acerca a los 6 puntos del producto. Este brutal incremento se explica principalmente por el mayor peso de los intereses de deuda, que ya son los más altos desde mediados de la década del 90.

Para compensar esta brecha sin precedentes, el Gobierno federal se está endeudando a un ritmo similar al que cabría esperar durante la salida de una recesión o la ejecución de una guerra de grandes proporciones, pero como es bien sabido ninguno de estos escenarios es precisamente el caso. En caso de que la economía entrase en recesión en un futuro cercano, el Gobierno carece de mayor margen fiscal para actuar en consecuencia.

El total de la recaudación por impuestos federales (y otros ingresos por rentas) sólo alcanza a cubrir hasta el 73% de los gastos federales incurridos. El 27% restante se está compensando por la vía del endeudamiento, principalmente con instituciones locales o en el exterior.

Hasta ahora la Reserva Federal se mantuvo al margen de expandir su financiamiento al Tesoro por la vía de la compra de títulos públicos (como lo hizo durante la pandemia en 2020), pero eventualmente el Gobierno federal no puede quebrar, y cualquier tipo de incumplimiento vendría asociado a un latente inflacionario.

La proporción de crédito doméstico absorbido por el Gobierno federal se incrementa, y lo que es lo mismo, se reduce la cantidad de recursos disponibles para prestar a las empresas privadas o a las familias (por ejemplo el crédito hipotecario). Esto se ve reflejado por un piso de tasas de interés cada vez más elevado.

Economía

Gracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

Por primera vez en años vuelve a desarrollarse el crédito inmobiliario en la Argentina, de la mano del superávit fiscal anunciado por el equipo de Luis Caputo. Se lanzan nuevas opciones atadas a la variación del UVA.

Durante las últimas décadas los jóvenes argentinos han perdido la capacidad de acceder a una casa propia a través del crédito hipotecario, algo que ocurra en la totalidad de los países del mundo occidental.

Algo tan simple en el mundo se ha vuelto prácticamente en una fantasía en Argentina, y comprar una propiedad requiere un nivel de ahorro imposible para toda la clase media. Pero, ¿por qué paso esto? ¿Si la mayoría de nuestros padres pudieron? ¿Existe algún responsable? ¿Por qué Argentina perdió el mercado hipotecario?

La respuesta es extremadamente simple: el déficit fiscal. Explicarlo, puede tomar un poco más de desarrollo. Argentina hace 16 años que gasta más de lo que recauda. El déficit debió financiarse con los ahorros de los argentinos a través de la emisión constante de títulos públicos para cubrir el agujero fiscal.

Hay que entender que el sistema financiero no es otra cosa que el aparato sanguíneo de la economía, si todo el flujo debe financiar al Estado, crowding out, nada queda para el privado, y consecuentemente nada queda para el sueño de la casa propia.

El kirchnerismo buscó compensarlo con un limitado plan PROCREAR, donde solo se podía adquirir una vivienda designada por el político de turno y mediante un sorteo. Más allá de lo arbitrario del azar, no poder elegir donde uno quiere desarrollarse es un acto que atenta contra los derechos más fundamentales de los argentinos.

Este lunes, el presidente Javier Milei anunció el superávit fiscal de la cuenta corriente para el primer trimestre del año. Esto resulta de vital importancia porque ahora el sistema financiero posee recursos ociosos para colocar en el mercado. Esto genera las condiciones para un nuevo “noviazgo” entre el sistema financiero y el sector privado crowding in.

En la mañana de hoy nos enteramos que el Banco Hipotecario estará otorgando una nueva línea de crédito hipotecario, algo que no sucedía desde el año 2018. En su página, se pueden ver las condiciones comerciales que otorgan para la construcción, adquisición, terminación, y ampliación de vivienda.

El préstamo que otorgan es mediante la modalidad UVA que ajusta por inflación tanto el capital adeudado como las cuotas a pagar. La tasa de interés prevista es del 8,5% anual, es decir que la cuota ajustara por la variación de la UVA + 8,5% año a año.

Si bien estos créditos se habían hechos impagables desde 2018 a medida que empezó a escalar la inflación, con la estabilización monetaria que ya está consiguiendo la gestión de Milei y de Toto Caputo.

Para ilustrar un poco más, tomamos algunas métricas de la página, si uno solicita $100.000.000 (aproximadamente US$ 100.000), tendrá que tener un ingreso necesario de $3.128.000 y abonará una cuota de $782.000.

Tomando las palabras del presidente Milei, los argentinos están frente a la oportunidad de ser los arquitectos de nuestro propio destino, no la desaprovechemos.

Steven Rosenthal, abogado UCA, asesor financiero idóneo CNV.

-

Economíahace 1 semana

Economíahace 1 semanaSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 2 semanas

Argentinahace 2 semanasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 2 semanas

Argentinahace 2 semanasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 6 días

Argentinahace 6 díasEs hora que la UBA empiece a cobrarle matrícula a los estudiantes extranjeros para mejorar los sueldos de docentes y las instalaciones

-

Argentinahace 2 semanas

Argentinahace 2 semanasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Argentinahace 2 semanas

Argentinahace 2 semanasEl Gobierno de Milei suspendió 1.308 películas que iban a recibir subsidios del INCAA, entre ellas "Gordo Puto, Amén"

-

Argentinahace 1 semana

Argentinahace 1 semanaMilei le gana la pulseada a Camioneros y los Moyano aceptaron unas paritarias iguales a la inflación

-

Economíahace 6 días

Economíahace 6 díasCaída en picada de la inflación: Los precios mayoristas subieron un 5,4% en marzo, después de haber alcanzado la hiper en diciembre del año pasado

Usted debe estar conectado para publicar un comentario Inicio de sesión