Economía

El sector privado lidera la creación de puestos de trabajo en Estados Unidos, y la desocupación cae al 7,9%

El Departamento de Trabajo de los Estados Unidos confirmó una mejora sustancial en el escenario laboral del país, y se crearon 11,4 millones de puestos de trabajo desde que comenzó la reapertura. La tasa de desocupación cayó casi 7 puntos desde abril.

El quinto mes consecutivo de reaperturas continúa aliviado la presión sobre el mercado laboral, especialmente en las actividades no agrícolas, y el sector privado toma un rol central.

El Departamento de Trabajo de los Estados Unidos anunció una nueva mejora en la tasa de desocupación para el mes de septiembre, y esta cayó a 7,9%. Esto implica la creación de 661.000 puestos de trabajo netos en todo el mes.

El clima turbulento, propio de la contienda electoral entre Donald Trump y Joe Biden, generó cierta incertidumbre en los mercados sobre la continuidad de las políticas económicas del presidente republicano, ante un Biden que se muestra proclive a subir impuestos y aplicar más restricciones a la circulación.

Además, el escenario de la pandemia se profundizó con nuevos rebrotes. Este escenario contribuyó a socavar confianza. El resultado de noviembre será crucial para determinar el rumbo a futuro.

Ad

La estimación para el mes de septiembre apuntaba a la creación de 850.000 puestos de trabajo, según informaba Reuters. Sin embargo, es preciso tener en cuenta que todos los sectores en la economía crearon puestos de trabajo, totalizando los 877.000 en septiembre.

La diferencia la realizó el gobierno federal, que decidió llevar a cabo una racionalización en la planta de personal, y esta se redujo en 216.000 agentes. Esto quiere decir que el sector privado está liderando el rebote laboral, incluso a pesar de la racionalización del sector público.

La mayor parte de la recuperación privada de empleos fue llevada a cabo por los bares y restaurantes, que reincorporaron a 200.000 personas en septiembre. Los negocios de carácter minorista y la atención médica también tuvieron una gran incidencia.

Totalizando el desempeño entre mayo y septiembre, la reapertura permitió recuperar 11,4 millones de empleos de los 23 millones que se perdieron entre marzo y abril, el momento más crítico de la pandemia.

La pandemia terminó con el aumento en la población económicamente activa que se venía produciendo en el mercado laboral desde 2017. El cambio fue abrupto, y cerca de 700.000 personas habrían abandonado el mercado laboral según el último informe oficial, a causa de la imposibilidad técnica para volver a trabajar. Este efecto podría corregirse al cabo de uno o dos años.

Algunos economistas como Steve Hanke aseguran que la recuperación es sólida en el mercado laboral, y se podría retornar a una situación de pleno empleo a finales de 2021 o principios de 2022.

Ad

Otros informes, como el reporte manufacturero de la firma IHS Markit, aseguran que las solicitudes por desempleo cayeron a un nivel más rápido de lo que estaba previsto, aunque se subraya el carácter gradualista de las mejoras.

Formalmente, el repunte en la actividad mostró signos de aceleración, pues el desempeño entre mayo y agosto superó las expectativas. La recuperación llegaría a mediados de 2021, y la tasa de desocupación operaría con un rezago con respecto a la actividad.

Según Morgan Stanley, la caída interanual para 2020 será de 3,6% en lugar del 3,4% anterior. Esto se debería a un recorte en el paquete de estímulo fiscal. Por otro lado, la medida ayudaría a compensar el desequilibrio financiero que provocó la pandemia en el gobierno federal, sin la necesidad de subir los impuestos.

Otras firmas como Bloomberg, anticipan un escenario mucho más optimista que hace cinco meses. Según sus estimaciones, el PBI caería un 3,8% este año frente a la previsión anterior del 5,8%, y la tasa de desocupación cerraría el 2020 en 7,5%, aunque ya en septiembre se alcanzaron cifras similares.

El rebote fue impulsado fuertemente por la actividad en el consumo, que experimentó la mayor recuperación de todas y que incluso registró niveles similares a los que había antes de la pandemia. Se estima que las ventas minoristas recuperaron todo lo perdido en septiembre, pero aún hay actividades que deben recuperar terreno.

Por su parte, el índice de Confianza del consumidor subió al nivel más alto desde que llegó el COVID-19, y esto fue impulsado principalmente por fabricantes industriales, pequeñas empresas y firmas, que ven con buenos ojos el progresivo clima de reaperturas.

Economía

Se derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

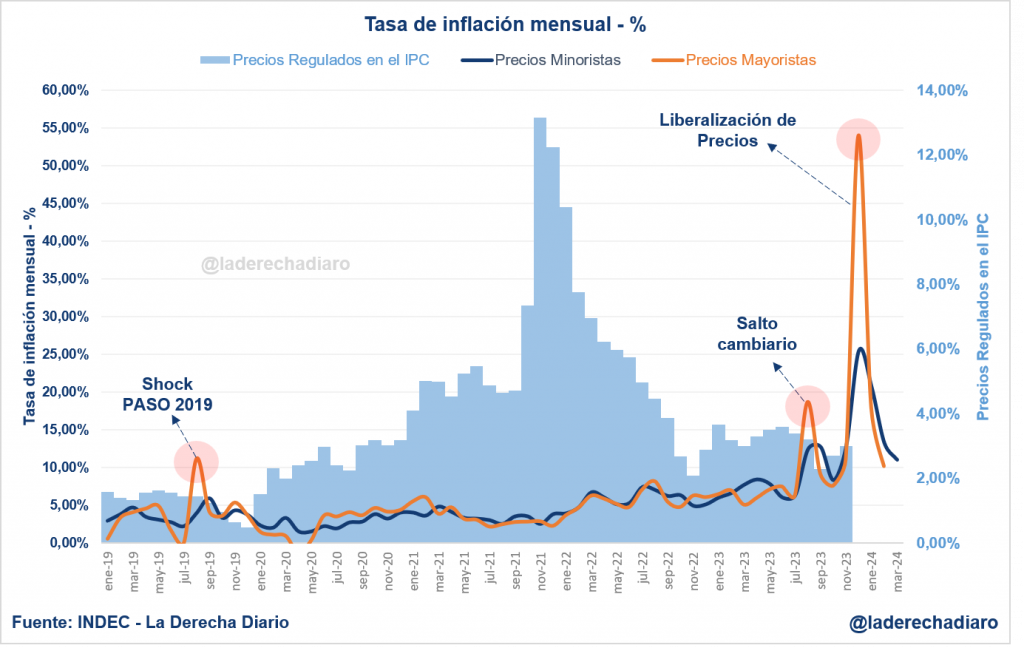

El ajuste fiscal y monetario ejecutado por el Gobierno ya está demostrando sus primeros resultados concretos. La inflación de precios minoristas retrocedió al nivel más bajo en 6 meses, mientras que la caída es aún mayor en el segmento mayorista.

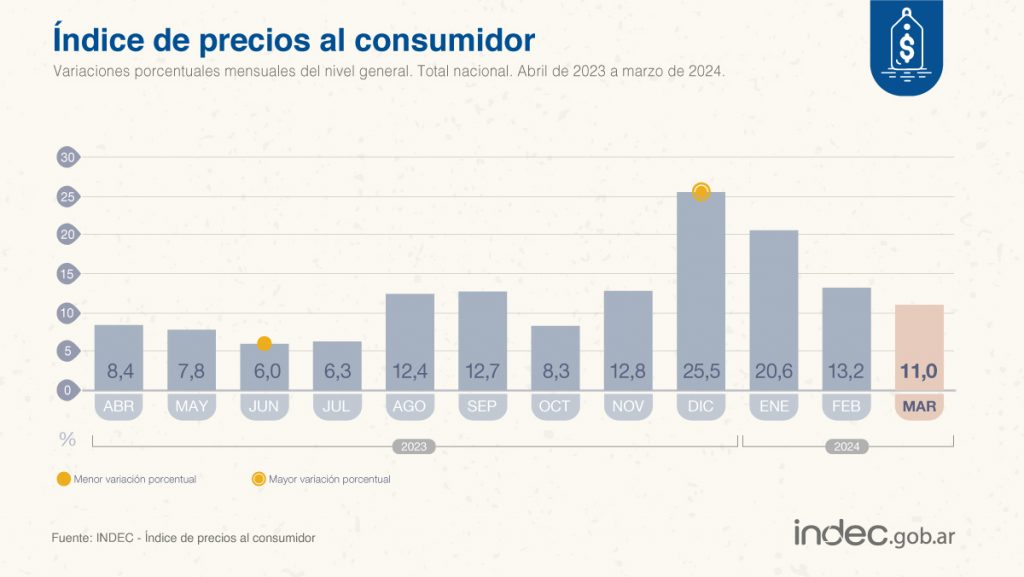

El INDEC confirmó que el Índice de Precios al Consumidor (IPC) marcó una suba del 11% al término del mes de marzo, en línea con las estimaciones de la mayoría de las consultoras privadas. Se acumuló una suba del 51,6% sobre el segmento minorista de precios en lo que va del año 2024, y la tasa de inflación interanual escaló al 287,9% como resultado del efecto de arrastre estadístico de meses pasados.

El sector que registró el aumento más alto fue previsiblemente la educación, con un salto del 52,7% mensual, lo cual se debe a efectos estacionales. Los servicios de salud aumentaron un 12,2%, las tarifas de transporte un promedio del 13%, y los alimentos y bebidas no alcohólicas un 10,5% (ligeramente por debajo del promedio general).

Esto marca una fuerte desaceleración inflacionaria con respecto al salto del 25,5% registrado en diciembre del año pasado, el 20,6% correspondiente a enero, y al 13,2% observado al cierre de febrero. Se alcanzó la variación más baja desde octubre del año pasado, cuando el IPC sufría un salto del 8,3% respectivamente.

El Gobierno consiguió retrotraer la tasa de inflación a los niveles previos a la devaluación de diciembre, pese a que todos los controles de precios minoristas fueron completamente eliminados. El programa Precios Justos fue felizmente desmantelado, así como los entes observadores de precios y los requisitos de información de costos para las empresas (instaurados a mediados de 2020).

La caída de la variación mensual de los precios mayoristas fue incluso mayor. El Índice de precios internos al por mayor (IPIM) registró una suba récord de hasta el 54% en diciembre de 2023, la hiperinflación que dejó plantada el kirchnerismo.

Pero la situación se revirtió rápidamente, y el IPIM registró una suba del 18% en enero y un 10,2% en febrero. Se espera una inflación mayorista de un solo dígito para el próximo dato que publicará el INDEC el próximo día miércoles. En este segmento del mercado, se acumuló una inflación del 29,9% en los primeros 2 meses de 2024.

El impacto de la política monetaria afecta de manera más directa a los precios al por mayor, luego se traslada el efecto a los precios minoristas, y finalmente sobre las variaciones salariales.

Las mediciones inflacionarias correspondientes a las primeras dos semanas de abril dan cuenta de una muy fuerte desaceleración, por lo que es altamente probable que las próximas mediciones del INDEC arrojen una variación de un solo dígito mensual, aún a pesar de la corrección de precios relativos (principalmente las tarifas de los servicios públicos).

De hecho, el Índice de precios básicos al por mayor (IPIB) registró un alza del 8,9% al término de febrero, un indicador del mercado mayorista que excluye el efecto de los impuestos. La variación acumulada en el primer bimestre del año fue del 26,9%.

La inflación con la que deben lidiar los productores está bajando a un ritmo sin precedentes desde el lanzamiento de la Convertibilidad. El INDEC también confirmó que el Índice de precios básicos del productor (IPP) registró un aumento del 8,7% en febrero, y la variación acumulada desde enero alcanzó el 27,7%.

Economía

Fuerte desaceleración de la inflación: Los precios de los alimentos sólo aumentaron un 0,6% en lo que va de abril

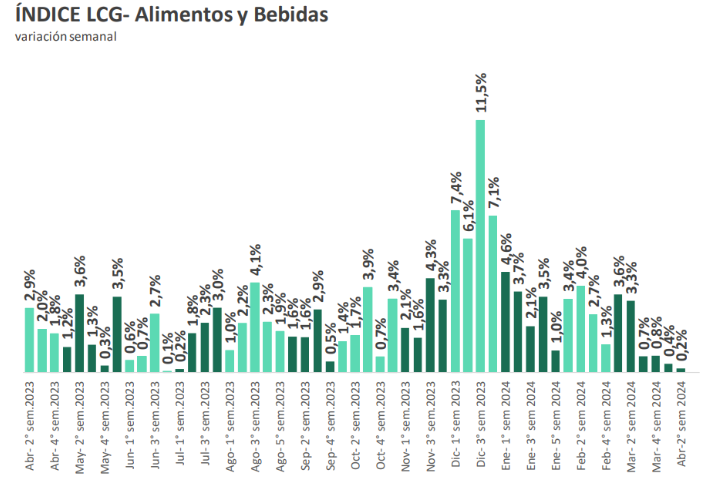

Así lo estimó el sondeo semanal de la consultora LCG, oficialmente registrando la variación más baja desde mediados de septiembre del año pasado. El ajuste fiscal y monetario que está llevando a cabo el Gobierno comienza a demostrar resultados plausibles en la realidad cotidiana de los supermercados.

Tras el fuerte salto de precios registrado a mediados de diciembre, el Gobierno del Presidente Javier Milei ejecutó un programa ortoxodo con el objetivo de evitar la hiperinflación latente que había dejado como herencia el kirchnerismo.

El ajuste fiscal y monetario tuvo como objetivo la no convalidación monetaria de los aumentos, y al mismo tiempo el avance hacia el ordenamiento de las principales variables macroeconómicas del país. Poco a poco, los resultados comienzan a estar a la vista.

La consultora LCG estima que el aumento de los alimentos y bebidas fue de sólo un 0,2% al cierre de la segunda semana de abril, la variación más baja jamás registrada desde septiembre del año pasado. Pero muy a diferencia de aquel entonces, esta vez se observa la misma cifra con precios completamente desregulados, y con una tendencia de la inflación marcadamente bajista.

El relevamiento de precios de LCG contempla una canasta de hasta 8.000 productos de consumo masivo (alimentos y bebidas) en 5 supermercados. Asimismo, se utilizan los mismos ponderados de precios que se emplean para medir el Índice de Precios al Consumidor de la Ciudad de Buenos Aires. Para la primera semana dio una suba de 0,4% y en lo que va de abril la suba de los precios de los alimentos solo acumula un 0,6%.

La desaceleración inflacionaria es cada vez más evidente. Incluso ampliando la gama de productos relevados (ya no tan solo alimentos), los resultados parecen similares. La consultora Econviews estimó que los precios de los grandes supermercados del Gran Buenos Aires registraron un alza de sólo el 0,8% en la primera semana de abril. Fue la variación más baja registrada en lo que va de la presidencia de Javier Milei.

Según el sondeo de Econviews, los aumentos más elevados se registraron en los productos de verdulería, mientras que las carnes permanecieron relativamente estables (hubo variaciones muy pequeñas) y hubo incluso rebajas en productos de perfumería.

Lo que se está registrando en la economía argentina es un reordenamiento de precios relativos. Aumentan por encima del promedio general aquellos rubros que más se vieron artificialmente atrasados durante los últimos cuatro años, como por ejemplo las prepagas y los servicios públicos (gas, electricidad, colectivos, trenes, agua, etc).

Este proceso resulta inevitable, no es más que la consecuencia de las distorsiones acumuladas por la administración anterior, y en particular la del exministro Sergio Massa. Los congelamientos e intervenciones irresponsables del pasado se están pagando con fuertes aumentos en el presente.

Argentina

La inflación no para de bajar: Los precios subieron un 11% en marzo, menor incluso a la prevista por el mercado

Hoy el Indec publicó el Índice de Precios al Consumidor (IPC) del mes de Marzo, y se pudo ver una caída de la inflación general, que fue del 11%, mientras que la inflación núcleo mostró un avance de un dígito.

Luego de dejar una hiperinflación planta, el kirchnerismo ha dedicado sus primeros meses siendo oposición a argumentar que la culpa de la inflación es el plan económico de Javier Milei. Este viernes, se demostró todo lo contrario, y es que la inflación de marzo, un mes que generalmente se destaca como un pico estacional en el año, fue de tan solo el 11%.

La cifra que estuvo por debajo de las expectativas del mercado y se trata del primer mes en el que Milei tiene menos inflación que la que dejó el ministro de Economía, Sergio Massa, quien nunca tuvo que sufrir las consecuencias de la masiva emisión que lanzó para la campaña del 2023.

Gracias al arduo trabajo del Gabinete económico, conducido por el ministro Luis Caputo, el número sorprendió a muchos de los analistas privados y la variación del Índice de Precios al Consumidor (IPC) marcó una fuerte caída respecto al mes anterior.

A pesar de mantenerse en niveles muy altos, algo esperable luego del Plan Platita de Massa, este es el tercer mes consecutivo de desaceleración de los precios, y con la gran sorpresa de que la inflación núcleo, la que no contempla precios regulados ni estacionales, mostró un avance de un dígito (9,4%) por primera vez desde octubre. Por su parte, los alimentos subieron un 10,5%, menos que el promedio.

La fuerte desaceleración en la inflación es consecuencia del programa económico implementado desde el 11 de diciembre, cuyos pilares son el equilibrio fiscal y la recomposición del balance del BCRA.

La combinación del ancla fiscal, monetaria y cambiaria, y las medidas que se vienen implementando para desburocratizar el comercio interior y normalizar el comercio exterior, son fundamentales para sostener este sendero de desinflación.

Desde el Banco Central de la República Argentina (BCRA) afirman que con este dato pueden concluir que existe una trayectoria descendente de la inflación minorista. Tras el necesario descongelamiento de precios en diciembre 2023, que destapó la olla de inflación que había dejado Massa, se observa una pronunciada desaceleración de la inflación, a pesar del fuerte arrastre estadístico que acarrea la inflación en sus promedios mensuales.

Los relevamientos de precios de mayor frecuencia han resultado útiles para apreciar la dinámica mensual punta a punta. En los meses que se avecinan tomarán mayor relevancia en el diagnóstico de la trayectoria de la inflación las mediciones de inflación subyacente o núcleo, en vista de los ajustes de tarifas reguladas de servicios públicos anunciados.

En el Gobierno apuntan a una inflación de un dígito en la núcleo de abril, ya que el impacto de los precios regulados, por las subas de tarifas, será significativo.

Este jueves, el BCRA redujo su tasa de interés de referencia para su política monetaria del 80% al 70%. Esta modificación, de forma indirecta (debido a la eliminación de los requisitos mínimos obligatorios), provocará que la tasa para un plazo fijo se sitúe en torno al 5% mensual.

Según el Relevamiento de Expectativas de Mercado (REM) del BCRA, la inflación de marzo iba a ser del 12,5%, mientras que para abril situaría en un 10,8%. Ahora, las consultoras privadas están ajustando sus estimaciones y ya muchas hablan de una inflación de un dígito en abril.

Hasta el momento, el índice inflacionario semanal de la consultora LCG, que mide alimentos y bebidas, sitúa a la primera semana de abril con un 0,4% de aumento, y un 0,2% para la segunda, por lo que hasta el momento, los alimentos este mes acumulan un 0,6% de inflación.

Todo esto se da en un contexto en donde las empresas y cadenas de supermercados congelan voluntariamente los precios por dos y hasta tres meses, sumado a las ofertas y caía de precios, como es el caso de Jumbo, que bajó sus precios en un 15% y los congeló durante 2 meses, en los más de 500 productos de sus propias marcas.

Todavía hay un largo camino por recorrer, pero los datos indican que el Gobierno de Milei ha logrado evitar la catástrofe inflacionaria plantada por el régimen kirchnerista, y está encaminando al país hacia una trayectoria sostenida de desaceleración del Índice de Precios al Consumidor (IPC).

-

Argentinahace 4 días

Argentinahace 4 díasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 1 semana

Argentinahace 1 semanaArgentina se rearma: Tras la compra de los F16 y el Hércules, Petri negocia la compra de LAVs neozelandeses y Strykers estadounidenses

-

Economíahace 1 día

Economíahace 1 díaSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Economíahace 2 semanas

Economíahace 2 semanasDespilfarro en las provincias: En los últimos 2 años el empleo público creció más de 40% mientras le piden asistencia al Gobierno Nacional

-

Argentinahace 3 días

Argentinahace 3 díasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 4 días

Argentinahace 4 díasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación: Los alimentos subieron sólo un 0,8% en la última semana de marzo, y el aumento promedio ya es el más bajo en lo que va del año

-

Argentinahace 2 semanas

Argentinahace 2 semanasVeteranos de Malvinas se pararon y se fueron de un homenaje cuando funcionarios kirchneristas se pusieron a hablar en contra de Milei

Usted debe estar conectado para publicar un comentario Inicio de sesión