Economía

Elon Musk logra asegurar 46.500 millones de dólares para comprar el 100% de Twitter y repite su oferta

El CEO de Tesla incluirá hasta US$ 21.000 millones de capital propio, y otros US$ 25.000 millones en préstamos y líneas de crédito provenientes de Morgan Stanley. La financiación para respaldar la oferta está completamente garantizada.

El magnate y fundador de Tesla, Elon Musk, finalmente anunció que dispone libremente de los recursos necesarios para respaldar su oferta de compra del 100% de Twitter. Pese al sideral tamaño de su patrimonio, existían dudas sobre el alcance de la liquidez para respaldar una oferta de tamaña envergadura.

Todas las dudas quedaron erradicadas, Musk está en condiciones de comprar la empresa. El respaldo a la oferta fue debidamente presentado a la Comisión del Mercado de Valores de EEUU (SEC por sus siglas en inglés), habilitando así todas las vías legales competentes para llevar a cabo la transacción.

Anunció un paquete por US$ 46.500 millones de dólares para comprar Twitter, de los cuáles US$ 21.000 millones corresponden a capital propio, de su propia cartera de fondos, y US$ 25.000 millones adquiridos con préstamos de Morgan Stanley.

La prestigiosa firma financiera otorgó un préstamo por US$ 12.500 millones para Musk, y además otro monto por US$ 13.000 millones como parte de una serie de líneas de crédito diferentes.

Otras firmas con igual prestigio internacional, como Apollo Global Management y Thoma Bravo, ya anunciaron su interés por participar en operaciones de financiamiento en respaldo de la oferta de Elon Musk.

Los recursos son incluso más que suficientes para respaldar la oferta, pues a una valuación de 54,2 dólares por título, la empresa tendría un valor de mercado en torno a los US$ 43.000 millones.

El multimillonario ofreció una prima del 38% con respecto al precio de las acciones de Twitter valuadas al pasado 1 de abril, momento en que todavía no había adquirido la participación del 9,2% de la empresa.

Además, recordó que la Junta directiva de Twitter tiene un claro deber fiduciario con sus accionistas, siendo que su principal obligación es maximizar el valor de las acciones de la empresa y los ingresos a los socios, y no cuestiones ideológicas o intereses personales.

Pero si la Junta decidiera desconocer o malinterpretar sus deberes fiduciarios, Musk está preparado para enviar la oferta directamente a cada uno de los accionistas por separado, para llegar a un acuerdo mutuamente beneficioso. Esto se conoce como oferta pública de adquisición (OPA), una estrategia especialmente diseñada para defender los intereses de los accionistas frente a una actitud irresponsable de la Junta directiva.

La SEC informó que Musk todavía no ha presentado ninguna OPA total (cuando se realiza sobre el 100% de las acciones de una empresa), sino que solamente aseguró oportunamente la financiación para llevar a cabo la operación, en caso de ser necesario.

Economía

Gracias al arduo trabajo monetario de Milei, el FMI estimó que la inflación será de 150% en 2024 y de 45% en 2025

A pesar de seguir sufriendo con la pesada herencia económica del kirchnerismo, el informe de perspectivas del Fondo Monetario Internacional proyecta el fin de la alta inflación en Argentina.

El más reciente informe de Perspectivas Económicas Mundiales (WEO) del Fondo Monetario Internacional (FMI) ratifica la previsión de un año de recesión para la economía argentina, caracterizado por una alta inflación, pero con una luz al final del camino: la inflación este año será casi la mitad que la del año pasado y el país dejará de tener alta inflación en 2025.

Como consecuencia del arduo trabajo en materia monetaria del gobierno de Javier Milei, se proyecta una recuperación significativa para el año 2025, con una marcada desaceleración en el índice de precios. Este escenario de crecimiento económico y un freno a la inflación es el mejor de los escenarios para el desarrollo de un país.

El FMI mantiene su proyección de una contracción del Producto Bruto Interno (PBI) argentino del 2,8% para el año 2024, en línea con su informe de principios de año. Esta cifra representa una caída menor en comparación con la expectativa del consenso de los economistas, reflejada en el Relevamiento de Expectativas de Mercado (REM) del Banco Central, que prevén una disminución del 3,5%.

En lo que respecta a la inflacion, según los datos proporcionados por el organismo multilateral, Argentina tendrá una inflación a lo largo de todo el año del 149,4%, casi la mitad de la inflación que tuvo el kirchnerismo en 2023, y una cifra inferior a la estimación del REM, que sitúa la inflación en el 189,4%.

Para el año 2025, se espera que la Argentina comience un fuerte camino de recuperación económica, y sea uno de los países con mayor crecimiento del PBI. Se mantendría la tendencia de desaceleración inflacionaria, con una reducción significativa de la inflación a un 45% en todo el año, la más baja en mucho tiempo, y se estima un crecimiento del 5% del PBI.

El Fondo contempla una mejora en el frente externo de Argentina. Después de registrar un déficit de cuenta corriente considerable del 3,5% del PBI el año pasado, se prevé que el país alcance un superávit del 0,9% tanto en el presente año como tambien en el próximo.

El economista jefe del organismo, Pierre Olivier Gourinchas, afirmó en una conferencia de prensa que, “en Argentina las autoridades están implementando un plan de estabilización muy ambicioso para restaurar la estabilidad macroeconómica”.

“Como saben, el plan se centra en un fuerte ancla fiscal que elimina, en particular, cualquier financiación del gobierno por parte del Banco Central, que fue uno de los factores que condujo a cifras de inflación muy elevadas en años anteriores. Y eso ya está mostrando sus efectos. Vemos esta fuerte caída de la inflación mes a mes”, aseguró.

“Por eso el progreso hasta ahora ha sido realmente impresionante. Las autoridades han podido registrar un superávit fiscal por primera vez en más de una década. Y, por supuesto, esto llevará algún tiempo y requerirá una implementación política firme. Es necesario hacer mucho más, y es necesario hacer mucho más en una escala más amplia”, afirmó.

El informe del FMI también proyecta un aumento en la tasa de desempleo para este año, alcanzando el 8%, aunque se espera una ligera reducción al 7,5% en 2025. Está dentro de lo esperado que las economías en las que cae la inflación repentinamente, sube la tasa de desempleo, ya que las empresas no pueden licuar más los salarios y si quieren reducir costos deben liberar mano de obra.

Para esto, el gobierno de Milei busca una ambiciosa reforma laboral, algo que ni el presidente Carlos Menem pudo introducir durante sus reformas, que permita alcanzar el pleno empleo en una economía completamente libre.

Por otro lado, el ministro de Economía, Luis Caputo, partirá hoy nuevamente hacia Washington para asistir a la Reunión de Primavera del Fondo Monetario Internacional (FMI). El objetivo del Gobierno es retomar las negociaciones sobre el programa en curso y, especialmente, obtener más divisas del Fondo y otros organismos multilaterales para levantar las restricciones cambiarias, y así poder acelerar la recuperación economica.

El evento del FMI se llevará a cabo desde el miércoles hasta el viernes en la capital estadounidense. El equipo económico tiene previsto realizar reuniones bilaterales con la directora Gerente del Fondo, Kristalina Georgieva; su segunda al mando, Gita Gopinath; y la secretaria del Tesoro y principal asesora económica de Joe Biden, Janet Yellen.

La comitiva también incluirá al secretario de Finanzas, Pablo Quirno, y al titular del Banco Central de la República Argentina, Santiago Bausili, quienes participarán en un encuentro organizado por el banco J.P. Morgan.

De Kevin Frank para La Derecha Diario

Economía

Se derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

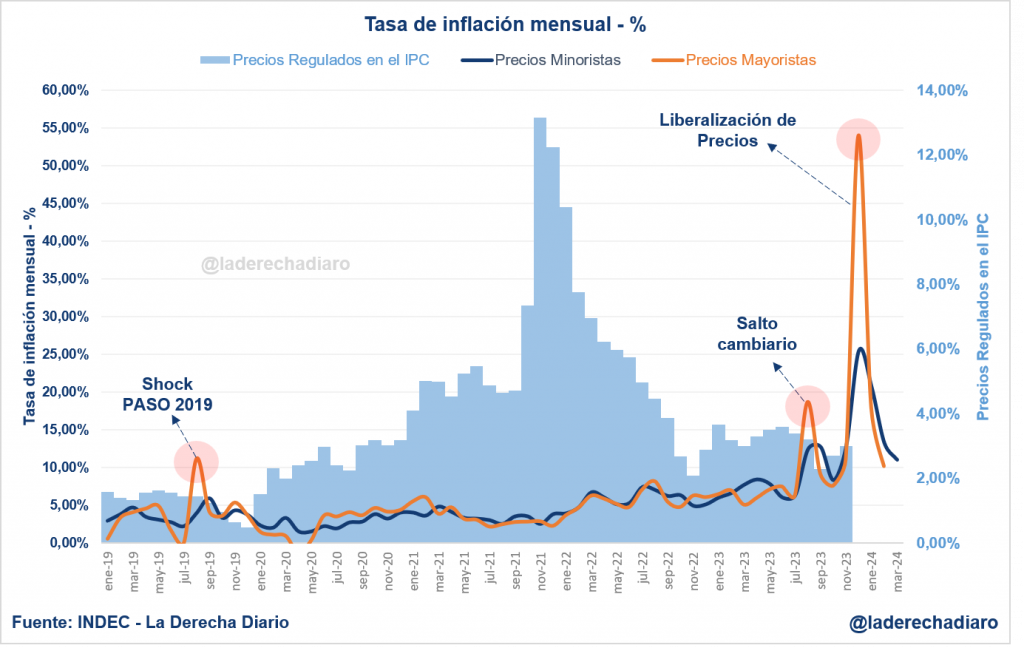

El ajuste fiscal y monetario ejecutado por el Gobierno ya está demostrando sus primeros resultados concretos. La inflación de precios minoristas retrocedió al nivel más bajo en 6 meses, mientras que la caída es aún mayor en el segmento mayorista.

El INDEC confirmó que el Índice de Precios al Consumidor (IPC) marcó una suba del 11% al término del mes de marzo, en línea con las estimaciones de la mayoría de las consultoras privadas. Se acumuló una suba del 51,6% sobre el segmento minorista de precios en lo que va del año 2024, y la tasa de inflación interanual escaló al 287,9% como resultado del efecto de arrastre estadístico de meses pasados.

El sector que registró el aumento más alto fue previsiblemente la educación, con un salto del 52,7% mensual, lo cual se debe a efectos estacionales. Los servicios de salud aumentaron un 12,2%, las tarifas de transporte un promedio del 13%, y los alimentos y bebidas no alcohólicas un 10,5% (ligeramente por debajo del promedio general).

Esto marca una fuerte desaceleración inflacionaria con respecto al salto del 25,5% registrado en diciembre del año pasado, el 20,6% correspondiente a enero, y al 13,2% observado al cierre de febrero. Se alcanzó la variación más baja desde octubre del año pasado, cuando el IPC sufría un salto del 8,3% respectivamente.

El Gobierno consiguió retrotraer la tasa de inflación a los niveles previos a la devaluación de diciembre, pese a que todos los controles de precios minoristas fueron completamente eliminados. El programa Precios Justos fue felizmente desmantelado, así como los entes observadores de precios y los requisitos de información de costos para las empresas (instaurados a mediados de 2020).

La caída de la variación mensual de los precios mayoristas fue incluso mayor. El Índice de precios internos al por mayor (IPIM) registró una suba récord de hasta el 54% en diciembre de 2023, la hiperinflación que dejó plantada el kirchnerismo.

Pero la situación se revirtió rápidamente, y el IPIM registró una suba del 18% en enero y un 10,2% en febrero. Se espera una inflación mayorista de un solo dígito para el próximo dato que publicará el INDEC el próximo día miércoles. En este segmento del mercado, se acumuló una inflación del 29,9% en los primeros 2 meses de 2024.

El impacto de la política monetaria afecta de manera más directa a los precios al por mayor, luego se traslada el efecto a los precios minoristas, y finalmente sobre las variaciones salariales.

Las mediciones inflacionarias correspondientes a las primeras dos semanas de abril dan cuenta de una muy fuerte desaceleración, por lo que es altamente probable que las próximas mediciones del INDEC arrojen una variación de un solo dígito mensual, aún a pesar de la corrección de precios relativos (principalmente las tarifas de los servicios públicos).

De hecho, el Índice de precios básicos al por mayor (IPIB) registró un alza del 8,9% al término de febrero, un indicador del mercado mayorista que excluye el efecto de los impuestos. La variación acumulada en el primer bimestre del año fue del 26,9%.

La inflación con la que deben lidiar los productores está bajando a un ritmo sin precedentes desde el lanzamiento de la Convertibilidad. El INDEC también confirmó que el Índice de precios básicos del productor (IPP) registró un aumento del 8,7% en febrero, y la variación acumulada desde enero alcanzó el 27,7%.

Economía

Fuerte desaceleración de la inflación: Los precios de los alimentos sólo aumentaron un 0,6% en lo que va de abril

Así lo estimó el sondeo semanal de la consultora LCG, oficialmente registrando la variación más baja desde mediados de septiembre del año pasado. El ajuste fiscal y monetario que está llevando a cabo el Gobierno comienza a demostrar resultados plausibles en la realidad cotidiana de los supermercados.

Tras el fuerte salto de precios registrado a mediados de diciembre, el Gobierno del Presidente Javier Milei ejecutó un programa ortoxodo con el objetivo de evitar la hiperinflación latente que había dejado como herencia el kirchnerismo.

El ajuste fiscal y monetario tuvo como objetivo la no convalidación monetaria de los aumentos, y al mismo tiempo el avance hacia el ordenamiento de las principales variables macroeconómicas del país. Poco a poco, los resultados comienzan a estar a la vista.

La consultora LCG estima que el aumento de los alimentos y bebidas fue de sólo un 0,2% al cierre de la segunda semana de abril, la variación más baja jamás registrada desde septiembre del año pasado. Pero muy a diferencia de aquel entonces, esta vez se observa la misma cifra con precios completamente desregulados, y con una tendencia de la inflación marcadamente bajista.

El relevamiento de precios de LCG contempla una canasta de hasta 8.000 productos de consumo masivo (alimentos y bebidas) en 5 supermercados. Asimismo, se utilizan los mismos ponderados de precios que se emplean para medir el Índice de Precios al Consumidor de la Ciudad de Buenos Aires. Para la primera semana dio una suba de 0,4% y en lo que va de abril la suba de los precios de los alimentos solo acumula un 0,6%.

La desaceleración inflacionaria es cada vez más evidente. Incluso ampliando la gama de productos relevados (ya no tan solo alimentos), los resultados parecen similares. La consultora Econviews estimó que los precios de los grandes supermercados del Gran Buenos Aires registraron un alza de sólo el 0,8% en la primera semana de abril. Fue la variación más baja registrada en lo que va de la presidencia de Javier Milei.

Según el sondeo de Econviews, los aumentos más elevados se registraron en los productos de verdulería, mientras que las carnes permanecieron relativamente estables (hubo variaciones muy pequeñas) y hubo incluso rebajas en productos de perfumería.

Lo que se está registrando en la economía argentina es un reordenamiento de precios relativos. Aumentan por encima del promedio general aquellos rubros que más se vieron artificialmente atrasados durante los últimos cuatro años, como por ejemplo las prepagas y los servicios públicos (gas, electricidad, colectivos, trenes, agua, etc).

Este proceso resulta inevitable, no es más que la consecuencia de las distorsiones acumuladas por la administración anterior, y en particular la del exministro Sergio Massa. Los congelamientos e intervenciones irresponsables del pasado se están pagando con fuertes aumentos en el presente.

-

Argentinahace 5 días

Argentinahace 5 díasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Economíahace 2 días

Economíahace 2 díasSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 1 semana

Argentinahace 1 semanaArgentina se rearma: Tras la compra de los F16 y el Hércules, Petri negocia la compra de LAVs neozelandeses y Strykers estadounidenses

-

Argentinahace 4 días

Argentinahace 4 díasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 5 días

Argentinahace 5 díasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación: Los alimentos subieron sólo un 0,8% en la última semana de marzo, y el aumento promedio ya es el más bajo en lo que va del año

-

Argentinahace 2 semanas

Argentinahace 2 semanasVeteranos de Malvinas se pararon y se fueron de un homenaje cuando funcionarios kirchneristas se pusieron a hablar en contra de Milei

-

Argentinahace 1 semana

Argentinahace 1 semanaJorge Rial, el eunuco que construyó una docena de medios para vivir de la pauta oficial, se está quedando sin plata