Economía

La enfermedad crónica que tiene Argentina: casi 80 años de inflación y recetas monetarias que no sirven

Desde la década de 1940 Argentina padece una economía inflacionaria, con la sola excepción del Plan de Convertibilidad entre 1991 y 2001. ¿Qué es la inflación y cuáles fueron las diferentes estrategias utilizadas a lo largo de la historia argentina?

Argentina sirve como uno de los países más paradigmáticos para explicar el fenómeno de la inflación en las economías modernas. De todos modos, es importante aclarar que la inflación como un problema crónico es una novedad de mediados del siglo XX en adelante en el país sudamericano.

A partir de la década de 1940, Argentina empezó a vivir realmente los efectos de una economía con inflación alta, y el rol del Banco Central desde entonces es clave para entender el proceso inflacionario en Argentina y en cualquier país del mundo que cometa los mismos errores.

La inflación, un fenómeno monetario

La inflación se define como el aumento sostenido del nivel de precios en un tiempo determinado, pero no solamente tiene esta consecuencia, sino que afecta también a las distintas relaciones entre ellos, desalienta el ahorro y la inversión, y empuja a la pérdida del poder adquisitivo de los salarios. En una economía inflacionaria, no todos los precios aumentan al mismo tiempo ni de la misma manera.

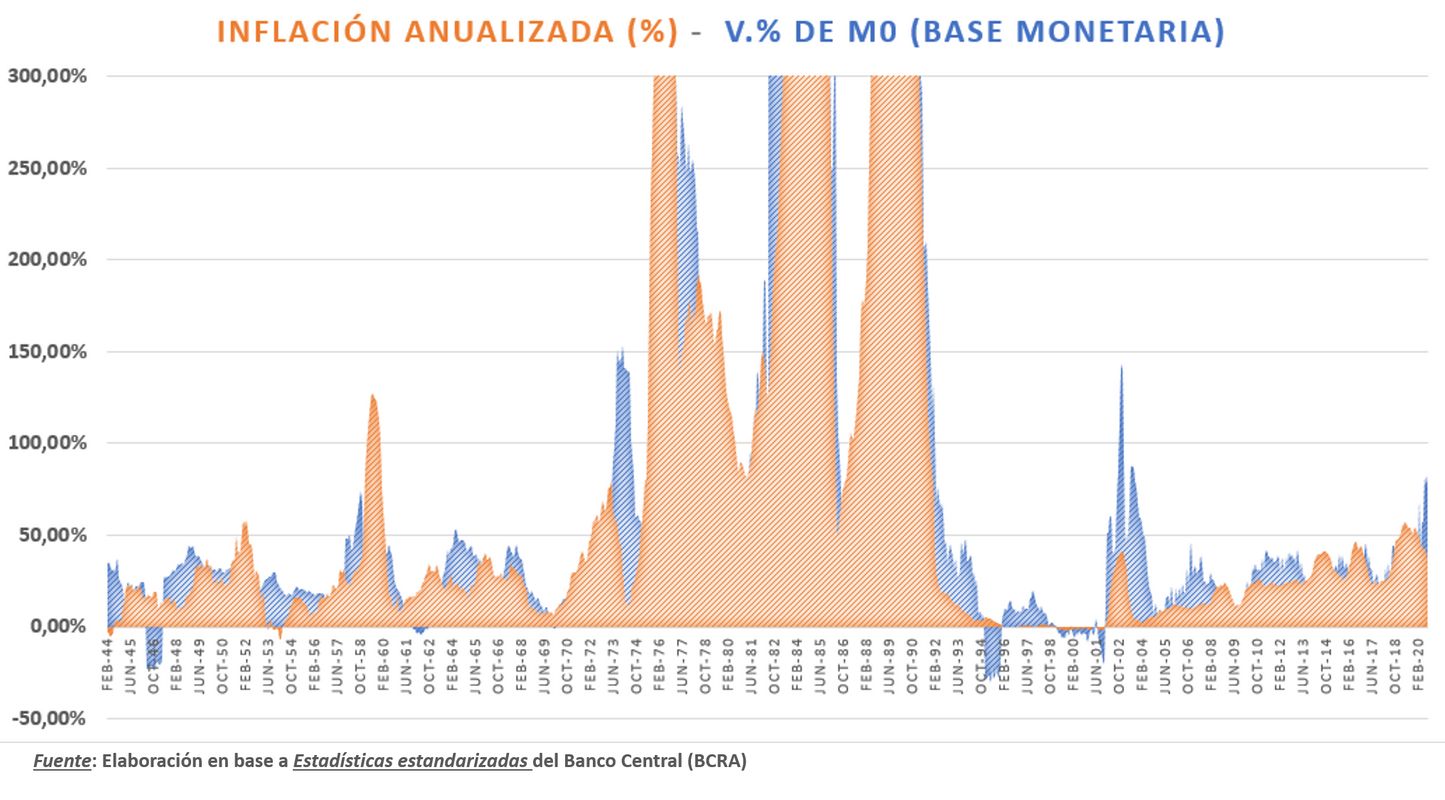

Como se puede ver en una serie histórica argentina, la generación de oferta monetaria sin respaldo en demanda del dinero se tradujo siempre en el auge de los procesos inflacionarios argentinos. La relación entre la variación de la base monetaria y el aumento de precios es más que formidable y forman el punto de partida de cualquier explicación de este fenómeno.

Comparación entre la variación de M0 (base monetaria) y la inflación anualizada. (Elaboración propia)

Las diferencias entre cada factor son explicadas a partir del comportamiento en la demanda de dinero, el rezago de la política monetaria, y los controles de precios (a corto plazo).

Ad

¿Qué dicen los datos?

Viendo el gráfico, podemos notar que cuando las diferencias entre el aumento indiscriminado de M0 y la inflación fueron mayores, debido controles y regulaciones del Estado (como en 1973 y 1974), las correcciones inflacionarias posteriores fueron violentas. Este episodio se conoció como «Rodrigazo», y sucedió también en 1959. Esto significó una devaluación forzada, sincerar la pérdida del poder adquisitivo y de la capacidad de ahorro.

En momentos de gran repudio hacia la moneda y una alta velocidad de circulación (las veces que el dinero circula en la economía), el ritmo de aumento de precios fue más acelerado, incluso dando lugar a dos hiperinflaciones entre 1989 y 1990.

Cuando la demanda monetaria se mantuvo más robusta, la oferta de dinero pudo ser absorbida debidamente, y sin que esto implique variaciones mayores en los precios. Este fue el caso de la década de 1990, bajo el modelo de la libre convertibilidad.

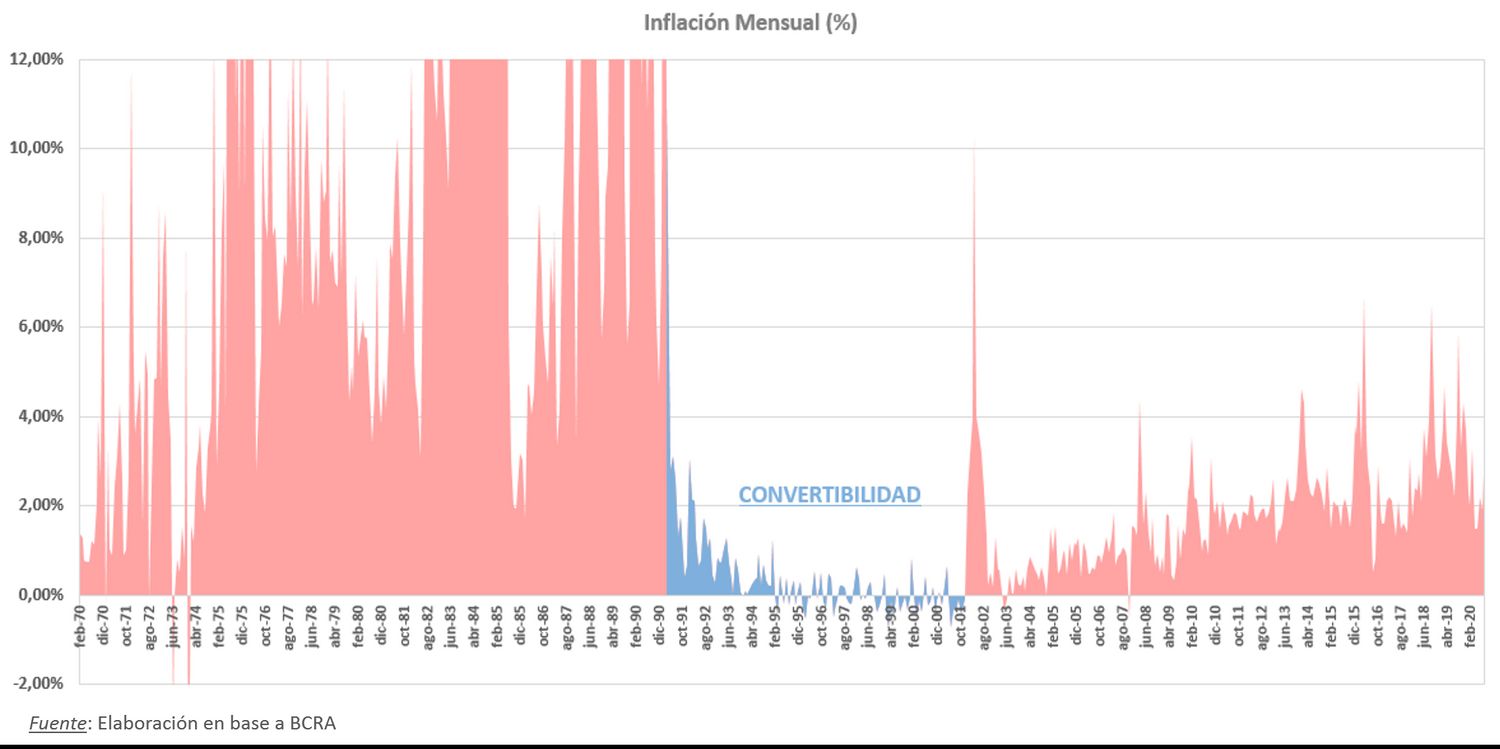

Variación mensual del nivel de precios, y su comportamiento durante la Convertibilidad. (Elaboración propia)

Ad

La Ley de Convertibilidad, implementada por el entonces super-ministro Domingo Cavallo en 1991, demostró que la especulación financiera, la puja distributiva o la concentración monopólica no son factores relevantes para predecir y explicar exitosamente la dinámica de precios.

Con disciplina monetaria, se pudo controlar exitosamente la inflación y quedó demostrado que por 50 años Argentina tuvo alta inflación porque tuvo una irresponsable política monetaria.

Comportamiento de la emisión de dinero (base monetaria) a lo largo de la historia. (Elaboración propia)

Ad

Hoy en día, la inflación sigue siendo inflación y las recetas para eliminarla siguen siendo las mismas. Sin embargo, la retórica kirchnerista recuerda al entonces Ministro de Economía en 1973, José Ber Gelbard, quién articuló un programa de estabilización sostenido en un intenso control de precios, tarifas y salarios, junto con una expansión monetaria muy importante.

Sus políticas fueron las determinantes para inaugurar los tres dígitos de inflación en 1975, momento en el cual el control de precios se hacía insostenible, y el BCRA se quedaba sin reservas internacionales como para sostener el control de cambios. Toda esa política terminó con la salida del Ministro del Gobierno, y finalmente Celestino Rodrigo, ocupando ese cargo, tuvo que implementar uno de los mayores ajustes de la historia del país.

Hoy en día la situación es similar. El gobierno de Alberto Fernández apuesta a la heterodoxia, y busca contener los precios con numerosas trabas y controles, especialmente sobre las tarifas de los servicios públicos y el tipo de cambio.

Al mismo tiempo, la variación en la base monetaria superó el 82% anual en el mes de septiembre (según el BCRA), y todo indica que el “efecto invernadero” que ejercía la cuarentena sobre los precios está en proceso de desaparecer.

Martín Guzman no parece tener una plan distinto al de Ber Gelbard y Argentina sigue sin aprender de su historia. Tal vez la única diferencia con el «Rodrigazo» sea que en esta oportunidad el país tiene el respaldo del FMI, pero el descontrol inflacionario no es algo que se pueda resolver a largo plazo a mano de regulaciones y deuda externa.

Economía

La contracara del superávit fiscal: Vuelve el crédito a los argentinos

Por primera vez en años vuelve a desarrollarse el crédito inmobiliario en la Argentina, de la mano del superávit fiscal anunciado por el equipo de Luis Caputo. Se lanzan nuevas opciones atadas a la variación del UVA.

Durante las últimas décadas ha habido algo que recurrentemente pasa por la mente de los jóvenes, lo pensamos cuando tenemos que pagar el alquiler, cuando debemos mudarnos o simplemente en un asado con amigos. El fallido sueño de “la casa propia”.

Este sueño se ha vuelto prácticamente en una fantasía irrealizable similar a ganar la lotería para la mayoría, solo basta mirar los precios de las propiedades en Zonaprop para deprimirse. Pero, ¿por qué paso esto? ¿Si la mayoría de nuestros padres pudieron? ¿Existe algún responsable?

¡La respuesta es SI!

El kirchnerismo saqueo y destruyó el sueño de la casa propia, lo hizo con 15 años de déficit fiscal crónico para financiar el jugoso gasto público de la politica. El déficit debió financiarse con los ahorros de los argentinos a través de la emisión constante de titulos publicos para cubrir el agujero fiscal. Hay que entender que el sistema financiero no es otra cosa que el aparato sanguíneo de la economía, si todo el flujo debe financiar al Estado, crowding out, nada queda para el privado, y consecuentemente nada queda para el sueño de la casa propia.

El kirchnerismo busco compensarlo con un limitado plan PROCREAR, donde solo se podía adquirir una vivienda designada por el político de turno (donde esté jamás viviría) y mediante un sorteo. Mas allá de lo arbitrario del azar, el no poder elegir donde uno quiere desarrollarse es un acto liberticida.

En el día de ayer, el presidente Javier Milei anuncio el superávit fiscal de la cuenta corriente para el primer trimestre del año. Esto resulta de vital importancia porque ahora el sistema financiero posee recursos ociosos que necesita colocar. Esto genera las condiciones para un nuevo “noviazgo” entre el sistema financiero y el sector privado crowding in.

En la mañana de hoy nos enteramos que el banco hipotecario estará otorgando una nueva línea de crédito hipotecario, algo que no sucedía desde el año 2018. En su pagina podemos ver las condiciones comerciales que otorgan para la construcción/adquisición/terminación/ampliación de vivienda.

El préstamo que otorgan es mediante la modalidad UVA que ajusta por inflación tanto el capital adeudado como las cuotas a pagar. La tasa de interés prevista es del 8,5% anual, es decir que la cuota ajustara por la variación de la UVA + 8,5% año a año.

Para ilustrar un poco más, tomamos algunas métricas de la página, si uno solicita ARS $100.000.000 (aproximadamente USD $100.000), tendrá que tener un ingreso necesario de $3.128.000 y abonará una cuota de $782.000.

Tomando las palabras del presidente Milei, los argentinos estamos frente a la oportunidad de ser los arquitectos de nuestro propio destino, no la desaprovechemos.

Steven Rosenthal,

Abogado UCA, Asesor financiero idóneo CNV

Economía

Histórica caída del Riesgo País: Se desplomó más de un 40% en lo que va de la gestión Milei y es el más bajo en 5 años

La caída de la prima de riesgo argentina cuadriplicó a la de la región desde diciembre del año pasado, demostrando el giro total en la política macroeconómica del país. Poco a poco, Argentina se convierte en un país creíble nuevamente.

La reapertura del mercado de crédito internacional está cada vez más cerca de ser una realidad para Argentina. La tasa de Riesgo País que mide el banco JP Morgan se estabilizó en torno a los 1.148 puntos básicos al cierre de la jornada del lunes, cuando en los primeros días del mes de abril oscilaba los 1.400 puntos respectivamente.

Esta métrica implica que los bonos argentinos, debido al riesgo de default y la exposición a la devaluación de la moneda local, deben abonar una tasa de hasta 11 puntos por encima de la que pagan los bonos del Tesoro estadounidense (considerados como un activo seguro por excelencia por los inversores internacionales).

La última vez que estuvo por debajo de los 1.200 puntos, fue en el día previo a las PASO del año 2019, cuando el país rondaba los 900 puntos básicos de Riesgo País y tras la inesperada victoria de Alberto Fernández, se fue a casi 2.000.

Desde que el Presidente Javier Milei asumió la presidencia del país en diciembre de 2023, la tasa de riesgo se derrumbó hasta un 40%, mientras que en el promedio de los países de la región la reducción de las primas de riesgo fue del 10%.

Como contrapartida, los títulos soberanos experimentaron alzas de entre el 30% y el 50% solamente en lo que va del 2024, y acumularon un aumento de hasta el 130% en los últimos 12 meses. Ningún instrumento de deuda emitido por cualquier país de la región llegó a registrar un incremento semejante de su cotización.

Y pese a que los papeles argentinos continúan rindiendo muy por encima de cualquier título de los países de la región (fuerte señal de riesgo), el Gobierno reconstruye gradualmente la confianza en el país.

Todo esto implica que la mayor parte de la reducción del riesgo se explicó por causas endógenas, y no por un viento de cola externo (que de hecho jugó en contra a partir de los datos de la política monetaria restrictiva de la FED).

La brecha cambiaria oscila en niveles reducidos y estables entre el 10% y el 20% (dependiendo el tipo de cambio de referencia), y el sólido resultado fiscal del Sector Público Nacional sirve como ancla para mitigar las expectativas de devaluación.

Asimismo, el Banco Central logró cancelar un stock de por lo menos US$ 3.117 millones de dólares con el Banco Internacional de Pagos, dando así un paso fundamental para volver a reanudar el acceso al mercado de crédito mundial.

Economía

El Presidente Milei anunció superávit gemelos para el primer trimestre del año, la primera vez en más de 15 años

El Gobierno nacional logró un resultado superavitario de las cuentas públicas al término de los primeros 3 meses de 2024, incluso por encima del pago de intereses de deuda. El Presidente ratificó el rumbo económico y confirmó que la disciplina fiscal es innegociable.

Haciendo uso de la cadena nacional, el Presidente Javier Milei anunció públicamente que el Sector Público Nacional (SPN) registró un superávit financiero por $276.638 millones de pesos al cierre del mes de marzo, dando así comienzo al tercer mes consecutivo con un resultado positivo después del pago de intereses. El resultado primario del SPN alcanzó un superávit de hasta $625.034 millones de pesos en el mismo período, según confirmó el propio Ministerio de Economía.

La consolidación fiscal fue tan contundente que el saldo acumulado para el primer trimestre del año arrojó un superávit equivalente al 0,2% del PBI, algo que no se veía en la Argentina desde el año 2008. Por su parte, el resultado del superávit primario en relación al PBI ascendió al 0,6% en el primer trimestre de 2024.

El plan de ajuste que está llevando a cabo el equipo económico del oficialismo está atacando a la única fuente real detrás de la suba generalizada de los precios: el déficit fiscal y su financiamiento monetario. De entre las principales partidas recortadas para arribar a estos resultados, cabe destacar las siguientes:

- Gastos de capital en obra pública

- Transferencias al sector privado (subsidios económicos a las tarifas)

- Transferencias discrecionales a las Provincias

- Racionalización de la planta de personal del sector público

- Reducción y simplificación de la estructura de la Administración Nacional

- Eliminación de organismos descentralizados ineficientes y de dudosa justificación (como por ejemplo el INADI)

- Eliminación de la pauta publicitaria para todos los medios de comunicación

Desde su lanzamiento el 10 de diciembre del año pasado, el ancla del programa económico del Gobierno es la disciplina fiscal. Se trata de la principal herramienta para contener el crecimiento de los agregados monetarios, el financiamiento monetario del BCRA al Tesoro (eliminado completamente), y las expectativas inflacionarias para los próximos meses. Todos estos elementos se ven afectados irremediablemente por los sucesivos anuncios de superávit presupuestario.

Desde el 10 de diciembre, el Banco Central encabezado por Santiago Bausili eliminó completamente la transferencia de Adelantos Transitorios (AT) y/o utilidades ganadas al Tesoro Nacional.

Se cortó abruptamente cualquier tipo de asistencia monetaria. Al mismo tiempo, se implementó un plan de saneamiento con el objetivo de reducir el peso de los pasivos remunerados en relación al PBI. Se logró acumular una suma de divisas por más de US$ 14.000 millones, y las reservas netas de la autoridad monetaria volvieron a números positivos por primera vez desde abril del año pasado.

Asimismo, desde el brazo ejecutor de Luis Caputo al frente del Ministerio de Economía, se emprendió un estricto ajuste que redujo el déficit fiscal del 4,4% del PBI en diciembre de 2023 al 2,8% al cierre de febrero, y este proceso se habría acentuado aún más tras los anuncios del Presidente Milei para el ejercicio del mes de marzo.

El resultado primario del Gobierno nacional alcanzaba un rojo equivalente al 2,7% del PBI según las estimaciones del Instituto Interdisciplinario de Economía Política de Buenos Aires (IIEP), y gracias a las medidas de emergencia adoptadas por el Ministro Caputo el déficit acumulado de 12 meses se redujo solamente al 0,6% del PBI al término de febrero. No se veía un ajuste de semejante magnitud desde los primeros años del Gobierno de Carlos Menem.

Los primeros resultados del programa

El plan de ajuste ortodoxo se plasmó como la única alternativa frente al descalabro hiperinflacionario que había dejado plantado el Gobierno kirchnerista y el exministro Massa. Según la consultora LCG, la tasa de inflación semanal en alimentos y bebidas oscilaba el 7,4% durante la primera semana de diciembre, sobre un relevamiento de más de 8.000 productos en grandes cadenas de supermercados.

La variación semanal no tardó en escalar al 11,5% durante la tercera semana de diciembre, con un promedio de aumentos diarios de hasta el 1%. Esto era consistente con una tasa de inflación anual del 7.500%, según explicó el Presidente en su exposición. Fue en este difícil escenario en el cual se lanzó el programa de ajuste para tumbar la dinámica hiperinflacionaria.

Mientras que el promedio de inflación semanal de diciembre fue aproximadamente del 8% según la consultora, en enero cayó rápidamente al 3,48%, 2,78% en febrero, 1,94% para el promedio de marzo, y en lo que va del mes de abril solamente se registró una suba semanal promedio del 0,7% en alimentos y bebidas.

El aumento intermensual correspondiente a la última semana de diciembre superó el 36% según registró consultora, y tomando un promedio móvil de 5 semanas el salto fue de casi el 24% respectivamente. Al término de la tercera semana de abril de 2024, el aumento intermensual de los precios se redujo a sólo el 3% (en comparación con la tercera semana de marzo), y el aumento semanal promedio de las últimas 5 semanas se redujo al 4,25%.

Los datos mensuales que publica el INDEC informaron por una tasa de inflación minorista del 25% para diciembre, y más de un 54% en el segmento de precios mayoristas. Pero tras haberse aplicado la primera etapa del plan de estabilización, el aumento del IPC se redujo a un 11% para marzo, y en los precios mayoristas la variación cayó al 5% respectivamente. Sin importar cómo se la mida, la inflación se está derrumbando a un ritmo sin precedentes desde la Convertibilidad.

-

Economíahace 1 semana

Economíahace 1 semanaSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 2 semanas

Argentinahace 2 semanasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 2 semanas

Argentinahace 2 semanasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 5 días

Argentinahace 5 díasEs hora que la UBA empiece a cobrarle matrícula a los estudiantes extranjeros para mejorar los sueldos de docentes y las instalaciones

-

Argentinahace 2 semanas

Argentinahace 2 semanasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Argentinahace 2 semanas

Argentinahace 2 semanasEl Gobierno de Milei suspendió 1.308 películas que iban a recibir subsidios del INCAA, entre ellas «Gordo Puto, Amén»

-

Argentinahace 2 semanas

Argentinahace 2 semanasJorge Rial, el eunuco que construyó una docena de medios para vivir de la pauta oficial, se está quedando sin plata

-

Argentinahace 1 semana

Argentinahace 1 semanaMilei le gana la pulseada a Camioneros y los Moyano aceptaron unas paritarias iguales a la inflación

Usted debe estar conectado para publicar un comentario Inicio de sesión