Economía

Los salarios volvieron a perder contra la inflación: subieron 2,3% en junio contra una inflación de 3,2%

El INDEC relevó que el índice de salarios perdió contra la inflación por tercer mes consecutivo. El alza salarial interanual alcanzó el 43% en junio, pero la inflación superó el 50% en el mismo período.

Según los registros divulgados por el INDEC los salarios en promedio mantuvieron un aumento del 2,3% en junio. De esta forma, y por tercer mes consecutivo, los salarios volvieron a perder contra la inflación y disminuyeron su poder de compra.

El alza salarial se estabilizó en el 43% interanual en junio, pero la inflación minorista fue del 50,2%. En lo que va del año los salarios acumularon un aumento del 22,8% y nuevamente fue insuficiente para compensar el efecto inflacionario, pues los precios acumulan una suba del 25,3% entre enero y junio.

El sector informal de la economía acumuló un aumento salarial del 13,8% desde diciembre del año pasado, y el sector privado formal llegó hasta el 25,4%. El sector público cerró el mes de junio con un aumento acumulado del 24,3%.

Si la economía es dividida entre el sector público y el privado, los datos del INDEC muestran una clara divergencia entre para ambas esferas. Los salarios en el sector privado formal crecieron solo un 1,8% en junio, y los trabajadores que permanecen en la informalidad percibieron un aumento del 1,2% en el mes.

La situación en el Estado fue radicalmente diferente a la del sector privado. El Gobierno autorizó aumentos de salarios públicos y estos llegaron al 4% en junio, logrando así superar a la inflación al menos en el trascurso de ese mes.

Si bien el índice general relevó una caída por tercer mes consecutivo en términos reales, en el sector privado informal los salarios retrocedieron por séptima vez, y este sector fue especialmente afectado por las restricciones a la circulación.

La recuperación salarial no parece plasmarse en la realidad como sugerían las proyecciones iniciales del ministro Martín Guzmán a comienzos de este año. El Gobierno admitió que la meta de inflación en torno al 29% anual podría no cumplirse para fin de año, y elevó su proyección hasta un modesto 33%.

El promedio de las consultoras privadas refleja un posible nivel inflacionario en el 48% anual, y los salarios podrían cerrar el 2021 sin lograr compensar los aumentos de precios.

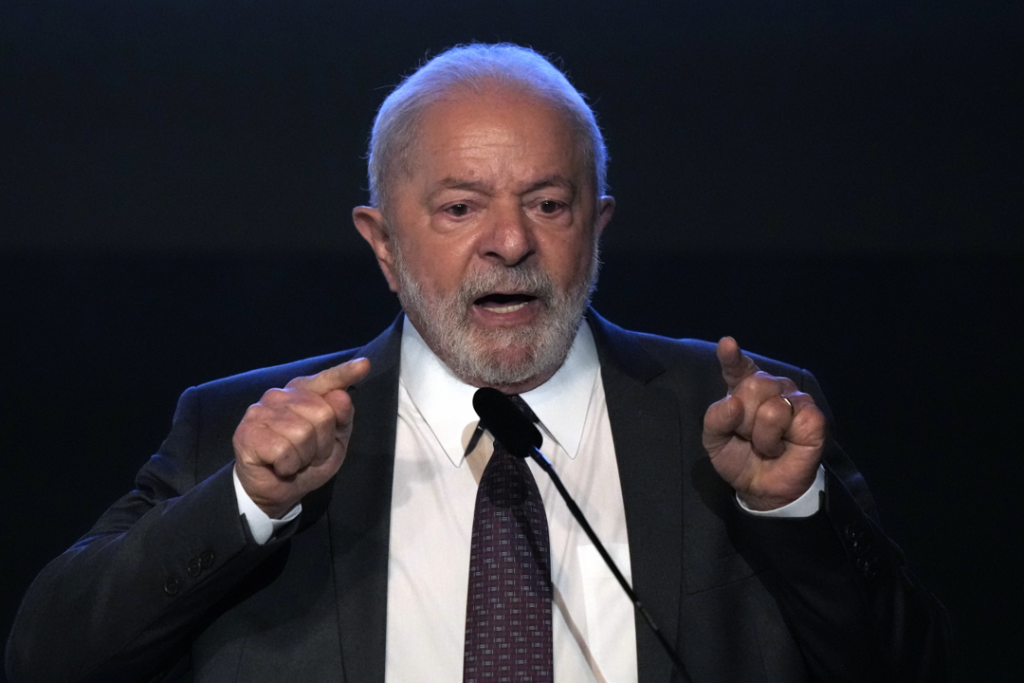

Brasil

Fuerte depreciación del real: El socialismo generó un explosivo déficit fiscal y los inversores internacionales ya repatriaron hasta 4.227 millones de dólares de Brasil

El tipo de cambio del real con respecto al dólar ascendió a las 5,27 unidades y marcó una suba del 1,6% al cierre del día martes. Se trata del valor nominal más elevado de los últimos 13 meses.

El dólar acumuló un alza del 8,7% de acuerdo a su paridad con el Real de Brasil desde el comienzo del año. Pero solamente al término de la rueda del día martes, el tipo de cambio se anotó una suba diaria superior al 1,6% y volvió a romper récords nominales.

La paridad del dólar llegó a los 5,27 reales al cierre del martes, el mayor valor registrado desde marzo del año 2023. La fuerte depreciación de la moneda brasileña destacó de entre otras divisas latinoamericanas que se vieron duramente afectadas por el accionar monetario conservador que recientemente adoptó la Reserva Federal de Jerome Powell.

La tasa de inflación de Estados Unidos para el mes de marzo superó las expectativas (subió ligeramente al 3,5%), con lo cual es más probable que la FED evite reducir su tasa de referencia en el corto plazo, o en su defecto que lo haga más lentamente. Esto repercutió en todas las divisas de la región, pero Brasil se vio afectado además por factores estrictamente internos.

La política fiscal del Gobierno socialista está fuera de control. El resultado primario del Gobierno federal (sin Estados locales ni municipalidades) marcó un rojo equivalente al 2,55% del PBI en febrero, el más alto desde el estallido de la pandemia. El Presidente Lula da Silva asumió su cargo habiendo heredado un superávit primario de 0,56 puntos del PBI en enero del año pasado.

Contabilizando la pesada carga de intereses que enfrenta el país vecino, el resultado financiero marcó un déficit récord de hasta el 7,7% del PBI en febrero, y no se veía algo semejante desde julio de 2021. Cabe señalar que cuando Lula asumió la presidencia del país, el déficit financiero representaba el 4,32% del producto bruto, casi se duplicó en 13 meses.

El Gobierno socialista cuestionó con dureza la independencia del Banco Central de Brasil, heredada de la administración de Jair Bolsonaro, pero al no poder revertir su autonomía se valió del endeudamiento como vía principal para solventar la brecha fiscal. La carga de intereses por la deuda pública se incrementó del 4,88% al 5,15% del PBI desde enero de 2023.

El descarrilamiento de la política fiscal hace mecha sobre la efectividad de la política monetaria, ya que pese a la autonomía legal, existen serias dudas sobre el sostenimiento del actual margen de déficit con persistente endeudamiento. En consecuencia, se reduce el efecto disciplinario de la tasa de referencia SELIC que aplica la autoridad monetaria, y con ello se proyecta un mayor impacto negativo sobre el nivel de actividad real.

Este contexto adverso provocó que Brasil pierda cada vez más atractivo para la inversión internacional. La firma Goldman Sachs recomendó abiertamente deshacer las posiciones en empresas públicas brasileñas debido a una mayor injerencia política del Gobierno, y como resultado de la falta de credibilidad en el desempeño futuro de Brasil, se registró una salida de por lo menos US$ 4.227 millones (21.000 millones de reales) por parte de inversores extranjeros en el país.

La repercusión de la depreciación del real será mayormente negativa sobre el saldo exportador de las empresas argentinas, más aún en un contexto de fuerte apreciación del peso frente al dólar.

Economía

Contundente fracaso del control de alquileres en Cataluña: La oferta de viviendas se derrumbó un 14% y alquilar es cada vez más caro

Nuevamente se observaron de primera mano los resultados desastrosos de la regulación de los alquileres, esta vez en la experiencia catalana. El valor real de los alquileres se incrementó casi un 5% desde la vigencia de las normativas regulatorias.

El Gobierno socialista-independentista de Cataluña volvió a incurrir en un profundo fracaso al tratar de controlar arbitrariamente el precio de los alquileres en su jurisdicción. Las regulaciones no cumplieron su cometido y no ofrecieron ningún tipo de alivio a los ciudadanos para acceder a una vivienda más asequible, más bien ocurrió lo contrario.

El primer experimento regulatorio de Cataluña se lanzó en septiembre de 2020, en plena pandemia, con la llamada “Ley autonómica de alquileres”. Dicha legislación se mantuvo casi sin cambios hasta abril de 2022. Durante este período, la oferta de viviendas cayó un 35,5%, y el valor real de los alquileres más baratos y accesibles se disparó un 12,7%. Los datos fueron computados por un estudio del Centro de Política Económica de España (ESEADE) en base a los dos años de evidencia empírica de la regulación.

El Gobierno de Pere Aragonès demostró no haber aprendido absolutamente nada de la estrepitosa experiencia regulando los alquileres, y volvió a lanzar una nueva ofensiva de controles a partir de marzo de este año. Se dictó un estricto control sobre 140 municipios en toda Cataluña, y más tarde la cantidad de localidades alcanzadas se extendió a un total de 241, abarcando territorios que representan hasta el 90% de la población catalana.

Los primeros resultados de la nueva normativa regulatoria son tan deplorables como los que cosechó la primera ley de alquileres de 2020. La oferta de viviendas respondió rápidamente con una reducción del 13% según estimaciones de la compañía inmobiliaria Idealista.

“Es innegable que el origen del problema del alquiler en España está en la poquísima oferta disponible, por lo que se hace imprescindible un cambio de rumbo que reequilibre las relaciones entre inquilinos y propietarios, que asuma que los propietarios no son el problema sino la solución al aumento de la oferta y el ajuste de los precios”, confirmó la firma inmobiliaria.

En la Ciudad de Girona la caída de la cantidad de viviendas disponibles para un alquiler cayó un 21%, en Tarragona la reducción fue del 16%, y en Barcelona se desplomó no menos de un 14%.

Sin excepción, todas las localidades afectadas por las regulaciones experimentaron fuertes caídas en la oferta disponible de inmuebles, tal y como anticiparon la mayoría de los agentes del mercado inmobiliario, y del mismo modo en que ocurrió durante el periodo 2020-2022. El Gobierno cometió dos veces el mismo error estrafalario, por motivo de un cinismo ideológico.

Dada una demanda relativamente estable (como la que de hecho se observa), la fuerte caída de la oferta de inmuebles empujó los precios hacia arriba en términos reales. Los alquileres aumentaron un 4,6% por encima de la inflación en Barcelona desde el pasado mes de marzo, siendo esta una de las regiones más afectadas por la aplicación efectiva de los controles.

El aumento real promedio de los alquileres en toda Cataluña fue del 4% en solo un mes, y el panorama luce sombrío conforme el Gobierno se niegue a torcer el rumbo económico para permitir una mayor libertad de negociación entre las partes.

Brasil

Reforma agraria en Brasil: El Presidente Lula lanza un grotesco programa socialista que colectiviza la producción agraria

El Gobierno federal repartirá discrecionalmente un total de 295.000 hectáreas de tierras públicas y privadas, a cambio de generar una mayor dependencia económica y política sobre los beneficiarios del programa. El Estado también se adueñará de una parte de todo lo que se produzca en las nuevas tierras reasignadas.

Con la asunción del socialismo en Brasil a partir de enero del año pasado, se produjo un cambio radical en la política agraria. Se le pone fin a la concesión flexible de derechos de propiedad que emprendía la gestión Bolsonaro, y en su lugar la administración de Lula da Silva lanzó una nueva reforma agraria por decreto.

La reforma comprende el reparto de hasta 295.000 hectáreas de manera completamente discrecional, es decir, serán asignadas a dedo por el Gobierno dependiendo de algún criterio arbitrario por parte de las autoridades competentes.

Con esta maniobra, el PT busca engrosar su influencia sobre los estratos más débiles de la población rural, que ahora podrían verse sometidos a una relación clientelista con el Gobierno.

El reparto afectará tanto a tierras de propiedad estatal como tierras privadas, que serán deliberadamente expropiadas en caso de que se determine el “abandono” por parte de sus propietarios.

A la par de estos movimientos, el Gobierno también lanzará un esquema de créditos subsidiados (y artificialmente baratos) para financiar la adquisición de maquinaria y semillas, con el fin de abastecer la eventual producción agrícola en las nuevas tierras reasignadas.

La mayor parte de la agricultura prevista para estos campos será meramente familiar y de subsistencia, sin mayores dotes de productividad y sin la posibilidad de generar exportaciones o divisas al país.

Esto es evidencia de la pésima asignación de recursos implícita en la reforma agraria del socialismo. Se retienen recursos valiosos que podrían haberse utilizado en otras áreas de la economía para producir más eficientemente, creando puestos de trabajo mejor remunerados.

Pero pese a todo esto, la reforma agraria de Lula establece que el Estado podrá apropiarse de una parte de toda la producción realizada en esas tierras, dando forma a una incipiente colectivización de la producción agraria.

Reformas agrarias de esta índole fueron implementadas en diversas partes del mundo, como por ejemplo México (1917), Bolivia (1953), Guatemala (1951), Cuba (1959) y Chile (1962-1973), y todas ellas registraron pésimos resultados en materia de productividad y eficiencia asignativa.

-

Argentinahace 6 días

Argentinahace 6 díasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Economíahace 3 días

Economíahace 3 díasSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 1 semana

Argentinahace 1 semanaArgentina se rearma: Tras la compra de los F16 y el Hércules, Petri negocia la compra de LAVs neozelandeses y Strykers estadounidenses

-

Argentinahace 4 días

Argentinahace 4 díasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 5 días

Argentinahace 5 díasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación: Los alimentos subieron sólo un 0,8% en la última semana de marzo, y el aumento promedio ya es el más bajo en lo que va del año

-

Argentinahace 2 semanas

Argentinahace 2 semanasVeteranos de Malvinas se pararon y se fueron de un homenaje cuando funcionarios kirchneristas se pusieron a hablar en contra de Milei

-

Argentinahace 1 semana

Argentinahace 1 semanaJorge Rial, el eunuco que construyó una docena de medios para vivir de la pauta oficial, se está quedando sin plata