Economía

Trumponomics: cómo el Presidente Trump construyó la economía más exitosa de la historia en tan solo 4 años

La pandemia interrumpió un proceso de cuatro años de transformaciones en la economía norteamericana que la estaban encaminando a un próspero futuro. Un análisis de la economía que deja el exitoso mandato de Donald Trump.

La interrupción abrupta en el proceso de crecimiento sostenido que había logrado el gobierno de Trump, a causa de la pandemia, comienza a ser superada progresivamente en la economía norteamericana y global, pero con secuelas que impondrán importantes desafíos a futuro.

La gestión de Trump quedó interrumpida por este fenómeno, pero se mantienen inalteradas las bases y las reformas a lo largo de cuatro años de transformación impositiva y regulatoria.

La actividad económica y el empleo

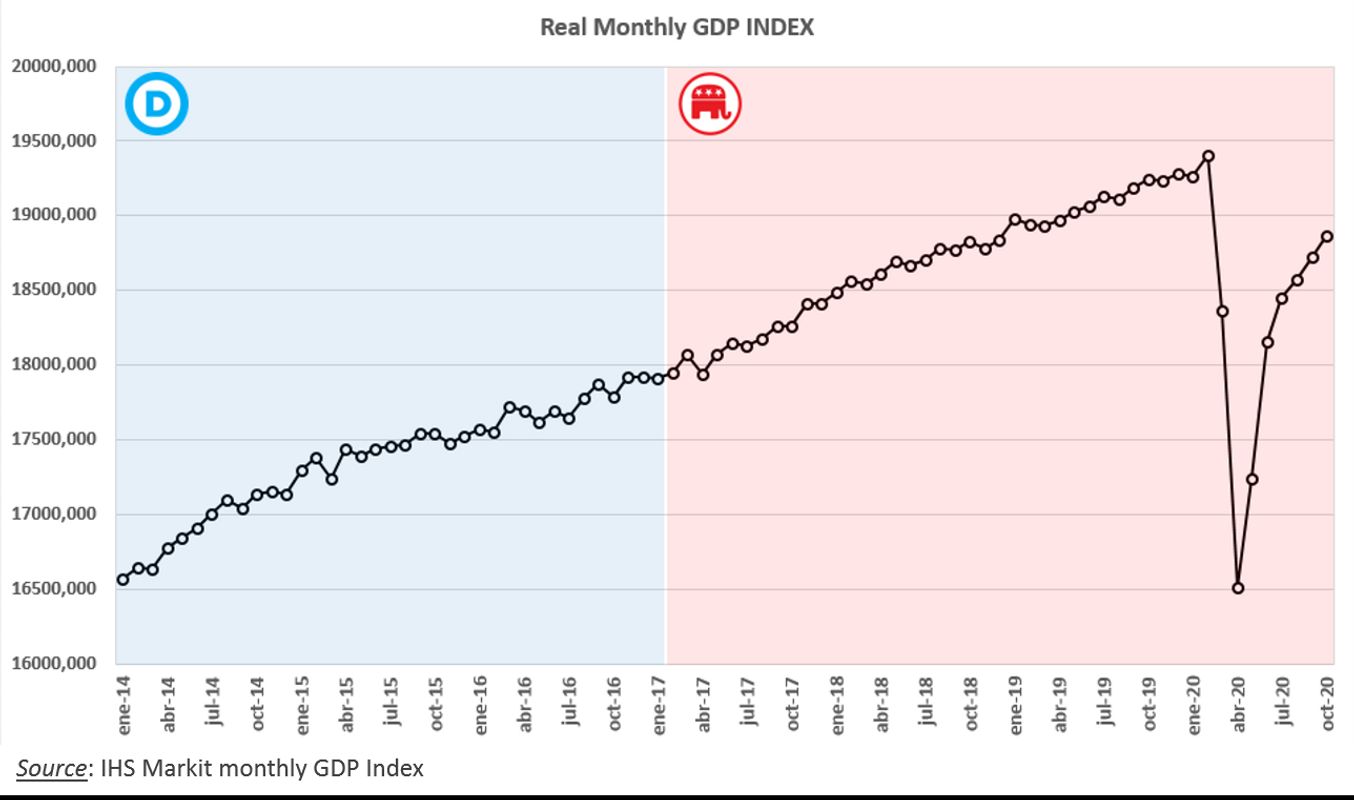

El crecimiento del PBI de la economía más importante del mundo tuvo una aceleración significativa entre 2017 y 2018.

La tenue disminución en la tasa de crecimiento durante los últimos meses de la gestión Obama había sido superada, permitiendo mantener y superar la tendencia anterior y evitando la ralentización.

Las reformas a nivel fiscal y regulatorio para empresas y personas físicas lograron tres importantes objetivos: superar la ralentización y mantener el crecimiento, compensar el efecto de una política monetaria fuertemente contractiva, y profundiza una situación de pleno empleo.

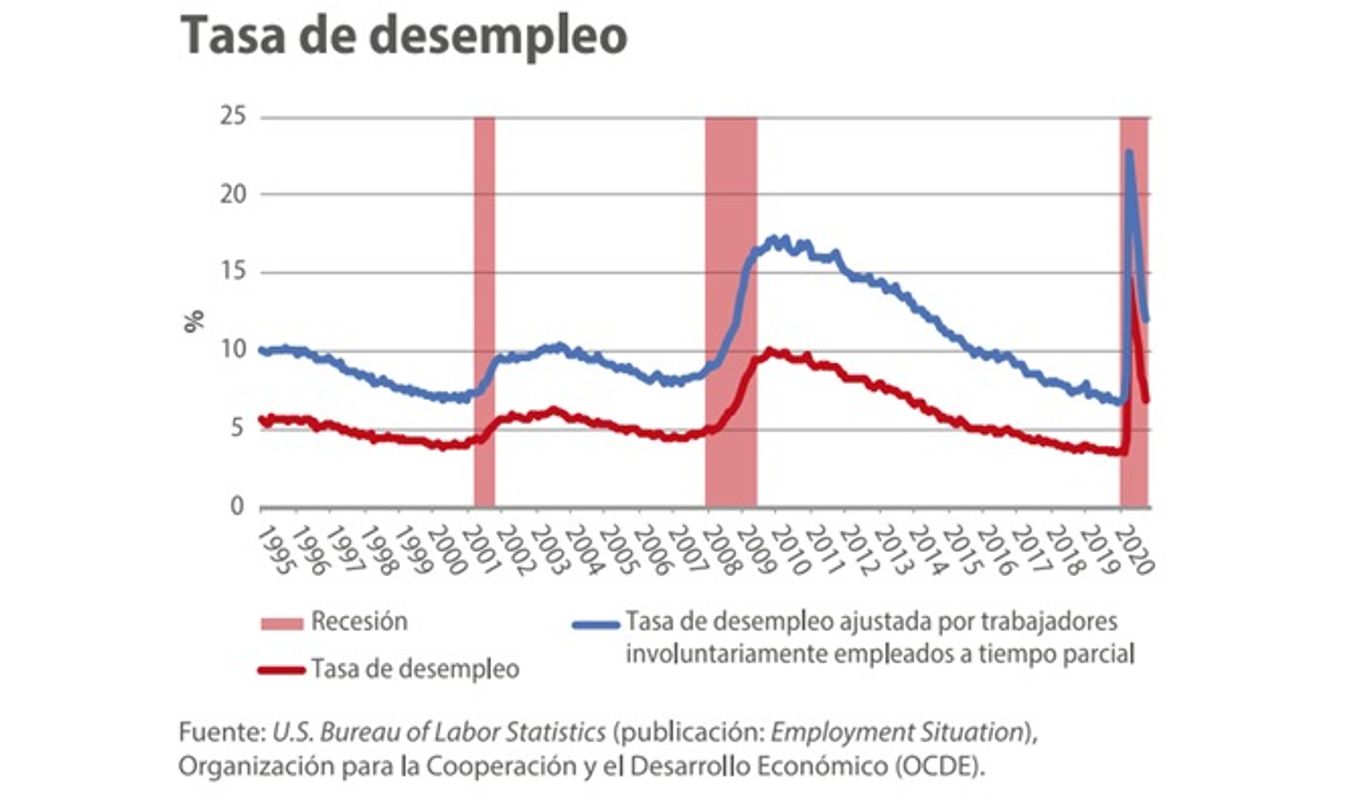

La tasa de desocupación había bajado a mínimos históricos que no se veían desde la década de 1960. El pleno empleo, a diferencia de lo que ocurría en la administración Obama, no provino del retiro de agentes del mercado laboral, pues la tasa de actividad (personas que buscan activamente trabajo) comenzó a repuntar desde 2017.

Elaboración del Instituto Juan de Mariana.

Si bien más norteamericanos salieron a buscar trabajo, no solamente pudieron encontrarlo, sino que la economía fue capaz de generar plazas adicionales para seguir bajando la desocupación.

La pandemia elevó el desempleo de forma muy notable, llegando casi al 15% en abril, pero la fuerte subida fue seguida por una recuperación que también fue veloz, y actualmente la falta de empleo se ubica en torno al 6%.

Ad

Política monetaria

La política de la Reserva Federal bajo la gestión republicana dista mucho de la que había con los demócratas. Con el fin de retornar a la ortodoxia y la disciplina como medio para garantizar la estabilidad de precios, la FED introdujo un paquete de alza en la tasa de política monetaria.

En 2020, todos estos logros fueron revertidos y el Presidente de la FED, Jerome Powell, impulsó una expansión brutal de la base monetaria, principalmente para contrarrestar la recesión internacional causada por el coronavirus.

Elaboración del Instituto Juan de Mariana.

La contracción en la base monetaria buscaba corregir los años de exceso de liquidez que se habían permitido anteriormente. Esta decisión no fue tomada en absoluto por Trump, pues la FED se comporta de manera independiente, pero lo obligó a implementar medidas compensatorias.

Con la pandemia, se volvió a una agresiva política de proporción de liquidez para compensar la demanda monetaria del público, como recomendaba el economista Steve Hanke.

Ad

Política impositiva

Por el lado de las personas físicas, la reforma supuso rebajas en los estratos más elevados y, especialmente, en los más bajos y medio-bajos del ingreso, elevando tenuemente las cargas para los estratos medio-altos.

En otras palabras, las empresas y los dueños de las empresas, junto a las clases medias y bajas, vieron la reducción de impuestos más importante de la historia. Mientras que la clase media-alta, generalmente oriunda de las grandes ciudades del país, vio un pequeño incremento en sus impuestos, que fue luego potenciado por los impuestos locales de los alcaldes demócratas.

El objetivo de los cambios fue incentivar el consumo (en los ingresos bajos) y la inversión (en los ingresos altos), estimulando así la actividad y compensando el efecto de la contracción monetaria.

Probablemente el punto más fuerte de la reforma fueron los cambios para las empresas. La meta más importante de la misma fue ganar competitividad frente a las empresas chinas, y repatriar una gran cantidad de capitales que se habían retirado durante la gestión de Obama.

Se estableció una tasa general del 21% para las ganancias corporativas, cuando anteriormente existía un sistema progresivo en el cual la tasa variaba del 15% al 39%. También se modificó el esquema de deducciones y créditos fiscales.

Además, se produjo un importante cambio en el tratamiento tributario territorial para las empresas (principalmente subsidiarias). Desde 2018, cada empresa comenzó a pagar la tasa impositiva del país en el cual legalmente residió, independientemente de si era o no norteamericana.

La meta fue muy clara: repatriar la mayor cantidad de capitales en el exterior y de manera voluntaria, generando incentivos para que fuera atractivo ese flujo.

Ad

Política fiscal

La reducción de impuestos logró mantener el nivel de recaudación en términos absolutos, pues el mayor nivel de actividad rápidamente compensó la pérdida de tributos percibidos, pero generó una caída en relación al PBI.

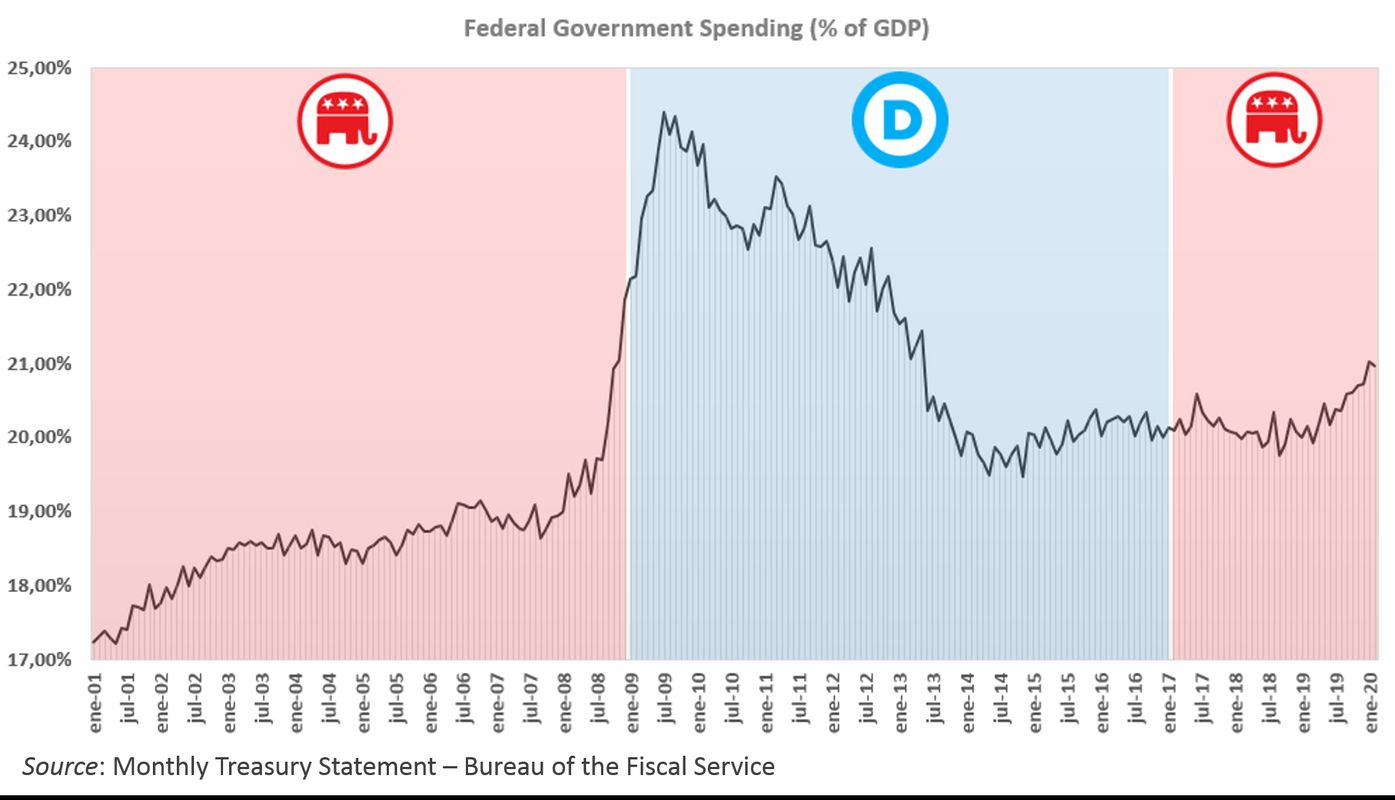

Al mismo tiempo, se produjo un muy tenue ajuste en el gasto público federal entre 2017 y 2018, que dejó casi constante el ratio con respecto al PBI pero cambiando la composición de las erogaciones, y dando cierta ventaja a los gastos en Defensa y en el Ejército.

Los 4 años de Trump (quitando este último año de pandemia) rompieron con la subida que venía haciendo el gobierno demócrata, que había aprovechado el "colchon" de la crisis del 2008, y desde 2014 había empezado a paulatinamente elevar el gasto público, alejándose considerablemente de los parámetros pre-crisis. Hasta 2019, Trump había evitado continuar con esta suba y, si bien no redujo el gasto, lo dejó congelado hasta que empezó la pandemia.

El gasto público federal antes de la pandemia.

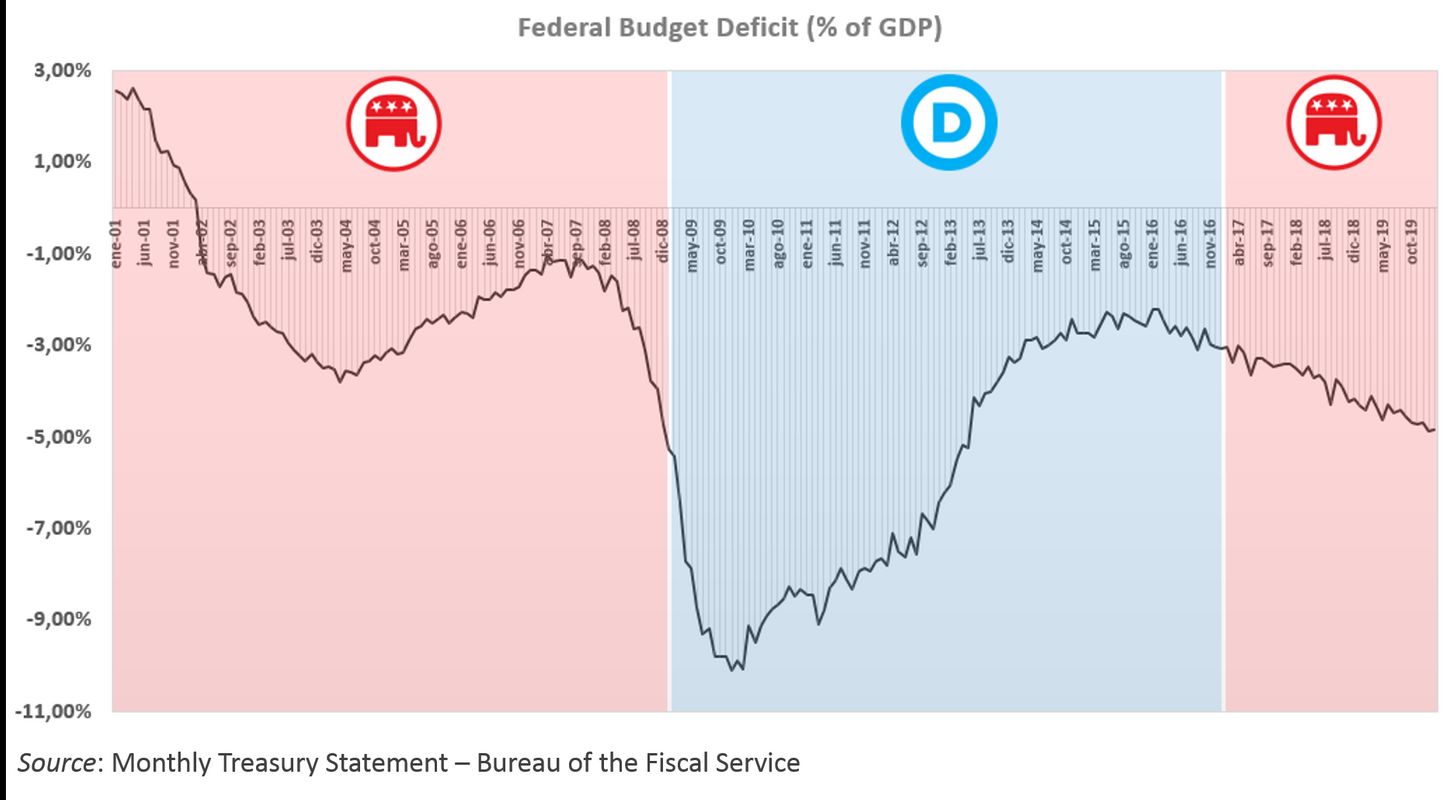

La política monetaria contractiva generó un efecto sobre las cuentas públicas a nivel federal, pues la carga de intereses comenzó a crecer a medida que la tasa de interés de referencia aumentaba.

En consecuencia, los gastos federales tuvieron una presión extra que fue sólo parcialmente contenida.

El déficit federal se incrementó del 3,2% a 4,8% entre 2017 y 2019, aunque los ratios de deuda bruta se elevaron muy ligeramente.

En este sentido, no se rompió con la tendencia del gobierno de Obama, pero tampoco se aumentó, lo cual es destacable debido al recorte de recaudación que se permitió el presidente Trump.

El déficit fiscal antes de la pandemia.

Estados Unidos no solamente es un importante país deudor, sino también acreedor. De esta forma, la posición de la deuda neta (teniendo en cuenta a los activos) se mantuvo es una posición administrable.

La llegada de la pandemia disparó los gastos gubernamentales en todos los niveles y el déficit fiscal, que llegó hasta el 14% en septiembre. El gran desafío a futuro será corregir este desequilibrio.

Ad

Desregulación de los mercados

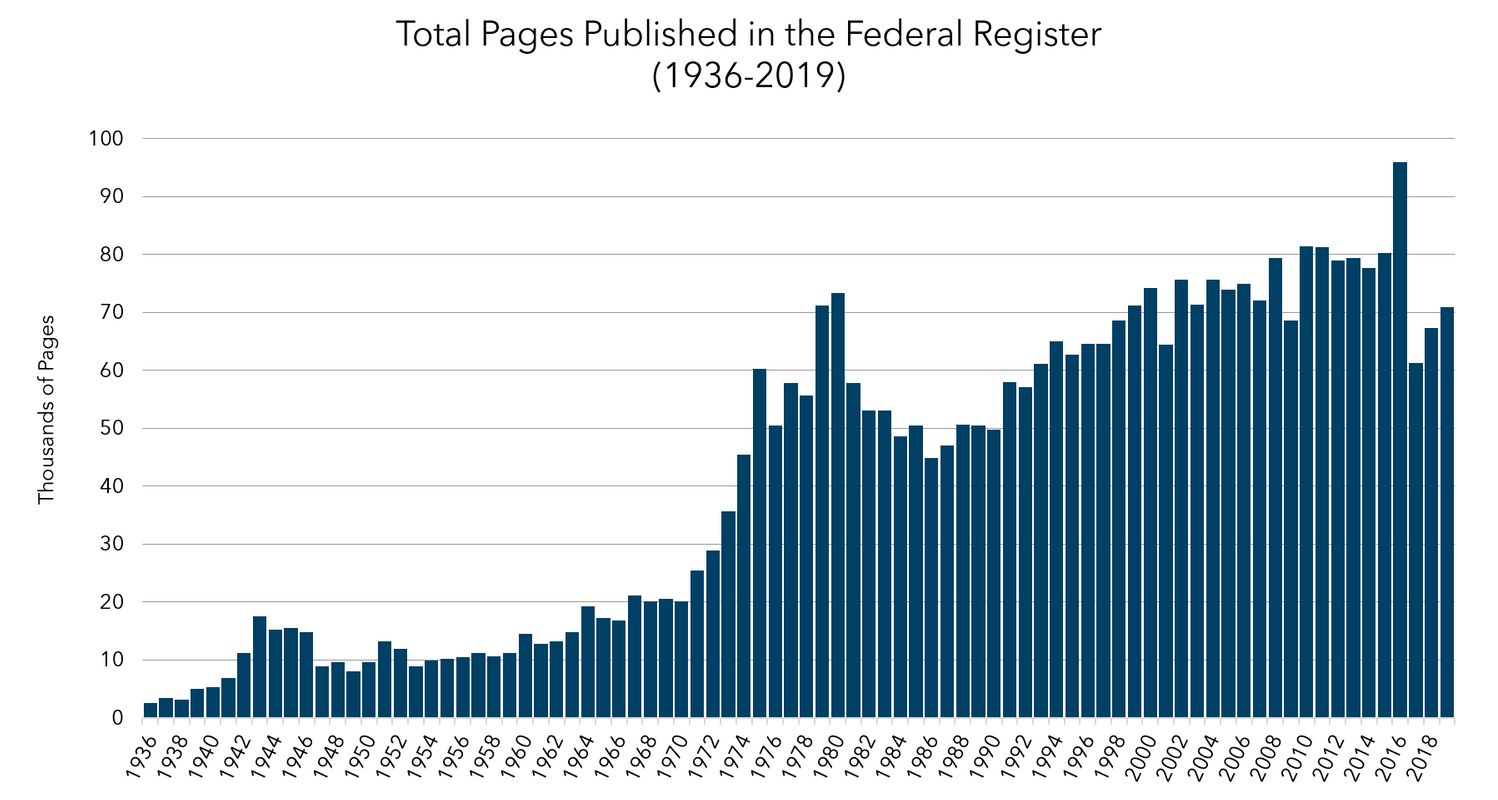

Fuente: Centro de Estudios Regulatorios de Columbia.

La desregulación fue la segunda más grande de la historia en términos absolutos, similar a la que hubo durante la administración de Ronald Reagan. La reforma tuvo un fuerte carácter de “shock”, pues los cambios se produjeron en tan solo un año.

Ad

Política comercial

La política arancelaria de Donald Trump fue ampliamente catalogada de “proteccionista”, pero este rótulo resulta inexacto. Lo cierto es que, lejos de plantear el aislacionismo comercial, el objetivo fue redefinir reglas de juego a nivel internacional.

La guerra comercial con China surgió a raíz de la persistente negativa por parte del gigante asiático para corregir los desequilibrios de su propia política cambiaria sobre los mercados internacionales.

Los aranceles fueron la variable de negociación frente a China.

Trump se propuso corregir el desequilibrio cambiario chino, así como los llamados “desvíos de comercio” que se producían con otros países como México o Canadá.

De todos modos, el arancel nominal promedio en 4 años pasó sólo de 3,6% a 4,2%, lo cual no fue un incremento tan grande como auguraban los medios y los "expertos" economistas de la CNN.

Es destacable que el gobierno de Trump había efectivamente logrado vencer a China en esta guerra comercial, ya que el 15 de enero de este año se firmó la primera parte del masivo acuerdo de libre comercio entre China y Estados Unidos. Sin embargo, la pandemia y la recesión mundial llevaron a que tanto Trump como el Partido Comunista decidan no firmar la segunda parte y posponer la implementación de la primera.

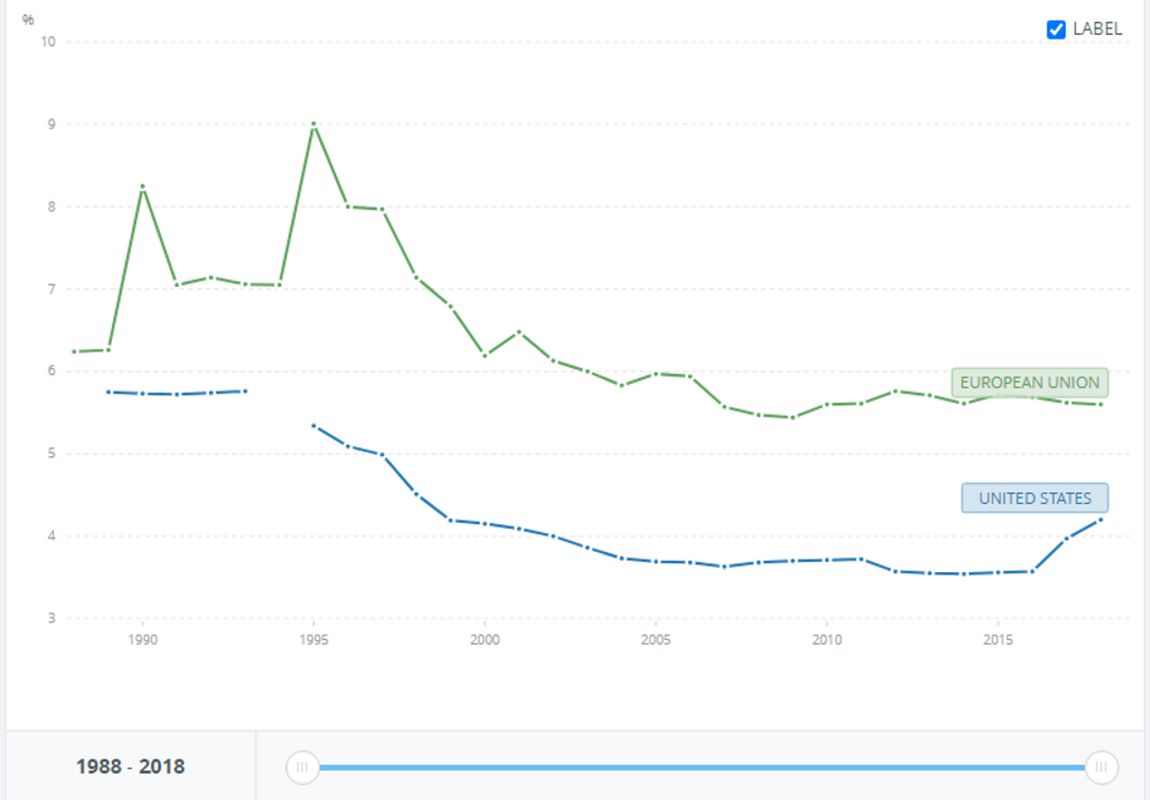

Lejos de ser un país proteccionista, el nivel arancelario de los Estados Unidos se mantuvo en todo momento por debajo del promedio de los países desarrollados, incluso por debajo de la media de la Unión Europea (alrededor del 5,6%).

Trump llevó a cabo diversos acuerdos comerciales en todo el mundo, superando en cantidad de acuerdos tanto a Bush como a Obama. Además del acuerdo con China que quedó interrumpido, también logró acuerdos con Japón, México, Canadá, y Corea del Sur; y se iniciaron los primeros pasos para hacer lo mismo con Brasil, India, Reino Unido y la Unión Europea.

Comparación entre el nivel arancelario de la "liberal" Unión Europa y el "proteccionista" Estados Unidos, según el Banco Mundial.

Economía

Tras la desregulación del mercado inmobiliario, la oferta de viviendas en alquiler se disparó casi un 200% en el AMBA

Cada vez más personas pueden acceder al alquiler gracias al decreto de desregulación anunciado por el Presidente Milei en diciembre del año pasado. Se registró un explosivo crecimiento de la oferta inmobiliaria, el más drástico del que se tenga algún registro en los últimos años.

El proceso de desregulación del mercado inmobiliario cosechó un éxito contundente y arrollador, cada vez más difícil de negar incluso entre los más reaccionarios a las medidas que impulsó el oficialismo.

Desde que el Presidente Javier Milei decretó la desregulación inmobiliaria y el fin de la Ley de Alquileres del 2020, la cantidad de viviendas ofrecidas en alquiler se disparó hasta un 189% en el Área Metropolitana de Buenos Aires, según un reciente informe de la Universidad de San Andrés al término del mes de marzo.

La cantidad de inmuebles ofrecidos saltó drásticamente de las 6.696 unidades a un total de 19.069 en cuestión de solo unos pocos meses. Bajo el marco regulatorio anterior esto podría haber parecido una utopía, pero la mayor libertad de transacciones está permitiendo que miles de personas puedan acceder a la vivienda.

Asimismo, el sondeo de visualizaciones de Zonaprop registró que la cantidad de viviendas ofrecidas se duplicó desde diciembre del año pasado, convalidando así el éxito de la desregulación. Este fenómeno se explicó principalmente por los alquileres de índole permanente, en detrimento de los temporarios.

De acuerdo a Zonaprop, en el mes de marzo el precio promedio de los alquileres aumentó tan solo un 2,5% en el Gran Buenos Aires, mientras que la tasa de inflación informada por el INDEC cerró por encima del 11% en el mismo período.

En lo que va del año el precio promedio de los alquileres acumuló un aumento del 28,7%, una cifra muy inferior al 49,1% que se había acumulando durante el primer trimestre de 2023 (bajo el esquema regulatorio del kirchnerismo).

Se debe tener en cuenta, además, que la tasa de inflación minorista acumulada entre enero y marzo fue del 51,6%, y los precios mayoristas subieron un 37% en el mismo período. Sin importar contra qué métrica inflacionaria se los compare, el valor real de los alquileres cayó drásticamente en términos reales.

Este fue precisamente el efecto que se esperaba tras la aplicación del proceso de desregulación. Dada una demanda relativamente estable (sin ninguna perturbación particular), el explosivo crecimiento de la oferta permitió que cada vez más personas puedan permitirse pagar un alquiler al verse beneficiados de su drástico abaratamiento.

El éxito de la desregulación se convalida desde el punto de vista de las cantidades ofrecidas en el mercado, y también desde el punto de vista de los precios en términos reales. Hasta la fecha, no se registró ni una sola variable en el mercado inmobiliario que se haya visto afectada negativamente tras el levantamiento de los controles impuestos en 2020, más bien todo lo contrario. La propaganda kirchnerista encontró un amargo final al verse refutada por la realidad.

Economía

Crisis fiscal en Estados Unidos: Las “Bidenomics” desataron un déficit por casi 2 billones de dólares al término de marzo

Pese a que la economía estadounidense sigue creciendo, el Gobierno federal incurrió en un déficit histórico. y se está endeudando a un ritmo únicamente visto durante las grandes recesiones y en las guerras mundiales del siglo pasado. La trayectoria fiscal trazada por Biden es abiertamente insostenible.

Las políticas del Presidente Joe Biden provocaron el agujero fiscal más grande de la historia de los Estados Unidos en tiempos de paz. La visión económica del Gobierno cayó bajo la influencia del Caucus Progresista dentro del Partido Demócrata, la facción más radicalizada hacia la izquierda dentro del Congreso estadounidense.

La actividad económica del país logró recuperarse de la pandemia y continuó con su sendero de crecimiento, pero a pesar de esta muy esperable normalización, el Gobierno federal incurrió en un desequilibrio fiscal histórico que ascendió a los US$ 1,66 billones de dólares al término de marzo.

De hecho, el déficit financiero había llegado incluso a los US$ 8,36 billones en julio del año pasado, como resultado del amplio programa de rescates para préstamos estudiantiles que impulsó el Presidente Biden.

El Partido Demócrata que alguna vez había patrocinado los superávits presupuestarios de la era Clinton, ahora respalda a capa y espada los déficits más irresponsables que nunca se hayan visto en Estados Unidos.

La economía se normalizó una vez superada la pandemia, pero la posición fiscal del Estado jamás lo hizo. El resultado financiero del Gobierno federal representaba el 4,8% del PBI en febrero de 2020, mientras que hoy en día esa cifra se acerca a los 6 puntos del producto. Este brutal incremento se explica principalmente por el mayor peso de los intereses de deuda, que ya son los más altos desde mediados de la década del 90.

Para compensar esta brecha sin precedentes, el Gobierno federal se está endeudando a un ritmo similar al que cabría esperar durante la salida de una recesión o la ejecución de una guerra de grandes proporciones, pero como es bien sabido ninguno de estos escenarios es precisamente el caso. En caso de que la economía entrase en recesión en un futuro cercano, el Gobierno carece de mayor margen fiscal para actuar en consecuencia.

El total de la recaudación por impuestos federales (y otros ingresos por rentas) sólo alcanza a cubrir hasta el 73% de los gastos federales incurridos. El 27% restante se está compensando por la vía del endeudamiento, principalmente con instituciones locales o en el exterior.

Hasta ahora la Reserva Federal se mantuvo al margen de expandir su financiamiento al Tesoro por la vía de la compra de títulos públicos (como lo hizo durante la pandemia en 2020), pero eventualmente el Gobierno federal no puede quebrar, y cualquier tipo de incumplimiento vendría asociado a un latente inflacionario.

La proporción de crédito doméstico absorbido por el Gobierno federal se incrementa, y lo que es lo mismo, se reduce la cantidad de recursos disponibles para prestar a las empresas privadas o a las familias (por ejemplo el crédito hipotecario). Esto se ve reflejado por un piso de tasas de interés cada vez más elevado.

Economía

Gracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

Por primera vez en años vuelve a desarrollarse el crédito inmobiliario en la Argentina, de la mano del superávit fiscal anunciado por el equipo de Luis Caputo. Se lanzan nuevas opciones atadas a la variación del UVA.

Durante las últimas décadas los jóvenes argentinos han perdido la capacidad de acceder a una casa propia a través del crédito hipotecario, algo que ocurra en la totalidad de los países del mundo occidental.

Algo tan simple en el mundo se ha vuelto prácticamente en una fantasía en Argentina, y comprar una propiedad requiere un nivel de ahorro imposible para toda la clase media. Pero, ¿por qué paso esto? ¿Si la mayoría de nuestros padres pudieron? ¿Existe algún responsable? ¿Por qué Argentina perdió el mercado hipotecario?

La respuesta es extremadamente simple: el déficit fiscal. Explicarlo, puede tomar un poco más de desarrollo. Argentina hace 16 años que gasta más de lo que recauda. El déficit debió financiarse con los ahorros de los argentinos a través de la emisión constante de títulos públicos para cubrir el agujero fiscal.

Hay que entender que el sistema financiero no es otra cosa que el aparato sanguíneo de la economía, si todo el flujo debe financiar al Estado, crowding out, nada queda para el privado, y consecuentemente nada queda para el sueño de la casa propia.

El kirchnerismo buscó compensarlo con un limitado plan PROCREAR, donde solo se podía adquirir una vivienda designada por el político de turno y mediante un sorteo. Más allá de lo arbitrario del azar, no poder elegir donde uno quiere desarrollarse es un acto que atenta contra los derechos más fundamentales de los argentinos.

Este lunes, el presidente Javier Milei anunció el superávit fiscal de la cuenta corriente para el primer trimestre del año. Esto resulta de vital importancia porque ahora el sistema financiero posee recursos ociosos para colocar en el mercado. Esto genera las condiciones para un nuevo “noviazgo” entre el sistema financiero y el sector privado crowding in.

En la mañana de hoy nos enteramos que el Banco Hipotecario estará otorgando una nueva línea de crédito hipotecario, algo que no sucedía desde el año 2018. En su página, se pueden ver las condiciones comerciales que otorgan para la construcción, adquisición, terminación, y ampliación de vivienda.

El préstamo que otorgan es mediante la modalidad UVA que ajusta por inflación tanto el capital adeudado como las cuotas a pagar. La tasa de interés prevista es del 8,5% anual, es decir que la cuota ajustara por la variación de la UVA + 8,5% año a año.

Si bien estos créditos se habían hechos impagables desde 2018 a medida que empezó a escalar la inflación, con la estabilización monetaria que ya está consiguiendo la gestión de Milei y de Toto Caputo.

Para ilustrar un poco más, tomamos algunas métricas de la página, si uno solicita $100.000.000 (aproximadamente US$ 100.000), tendrá que tener un ingreso necesario de $3.128.000 y abonará una cuota de $782.000.

Tomando las palabras del presidente Milei, los argentinos están frente a la oportunidad de ser los arquitectos de nuestro propio destino, no la desaprovechemos.

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 2 semanas

Argentinahace 2 semanasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 2 semanas

Argentinahace 2 semanasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 6 días

Argentinahace 6 díasEs hora que la UBA empiece a cobrarle matrícula a los estudiantes extranjeros para mejorar los sueldos de docentes y las instalaciones

-

Argentinahace 2 semanas

Argentinahace 2 semanasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Argentinahace 2 semanas

Argentinahace 2 semanasEl Gobierno de Milei suspendió 1.308 películas que iban a recibir subsidios del INCAA, entre ellas "Gordo Puto, Amén"

-

Economíahace 23 horas

Economíahace 23 horasGracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

-

Argentinahace 1 semana

Argentinahace 1 semanaMilei le gana la pulseada a Camioneros y los Moyano aceptaron unas paritarias iguales a la inflación

Usted debe estar conectado para publicar un comentario Inicio de sesión