Economía

¿Cómo era Ecuador antes de la dolarización? El cambio de modelo que transformó el país

La economía ecuatoriana atravesaba los mismos problemas con los que hoy debe lidiar Argentina, entre ellos la elevada inflación, el estamento económico, el deterioro del tejido social y la falta de crédito a largo plazo. La dolarización sentó las bases de un cambio de modelo que permitió superar estos problemas.

La dolarización de Ecuador no solamente implicó un cambio de régimen monetario, sino que funcionó como el pilar para un cambio de modelo económico, y un cambio en la manera de hacer política económica. El sistema político perdió las herramientas para maniobrar a costa de la estabilidad de precios y la recaudación de señoreaje.

A pesar de tener una “política monetaria autónoma” y disponer de amplias herramientas para intervenir en el ciclo económico o responder a shocks externos, la economía ecuatoriana se encontraba completamente estancada entre las décadas de 1980 y 1990, medida a partir del ingreso por habitante.

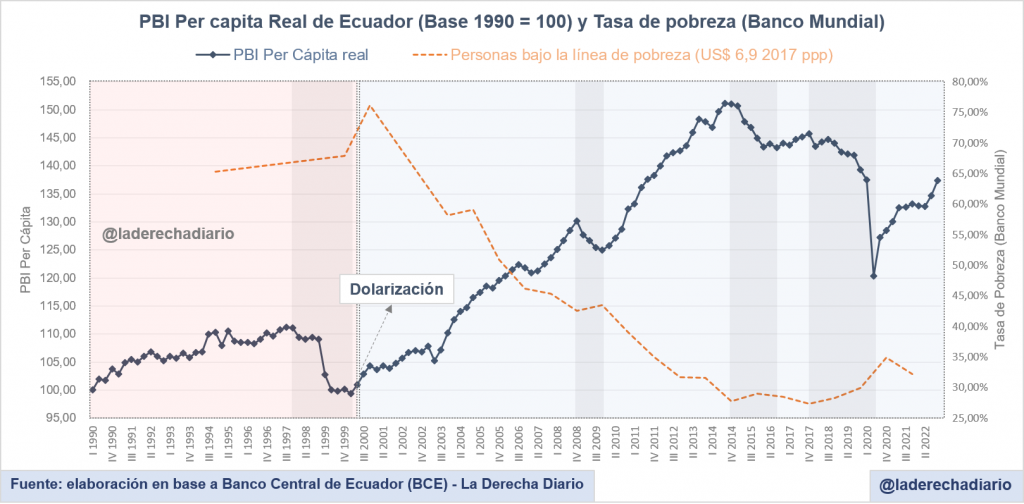

El ingreso real por habitante acumuló una caída del 1% entre el primer trimestre de 1990 y el mismo trimestre del año 2000, la mayor parte concentrada en la brutal crisis financiera del año 1999. Esto cambió radicalmente con el proceso de dolarización, ya que el PBI per cápita a precios constantes se expandió un 36% hasta el cuarto trimestre de 2022, y hasta un 49,6% si se compara contra el cuarto trimestre de 2014 (el máximo nivel alcanzado en la historia ecuatoriana).

La cantidad de personas con ingresos inferiores a los 6,9 dólares constantes de 2017 (ajustados por paridad de poder adquisitivo) superaba el 65% antes de la dolarización, según la base de datos del Banco Mundial.

El organismo de crédito multilateral estima que para el año 2021, las personas con menos de 6,9 dólares PPP de 2017 representó el 32% de la población total, e incluso se llegó a un mínimo del 27% en el año 2017. La dolarización provocó que la tasa de pobreza se redujera a la mitad en 20 años.

La reducción sistemática de la marginalidad social se debe a la eliminación del componente inflacionario en la determinación de la pobreza, que permitió la consolidación de los ingresos en términos de poder adquisitivo. El salario real se duplicó desde el año 2000, y la tasa de pobreza actual responde en mayor parte a las fluctuaciones del ciclo económico y la evolución de la tasa de desocupación (que fluctuó entre el 10% y el 3% en el nuevo régimen monetario).

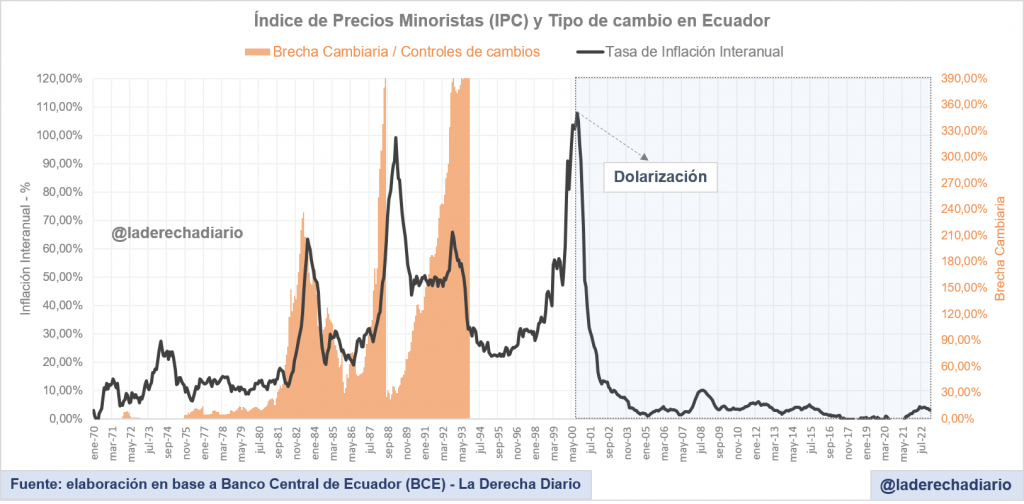

Al igual que Argentina, la economía de Ecuador se caracterizaba por su elevada inestabilidad de precios y los múltiples controles cambiarios que aplicados por diversos Gobiernos a fin de reprimir la demanda de divisas como una suerte de refugio a la inflación. La inflación minorista promedió el 29% entre 1970 y 2000, y un aumento promedio mensual del 2,14%.

Asimismo, la brecha cambiaria entre el dólar libre y el que celosamente se determinaba por el Gobierno llegó a representar el 236% en mayo de 1983, 410% en julio de 1988 y hasta un 407% en noviembre de 1993, fecha a partir de la cual se debieron abolir los controles cambiarios por el colapso de las reservas del Banco Central y por la imposibilidad para seguir sosteniendo las paridades legales.

Los regímenes de alta inflación a lo largo del siglo XX se vieron íntimamente asociados con todo tipo de controles de precios, salarios, cambios y cuenta capital, pero todo esto fue superado por el proceso de dolarización ya que estas herramientas quedaron obsoletas habiéndose ya erradicado el problema inflacionario de manera definitiva.

La estabilidad permitió una rápida reactivación del crédito a largo plazo, un fenómeno que se había perdido por la falta de previsibilidad (no era posible pautar una tasa de interés creíble a 10 o 20 años de plazo). El crédito doméstico para el sector privado de Ecuador aumentó del 18% del PBI en 2002 47,2% para el año 2020, y actualmente continúa aumentando.

La falta de crédito a largo plazo impacta de lleno en el acceso a la vivienda propia, la financiación de proyectos empresariales que requieren inversión pesada (especialmente servicios públicos) y la apertura de todo tipo de proyectos de inversión. Argentina sigue sufriendo este flagelo por la elevada volatilidad de los pericos, y su crédito doméstico al sector privado no supera el 16% del PBI.

Con el nuevo régimen monetario, los ecuatorianos dejaron de preocuparse constantemente por la cotización de otras divisas, o por la erosión de sus salarios reales y la desesperación que esto implica, o por las crisis de la “administración de reservas” en el marco los controles cambiarios. Todos estos elementos, aún presentes en Argentina, fueron erradicados de Ecuador gracias al proceso de dolarización.

Economía

Francia rumbo a la quiebra: Vuelve a bajar la calificación crediticia de los bonos franceses y el déficit fiscal alcanza valores récord

El desequilibrio presupuestario en las finanzas del país galo ya es el más extremo registrado desde la pandemia, a pesar de que la actividad económica se recuperó del impacto desde hace dos años. El elefantiásico Estado francés se hace imposible de sostener.

La administración de Emmanuel Macron no solamente deja al país a merced de una peligrosa radicalización política encarnada por el espacio de Melenchon, sino que además deja una economía completamente desgastada tras años de un modelo que parece totalmente agotado.

La economía francesa registra las tasas de crecimiento más bajas de su historia, apenas pudiendo recuperar del impacto provocado por la pandemia entre 2020 y 2021, pero no pudiendo recuperar su tendencia de crecimiento anterior a dicho evento.

En los mercados financieros, los bonos franceses volvieron a sufrir un nuevo revés de confianza, ya que la mayoría de las agencias calificadoras de riesgo decidieron rebajar la puntuación de la deuda francesa hace solo un mes, después de haberlo hecho en junio del año pasado. Fitch Ratings, Moody’s y Standard & Poor’s siguieron esta tendencia con respecto a la evaluación de los bonos que emite el Estado francés.

El déficit fiscal primario de Francia llegó a representar el 3,77% del PBI en el último trimestre del año pasado, según las más recientes estadísticas del Banco Central Europeo. Se trata del quinto trimestre conductivo en que empeora el resultado presupuestario, incluso antes del pago de intereses de deuda (cada vez mayores).

De hecho, y sin considerar el impacto que generó la pandemia, Francia mantiene el déficit primario más drástico de los últimos 12 años, y el incesante clima de inestabilidad política no arroja ninguna perspectiva medianamente optimista.

Si se suma el pago de intereses a cuenta de la deuda pública, el resultado consolidado del país galo marcó un rojo de casi el 5,5% del PBI en el último cuarto del año 2023, y no se veía un nivel semejante desde la salida de la crisis internacional de 2008 o la pandemia de 2020. La diferencia entre aquellos dos escenarios de crisis con respecto a la situación actual, es que en este momento la economía francesa no se encuentra en recesión, sino que continúa reteniendo un anémico crecimiento.

Economía

El Gobierno anuncia la desregulación del mercado de Warrants, con el objetivo de favorecer el crédito para familias y empresas

Desde diciembre del año pasado la administración de Milei desreguló una serie de mercados en tiempo récord, y los primeros resultados ya están a la vista en el caso del sector inmobiliario. La mayor desregulación permite aceitar mejor el funcionamiento del aparato productivo.

El Ministro de Desregulación y Transformación del Estado, Federico Sturzenegger, anunció un importante avance en la desregulación y modernización del mercado financiero argentino: cesarán las restricciones inútiles y arbitrarias que hasta ahora existían para la emisión de Warrants.

Como explicó el propio Ministro, los Warrants permiten certificar la propiedad de un cierto bien por parte de un productor y con ello se facilita su trazabilidad en el mercado financiero. Son instrumentos que permiten convertir de manera muy sencilla algo físico, en una suerte de garantía para poder acceder a créditos.

Asimismo, estos instrumentos también se pueden intercambiar y vender en los mercados secundarios, lo cual habilita toda una serie de facultades para su emisor. En países como Estados Unidos, es común que los warrants se emitan y se negocien libremente en los mercados extrabursátiles.

Pero hasta ahora, Argentina se diferenciaba de la mayor parte de las economías modernas porque restringía excesivamente la emisión de estos instrumentos, hasta el punto de que únicamente 10 empresas en todo el país estaban autorizadas a hacerlo, algo completamente arbitrario y perjudicial para el desarrollo de este mercado (especialmente para las pequeñas y medianas empresas).

Por otra parte, se desregularon los diferentes usos permitidos para la emisión de Warrants, con lo cual podrán ser utilizados para canalizar el crédito hacia la actividad minera, la industria manufacturera, el sector energético, el sector agropecuario, etc.

Estas medidas, en conjunto con el mayor espacio para el crédito privado y la mayor estabilidad de precios, permitirán abaratar la financiación de múltiples proyectos de inversión, especialmente en donde más se necesitan.

También supone un fuerte impulso para la competitividad de las empresas argentinas frente al exterior, ya que ahora dispondrán de una herramienta que sus competidores ya hacían uso desde hace tiempo en los mercados más modernos y desarrollados.

Economía

El socialismo español está a punto de quebrar el sistema jubilatorio por cuarta vez en la historia del país

La administración del PSOE se niega a permitir cambios profundos sobre el sistema de seguridad social español, y todas las proyecciones futuras sugieren que se volverá un verdadero agujero negro para las finanzas públicas y una masiva disparada del gasto estatal.

El gobierno del presidente socialista Pedro Sánchez está sentando las bases para una bomba fiscal que repercutirá sobre las finanzas del Estado español a lo largo de los próximos años, comprometiendo así el pago de las futuras pensiones.

Pese a las tímidas reformas esgrimidas por el Ministro socialista José Luis Escrivá, solamente al término de 2023 la seguridad social española registró un desequilibrio descomunal equivalente a los 8.200 millones de euros, y no hará más que empeorar año tras año en ausencia de reformas estructurales.

De esta manera, el sistema de reparto estatal de España se encamina a su cuarta quiebra histórica, y las consecuencias de este hecho ya son conocidas: los parámetros del sistema deberán nuevamente reformularse en detrimento del bienestar de la sociedad, sin ninguna otra alternativa posible dentro del sistema que ofrece el Estado.

Bajo un régimen de capitalización individual, dichas reformas no serían necesarias, pero España no cuenta ni siquiera con la asistencia de una mínima participación privada en la inversión de los fondos públicos de pensión, y los planes privados existentes se encuentran sumamente regulados y restringidos.

Los resultados del sistema de reparto español y la falta de futuro

Tal y como se encuentra diseñado el esquema previsional español, y dada las políticas aplicadas por el oficialismo, se encamina hacia una nueva quiebra generalizada que repercutirá mediante menores beneficios para los cotizantes, y mayores impuestos para las generaciones futuras.

La primera gran quiebra del sistema de reparto se produjo en 1985, durante la presidencia socialista de Felipe González. Por aquel entonces, se decidió trasladar el problema hacia adelante: se decidió extender el período mínimo de cómputo (el tiempo para calcular el importe de la prestación social) de 2 a 8 años, y la base salarial para la cotización a partir de los 15 años anteriores a la jubilación (antes 10 años).

Pese a los cambios, en 1997 el sistema volvió a quebrar, y la administración de Aznar decidió extender el período de cómputo hasta los 15 años, y elevar el período de cotización de referencia de 15 a 35 años, lo cual redujo sustancialmente el valor de las jubilaciones reconocidas (generalmente los últimos años trabajados mantienen niveles salariales superiores a los primeros, en la vida laboral de cualquier persona).

Todo esto le dio holgura al sistema por casi una década más, pero finalmente en 2011 el sistema de reparto español quebró por tercera vez, y de manera alarmante. Para postergar el inminente colapso, se extendió la edad mínima de jubilación de 65 a 67 años (gradualmente), el período de cómputo subió de 15 a 25 años, y el período de años salariales de referencia se incrementó de 35 a 37 años. Paralelamente, las jubilaciones dejaron de estar indexadas a la inflación.

Las sucesivas reformas solo postergaron los mismos problemas hacia adelante, pero el dato más alarmante es que se agotan cada vez más rápido. Esta vez, el Gobierno socialista ni siquiera está dispuesto a cargar con el costo político que supondría una cuarta reforma restrictiva, condenando así a millones de personas a una eventual (y más violenta) reforma en el futuro cercano.

-

Argentinahace 6 días

Argentinahace 6 díasTodo un pueblo está al borde desaparecer por culpa de un sindicato que tiene a la principal empresa de la zona paralizada

-

Argentinahace 4 días

Argentinahace 4 díasCae la inflación y disminuye la pobreza: Luego del Massazo, Milei logró reducir la pobreza de un 57,4%, a un 48,5%

-

Argentinahace 4 días

Argentinahace 4 díasGracias a las SAD que impulsa Milei, David Beckham busca comprar Newells como "regalo" para que Messi se retire en Argentina

-

Argentinahace 3 días

Argentinahace 3 díasEn medio de un conflicto con Jorge Macri, el Sindicato de Camioneros ordenó hacer montañas de basura en varios puntos de la Capital

-

Argentinahace 3 días

Argentinahace 3 díasMilei derogó la Ley de Alquileres y la oferta de departamentos aumentó un 300% en los primeros 6 meses del año en CABA

-

Economíahace 1 semana

Economíahace 1 semanaRecuperación económica: La actividad creció 2,3% en mayo y puso fin al colapso económico que había disparado el Massazo

-

Estados Unidoshace 1 día

Estados Unidoshace 1 díaNo falla: El transexual Ava Kris Tyson abandona el canal de Mr. Beast tras ser denunciado por acoso a menores de edad

-

Argentinahace 4 días

Argentinahace 4 díasLa Justicia le rechazó un reclamo de $556 millones al Estado por parte de la Universidad de Madres de Plaza de Mayo