Economía

El reconocido ejecutivo Mark Mobius usó el fracaso económico argentino como inspiración para su nuevo libro y recomienda dolarizar

El famoso hombre de las finanzas internacionales se pronunció al respecto de la situación económica argentina. Asegura que el único camino para estabilizar los precios es retornar a un esquema de privatizaciones y dolarizar completamente la economía.

Mark Mobius, el reconocido gestor de mercados internacionales emergentes e importante ejecutivo internacional, se inspiró en el caso argentino para escribir un libro y generar una serie de recomendaciones para asegurar la estabilización macroeconómica.

En una entrevista para Infobae, Mobius aseguró que la medición de la inflación en Argentina estuvo siempre plagada de irregularidades, y que aún hoy existen falencias de índole técnico que podrían dificultar un análisis correcto del nivel de precios, dejando entrever que la inflación en el país es en realidad mayor a la que se informa.

En su último libro titulado “El Mito de la Inflación y el Maravilloso Mundo de la Deflación”, el economista comienza describiendo la situación del INDEC durante el año 2007, momento en el cual fue intervenido por el kirchnerismo.

“Con ese incidente me di cuenta de que los gobiernos eran capaces de manipular las estadísticas de la inflación, no sólo en Argentina sino en otras partes del mundo”

Las discrepancias en torno a la metodología actual del INDEC (que hoy en día se consideran creíbles en términos de independencia) no parece ser algo exclusivo del enfoque de Mobius, pues otros economistas con prestigio internacional, como Steve Hanke, hicieron las mismas críticas.

Ad

Para atacar el problema de exceso monetario para financiar al déficit, Mobius propuso volver a un esquema de privatizaciones que supongan un alivio sustancial para las arcas del sector público.

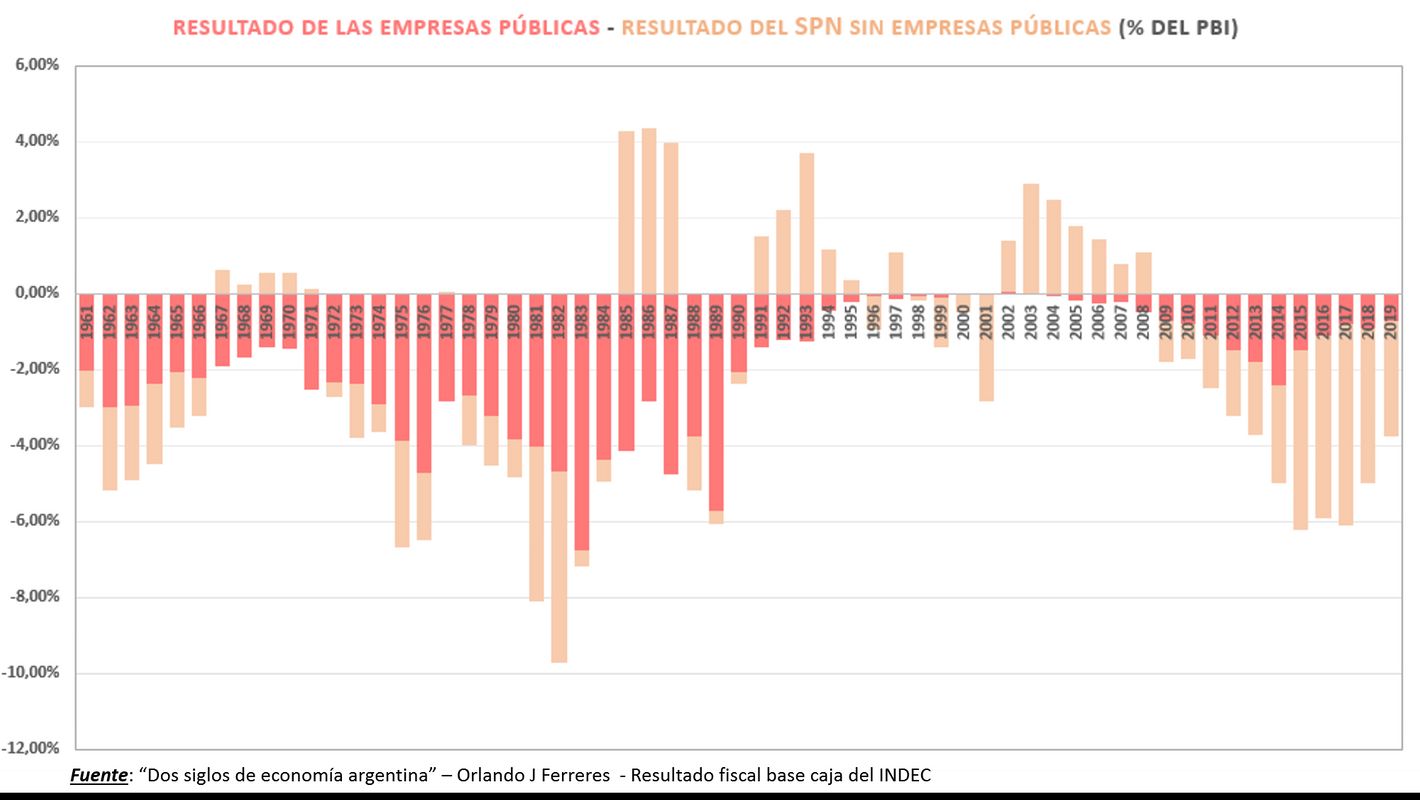

El problema actual de las empresas públicas no se compara al que había en la década de 1980, cuando prácticamente todo el déficit del Estado era explicado por ellas. Sin embargo, la vuelta al “Estado empresario” desde 2003 volvió a acrecentar este tipo de problemas.

El peso de las empresas públicas, desaparecido en los 90s, se hizo notable en los últimos años.

Con respecto la trayectoria de la inflación, el famoso ejecutivo describió con detalle los últimos episodios de crisis en la historia del país, como lo fue la primera hiperinflación de julio de 1989, y la segunda entre diciembre de ese año y enero de 1990.

Explica que es justamente esta pérdida de confianza, el repudio generalizado a la moneda local, lo que anticipa desastres en materia inflacionaria. En 1989 esto llevó a la dolarización parcial de la economía, y hoy en día este fenómeno se expande al auge de las criptomonedas.

El especialista asegura que, si en el 2021 las metas del ministro Guzmán no se cumplen, y se alcanza un nivel superior al 50% de inflación anual, Argentina podría dar el primer paso hacia una hiperinflación asegurada.

Por esto es que en su libro concluye que la única solución a estos problemas donde el Gobierno genera inflación y luego le miente a la población sobre su verdadera magnitud, sea por una falencia técnica que desconoce o con voluntad de ocultar las malas noticias, es dolarizar completamente la economía y quitarle al Estado la capacidad de manipular los precios.

Ad

En adición a este planteo, el mencionado Steve Hanke respaldó a las recomendaciones de Mobius y, como desde hace largo tiempo, explicó que la única salida rápida o de “shock” implica necesariamente la dolarización.

El economista de Johns Hopkins y ex asesor de la Casa Blanca resaltó el fracaso de lo que hoy en día se conoce como “Teoría Monetaria Moderna” (MMT por sus siglas en inglés), que en realidad no constituye nada “relativamente moderno”, sino que toma viejas concepciones de mediados del siglo XX y las aplica a la economía moderna.

Acorde a su estimación propia de la inflación diaria (con una metodología particular diseñada por él mismo), Hanke la estableció en 131% anual, una cifra verdaderamente alarmante y muy por encima de la estimación oficial, que habla de un 37% anual.

Mobius, si bien no arroja una cifra de inflación concreta, asegura que su análisis concluye que la inflación es sin lugar a dudas mucho mayor a la informada por el INDEC, principalmente por el comportamiento de los precios vistos incluso con el país entero sumido en cuarentena.

Economía

Siguiendo los pasos de Elon Musk, uno de los 3 inversores más ricos del mundo recomendó invertir en Argentina

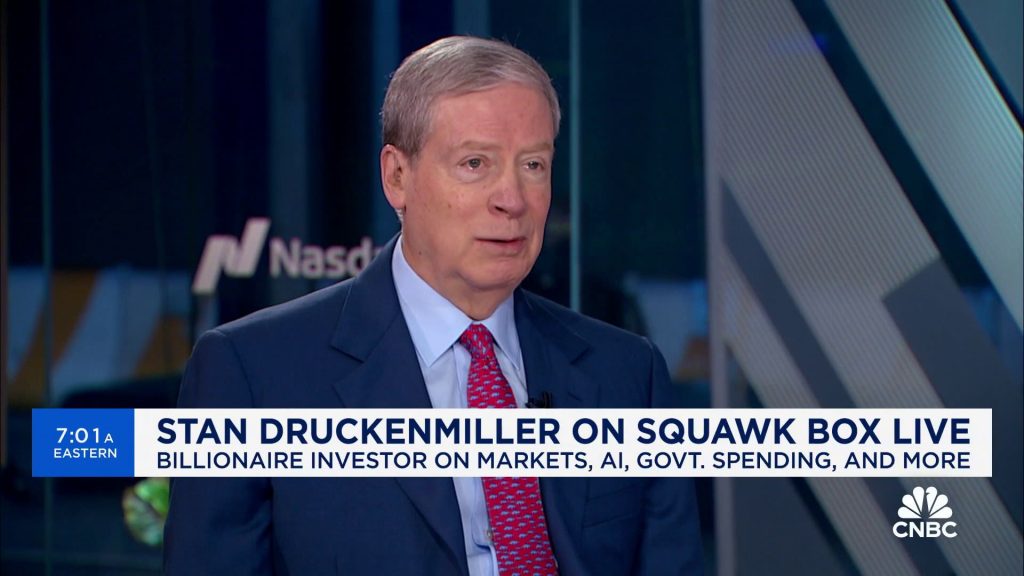

Stanley Druckenmiller es uno de los hombres más ricos del mundo y reveló que compró cinco ADR argentinas inmediatamente después de escuchar a Milei en Davos.

Luego de que Elon Musk recomendara invertir en Argentina en una publicación de X (ex Twitter), otro magnate estadounidense hizo pública su confianza en el plan económico de Javier Milei y reveló que ya compró ADRs argentinos.

"El único líder que tiene el libre mercado en el mundo en este momento está en Argentina", aseguró Stanley Druckenmiller, uno de los 3 inversores más ricos del mundo y quien ocupa el puesto 246° en el ranking de global de personas con más dinero a su nombre, según Bloomberg con una fortuna personal de más de US$ 10.000 millones de dólares.

En una entrevista que concedió este martes, el financista reveló que inmediatamente cuando terminó de escuchar el discurso que dio Milei en el Foro de Davos en enero, donde enalteció los valores del capitalismo y explicó su programa económico, fue y puso dinero en las cinco acciones de empresas argentinas más líquidas.

"Javier Milei va a ser un experimento interesante. Es un líder altamente inteligente, que estudió la escuela de economía austríaca", aseguró Druckenmiller. "En unos meses, el país pasó de un déficit primario de 4 o 5% a un superávit del 3%".

Además, destacó que a pesar de estar liderando una economía colapsada, que se dirigía a una hiperinflación y que este año caerá significativamente, su imagen solo aumenta. “Está sufriendo una caída masiva del Producto Interno Bruto (PIB) y su aprobación no ha caído", celebró.

"Aparte de ser altamente inteligente y de conocer de economía, es un showman y, hasta ahora, ha sido capaz de mantener la calle, porque a la gente le gusta la parte de showman", remarcó.

"¿Queres saber cómo invertí en Argentina? No estuve en Davos, pero vi el discurso de Milei, era alrededor de las 13 horas en mi oficina. Abrí Perplexity, un asistente virtual, y le dije ‘dame los cinco ADR más líquidos de Argentina’. Compré todos", dijo fascinado el experto en finanzas.

Y completó: "Después investigué más a fondo y decidí aumentar mis posiciones en esos ADR. Hasta ahora ha sido genial, y he ganado mucho dinero. Pero ya veremos si se sostiene en el tiempo", cerró su alocución en el programa de finanzas Squawk Pod en CNBC.

Usando Perplexity, es probable que las cinco ADR que compró Druckenmiller son Galicia ($GGAL), Pampa Energía ($PAM), Vista Oil & Gas ($VIST), Tenaris ($TS), y YPF ($YPF).

Las palabras de Druckenmiller fueron viralizadas en la red social X gracias a un posteo del ministro de Economía argentino, Luis Caputo, quien aseguró: "La repercusión y el respeto mundial que ha generado el Presidente Milei no tienen precedentes".

"Elon + Druckenmiller + Milken", celebró Toto, quien acompañó al presidente a Los Ángeles donde se reunió con Michael Milken y con Elon Musk. "Acá parte del reportaje a Stanley Druckenmiller, uno de los 3 inversores más importantes del mundo".

Economía

El mes de mayo arrancó con deflación en los precios de los alimentos y se derrumba la inflación de Massa

Todas las mediciones privadas de alta frecuencia relevan deflación de precios sobre una amplia canasta de alimentos de consumo masivo. Las rebajas también se vieron reflejadas por descuentos, cada vez más frecuentes en las góndolas. El Gobierno erradicó el déficit fiscal y paralizó la expansión monetaria.

Los resultados de la consolidación fiscal y monetaria que está llevando a cabo el Gobierno están a la vista. Las consultoras privadas estiman deflación de precios en los principales productos de consumo masivo, de acuerdo a las mediciones para las últimas semanas de abril y los primeros días de mayo.

La medición de la consultora LCG registró una caída del 1% sobre el umbral de alimentos y bebidas relevados en supermercados al término de los últimos 7 días del mes pasado, y todo indica que se habría registrado el mismo efecto para la primera semana de este mes.

La tasa de inflación mensual para esta canasta de productos cayó a solamente el 1,4% con respecto al nivel de precios de la primera semana de abril, mientras que la variación promedio de 5 semanas retrocedió al 2,9% al cierre del mes pasado. Se produjo una drástica caída con respecto al salto inflacionario de diciembre, cuando los precios llegaron a aumentar a razón del 1% todos los días.

Incluso la tasa de inflación interanual para la canasta de precios de LCG comenzó a retroceder a partir del mes de marzo. Alcanzó un pico cercano al 280% a mediados de ese mes, para descender al 240% hacia la última semana de abril. Los registros mensuales aún no capturan esta rebaja por el efecto de arrastre estadístico de los meses pasados.

Del mismo modo, los relevamientos de Focus Market sugieren una serie de fuertes caídas en productos esenciales para el consumo a lo largo de abril:

- Detergente para ropa: -10.5%

- Cremas dentales: -7.5%

- Enlatados de pescado: -6.3%

- Toallas femeninas: -6.2%

- Azúcar -5.6%

- Flanes: -4.7%

- Café: -4.3%

- Aceite: -4.3%

- Desinfectantes: -4.2%

- Papel higiénico:-3,8%

El programa económico ejecutado por el Ministro Luis Caputo desde el Gobierno nacional y Santiago Bausili desde el Banco Central está cosechando un éxito contundente. El déficit fiscal fue completamente erradicado durante el primer trimestre de 2023 (algo que no sucedía desde 2008), llegando incluso a una diferencia positiva entre los ingresos y los gastos incluyendo el pago de intereses.

Asimismo, los factores de expansión de la base monetaria lograron compensarse exitosamente con los factores de absorción (Pases y Bopreal), y en consecuencia el crecimiento de la cantidad de dinero circulando en la economía disminuyó fuertemente desde el 10 de diciembre del año pasado.

La base monetaria total se expandió un 41% desde diciembre del año pasado, la cantidad de pesos en poder del público creció un 37%, y los billetes y monedas en entidades financieras lo hizo en un 2%. En el mismo período, los precios acumularon una suba de por lo menos el 60%, con lo cual se produjo una notoria caída de la cantidad de dinero en términos reales. Asimismo, una gran parte de la expansión nominal de la base monetaria se contrarrestó con el superávit del Tesoro y las sucesivas licitaciones de pesos llevadas a cabo.

Economía

El Banco Central rebajó la tasa de política monetaria de los Pases del 60% al 50% y se espera un colapso de la inflación

La carga de intereses a cuenta de los pasivos remunerados es cada vez menor, después de la quinta reducción de tasas en lo que va de la presidencia de Javier Milei. La autoridad monetaria también tomó la decisión de incrementar nuevamente el encaje legal aplicado sobre las billeteras virtuales.

El Banco Central al frente del Presidente Santiago Bausili determinó una nueva reducción de la tasa de política monetaria de referencia, aquella a cuenta de los Pases, pasando del 60% al 50% nominal anual a partir del 2 de mayo. De esta forma, la tasa efectiva anual fue establecida en el 64,82% según informó el propio BCRA.

En otras palabras, los pasivos remunerados que emite el Banco Central pasan a abonar una tasa nominal equivalente al 4,2% por mes, a cuenta de los Pases que se renuevan cada día.

La decisión oficial responde a la drástica caída de las expectativas de inflación para los próximos meses, un hecho que se refleja claramente en el informe de expectativas REM que elabora la autoridad monetaria. Las principales consultoras privadas del país también dan cuenta de esta situación, y proyectan un claro escenario de desinflación para 2024.

Las mediciones inflacionarias de alta frecuencia están reflejando el colapso de la variación de los precios minoristas en alimentos y bebidas. Para la consultora LCG, la variación semanal en este rubro fue negativa por más de 1 punto porcentual al término de la quinta semana de abril.

Los sondeos de Alphacast también prevén una ligera caída de precios hacia la segunda mitad del mes pasado, considerando al rubro de los alimentos. En la misma dirección, el economista Alberto Cavallo (el hijo del exministro de Economía) anticipó mediante un índice diario de precios que la inflación ya está viajando al 5% mensual, descontando el efecto de las tarifas de los servicios públicos.

Entran en juego dos lógicas principales detrás de la rebaja de tasas. En primer lugar, la caída de la inflación efectiva y de la inflación esperada permiten una tasa de interés más baja, ya que de este modo se evita generar rendimientos excesivos medidos en dólares. Pero por otro lado, y más importante aún, la caída de la tasa de interés (en un contexto de cepo cambiario) permite sanear el balance del Banco Central y reducir la expansión monetaria a cuenta de los pasivos remunerados.

La carga de la deuda remunerada en pesos del BCRA es cada vez menor en relación al PBI, y lo mismo ocurre con el pago de sus respectivos intereses. Y desde el Gobierno nacional, el superávit fiscal concretado durante los primeros 3 meses del año permite anular cualquier tipo de financiación monetaria para el fisco.

El Banco Central de Bausili también tomó la decisión de elevar la tasa de encaje aplicado para billeteras virtuales del 10% al 15%, y de esta manera es altamente probable que disminuyan los rendimientos de alternativas como por ejemplo Mercado Pago, además del efecto que tuvo la reducción de tasas.

Se busca generar un marco de reglas de juego que genere incentivos para la compra de títulos públicos al Tesoro por parte del mercado. Esto responde a dos fines bien concretos: por un lado el rollover de la deuda interna en pesos a plazos más extensos, y en segundo lugar la retención de pesos para cancelar Adelantos Transitorios con el propio BCRA (una manera adicional para retirar pesos de la circulación).

-

Argentinahace 3 días

Argentinahace 3 díasFuncionarios K de la Secretaría de Trabajo trituraron documentos clave cuando se enteraron de que los iban a echar

-

Argentinahace 3 días

Argentinahace 3 díasMilei restituyó a Parques Nacionales tierras que Alberto Fernández le había cedido a grupos mapuches

-

Economíahace 2 semanas

Economíahace 2 semanasGracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

-

Argentinahace 1 semana

Argentinahace 1 semanaProcesaron por corrupción al rector de la Universidad de Chaco, vinculado a Capitanich, por desvío de fondos

-

Economíahace 2 semanas

Economíahace 2 semanasHistórica caída del Riesgo País: Se desplomó más de un 40% en lo que va de la gestión Milei y es el más bajo en 5 años

-

Argentinahace 2 semanas

Argentinahace 2 semanasGracias a la confianza en Milei, el peso argentino se convirtió en la moneda que más se revalorizó frente al dólar del mundo

-

Argentinahace 1 día

Argentinahace 1 díaLa gran idea de la CGT para combatir a Milei: Hacer un paro general y dejar sin colectivos, subtes ni trenes a los trabajadores

-

Argentinahace 3 días

Argentinahace 3 díasEl Gobierno de Milei rebaja aranceles para heladeras, lavarropas y neumáticos: Los lleva al valor más bajo que permite el Mercosur

Usted debe estar conectado para publicar un comentario Inicio de sesión