Economía

Evergrande, el "Lehman chino" se desploma un 11% y muestra signos de una nueva crisis financiera mundial

El segundo promotor inmobiliario más grande de China adelantó que no podrá cumplir los vencimientos a fin de mes y tiene una deuda equivalente al 2% del PBI chino, que en caso de defaultearla generaría una crisis con condimentos similares a la del 2008 en Estados Unidos

El gigante inmobiliario chino Evergrande se desploma un 11% este lunes en la Bolsa de Hong Kong, registrando su menor nivel de cotización en más de 11 años ante el miedo de que la firma no pueda hacer frente a sus compromisos financieros.

El segundo promotor inmobiliario más grande de China está a punto de colapsar: la semana pasada la empresa aseguró que probablemente no pueda honrar la deuda de alrededor de 254.000 millones de euros que tiene con los acreedores que equivalen aproximadamente el 2% del PBI del país asiático.

Los títulos de la firma inmobiliaria cayeron hasta los 2,28 dólares hongkoneses y es el peor registro desde mayo de 2010. Además, la valoración bursátil de la empresa se ha desplomado un 93% en ese periodo. En los últimos dos meses, el desplome superó el 80%.

La quiebra de Evergrande no solo significaría la destrucción de millones de empleos directos e indirectos, sino una catástrofe económica que los especialistas ya están calificando como un potencial "Lehman Brothers" chino, en referencia a la compañía norteamericana de servicios financieros que estaba sobreinvertida en hipotecas subprime, y su quiebra fue el síntoma más grande de la severidad de la crisis que estaba azotando a Estados Unidos en 2008.

Uno de los grandes temores es el posible “efecto contagio”. Los principales acreedores de Evergrande son bancos e inversionistas chinos, que perderían miles de millones si el gigante defaulteara sus obligaciones financieras. Por otra parte, Standard and Poor’s indicó en agosto que la empresa tenía deudas pendientes con los proveedores y contratistas de sus proyectos, a quienes debe aproximadamente 37.160 millones de dólares.

De acuerdo con la agencia de noticias Bloomberg, este jueves la firma deberá afrontar el vencimiento de un bono de cinco años de 71,3 millones de euros, y si defaultea este compromiso, podría ser el primer paso de un crash financiero en China. Hasta finales del año, la firma tiene que afrontar pago de intereses por 571,3 millones de euros, que casi seguro que no podrá hacer.

Esta caída tiene que ver con la brutal cuarentena que impuso China durante el 2020 por la pandemia. En agosto de 2021, la empresa reportó una disminución interanual del 29% en las ganancias netas y advirtió que la falta de liquidez podía poner en riesgo la conclusión de proyectos inmobiliarios que había paralizado por la pandemia.

El Comité de Estabilidad Financiera y Desarrollo, el mayor regulador financiero de China, ha dado luz verde para que la empresa libre sus pagos y renegocie los términos de sus deudas con sus acreedores, pero sin una ayuda estatal sin precedenes, Evergande colapsará.

Y aquí es donde el Partido Comunista Chino debe tomar una decisión, así como la Casa Blanca la tuvo que tomar en 2008. ¿Le conviene inyectar liquidez en la empresa para rescatarla del colapso, sabiendo que así como Evergande van a estar otras miles de empresas en todo el país y va a tener que rescatar a todas, o le conviene dejar que colapse y que la misma economía haga el ajuste necesario para liberar los recursos mal invertidos?

Bush en 2008 decidió en un primer momento salvar a Bear Sterns, la primera empresa del sector financiero que empezó mostrando signos de colapso, con un préstamo sin precedentes del Banco de Nueva York para financiar sus deudas, y luego fue adquirida a un precio extremadamente bajo por JP Morgan Chase.

Sin embargo, después de Bear empezó a colapsar Lehman, y Bush tomó la decisión de no ayudar a Lehman ya que si no tendrían que ayudar a todos los bancos de inversión del país. Sin embargo, tras la quiebra y desaparición de Lehman, más empresas siguieron colapsando y finalmente Ben Bernanke, el director de la Reserva Federal en ese entonces, tuvo que inyectar 700.000 millones de dólares para salvar a empresas como Bank of America, Wells Fargo, JPMorgan, Citigroup, y tantas otras más.

Por el momento no se sabe si el régimen de Xi Jingping permitirá que la inmobiliaria colapse o si la rescatará. El Banco Popular de China se ha visto obligado este viernes a inyectar 14.000 millones de dólares para tranquilizar al mercado, que se mostraba nervioso por la posible caída del gigante y había empezado a deshacerse de sus inversiones más riesgosas.

Si China no maneja bien esta situación, utilizando la experiencia de Estados Unidos en 2008, todo indicaría que haber promovido la pandemia no los habría beneficiado como esperaban. El Partido Comunista Chino aprovechó la crisis del coronavirus para poner gobiernos afines a ellos en todo el mundo, conquistando territorios como Hong Kong y sacándole distancia al resto del mundo en asuntos comerciales luego de la guerra de tarifas con Trump. Pero la crisis financiera que se desprende de semejante crisis mundial se llevará puesto a China antes que al resto.

Economía

El Banco Central rebajó la tasa de política monetaria de los Pases del 60% al 50% y se espera un colapso de la inflación

La carga de intereses a cuenta de los pasivos remunerados es cada vez menor, después de la quinta reducción de tasas en lo que va de la presidencia de Javier Milei. La autoridad monetaria también tomó la decisión de incrementar nuevamente el encaje legal aplicado sobre las billeteras virtuales.

El Banco Central al frente del Presidente Santiago Bausili determinó una nueva reducción de la tasa de política monetaria de referencia, aquella a cuenta de los Pases, pasando del 60% al 50% nominal anual a partir del 2 de mayo. De esta forma, la tasa efectiva anual fue establecida en el 64,82% según informó el propio BCRA.

En otras palabras, los pasivos remunerados que emite el Banco Central pasan a abonar una tasa nominal equivalente al 4,2% por mes, a cuenta de los Pases que se renuevan cada día.

La decisión oficial responde a la drástica caída de las expectativas de inflación para los próximos meses, un hecho que se refleja claramente en el informe de expectativas REM que elabora la autoridad monetaria. Las principales consultoras privadas del país también dan cuenta de esta situación, y proyectan un claro escenario de desinflación para 2024.

Las mediciones inflacionarias de alta frecuencia están reflejando el colapso de la variación de los precios minoristas en alimentos y bebidas. Para la consultora LCG, la variación semanal en este rubro fue negativa por más de 1 punto porcentual al término de la quinta semana de abril.

Los sondeos de Alphacast también prevén una ligera caída de precios hacia la segunda mitad del mes pasado, considerando al rubro de los alimentos. En la misma dirección, el economista Alberto Cavallo (el hijo del exministro de Economía) anticipó mediante un índice diario de precios que la inflación ya está viajando al 5% mensual, descontando el efecto de las tarifas de los servicios públicos.

Entran en juego dos lógicas principales detrás de la rebaja de tasas. En primer lugar, la caída de la inflación efectiva y de la inflación esperada permiten una tasa de interés más baja, ya que de este modo se evita generar rendimientos excesivos medidos en dólares. Pero por otro lado, y más importante aún, la caída de la tasa de interés (en un contexto de cepo cambiario) permite sanear el balance del Banco Central y reducir la expansión monetaria a cuenta de los pasivos remunerados.

La carga de la deuda remunerada en pesos del BCRA es cada vez menor en relación al PBI, y lo mismo ocurre con el pago de sus respectivos intereses. Y desde el Gobierno nacional, el superávit fiscal concretado durante los primeros 3 meses del año permite anular cualquier tipo de financiación monetaria para el fisco.

El Banco Central de Bausili también tomó la decisión de elevar la tasa de encaje aplicado para billeteras virtuales del 10% al 15%, y de esta manera es altamente probable que disminuyan los rendimientos de alternativas como por ejemplo Mercado Pago, además del efecto que tuvo la reducción de tasas.

Se busca generar un marco de reglas de juego que genere incentivos para la compra de títulos públicos al Tesoro por parte del mercado. Esto responde a dos fines bien concretos: por un lado el rollover de la deuda interna en pesos a plazos más extensos, y en segundo lugar la retención de pesos para cancelar Adelantos Transitorios con el propio BCRA (una manera adicional para retirar pesos de la circulación).

Economía

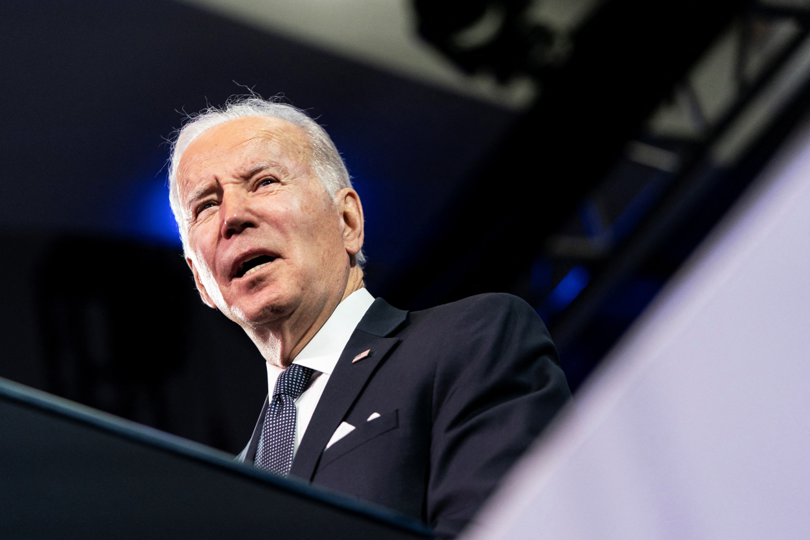

La reforma tributaria que propone Biden amenaza con destruir hasta 788.000 puestos de trabajo a tiempo completo para el año 2025

Así lo sugiere un reciente informe de la Tax Foundation, estimando el efecto total de los aumentos impositivos que propone la campaña de Biden de cara a las elecciones. Se estima una reducción del 2,2% en la tasa de crecimiento potencial del PBI en caso de aprobarse los cambios.

El Presidente Joe Biden lanzó una agenda económica completamente radicalizada hacia la izquierda, buscando contentar al ala más extremista de su partido (anteriormente representada por el excandidato Bernie Sanders en la contienda electoral del 2020).

En este sentido, el Presidente recuperó una profunda impronta favorable a subir generalizadamente los impuestos en Estados Unidos, tanto para empresas como para personas físicas y para productos importados. Se buscan gravar ingresos, patrimonios y bienes con tasas sustancialmente más elevadas que las actuales.

La Tax Foundation desarrolló un reciente informe estimando el impacto económico que podría desatar el plan fiscal de Biden para el año 2025. Se estima una reducción total del 2,2% en la tasa de crecimiento potencial del PBI, una caída del 3,8% en el capital social potencial acumulado en las empresas, una reducción del 1,6% sobre la masa salarial promedio, y finalmente la destrucción de hasta 788.000 puestos de trabajo a tiempo completo en el sector privado, en relación a la cantidad que cabría esperar de no aprobarse las subas impositivas.

La agenda de los demócratas es, y por diferencia, la más ambiciosa y extremista desde la era de Franklin D. Roosevelt. El esquema tributario resultante de una eventual victoria de Biden en las próximas elecciones de noviembre queda resumido de la siguiente manera:

- Aumento de la tasa del impuesto sobre la renta empresarial del 21 por ciento al 28 por ciento (a partir del año fiscal 2025)

- Aumento del impuesto mínimo alternativo corporativo introducido en la Ley de Reducción de la Inflación del 15 por ciento al 21 por ciento (a partir de 2024)

- Cuadruplicar el impuesto a la recompra de acciones implementado en la Ley de Reducción de la Inflación del 1 por ciento al 4 por ciento (a partir de 2024)

- Hacer permanente la limitación de pérdidas comerciales excesivas para las empresas de paso

- Limitar aún más la deducibilidad de la compensación de los empleados según la Sección 162

- Aumento de la tasa impositiva global sobre ingresos intangibles de baja tributación (GILTI) del 10,5 por ciento al 21 por ciento, calcular el impuesto jurisdicción por jurisdicción y revisar las reglas relacionadas

- Derogar la tasa impositiva reducida sobre los ingresos intangibles derivados del extranjero (FDII)

- Ampliar la base del impuesto sobre la renta neta de inversiones (NIIT) para incluir ingresos comerciales no pasivos y aumentar las tasas del NIIT y el impuesto adicional de Medicare para alcanzar el 5 por ciento sobre ingresos superiores a $400,000

- Aumento del impuesto sobre la Renta individual al 39,6 por ciento sobre ingresos superiores a $400 000 para declarantes solteros y $450 000 para declarantes conjuntos (a partir de 2024)

- Gravar las ganancias de capital a largo plazo y los dividendos calificados a las tasas ordinarias del impuesto sobre la renta para Ingreso imponible por encima de US$ 1 millón de dólares, y gravar las ganancias de capital no realizadas en caso de fallecimiento por encima de una exención de US$ 5 millones, revirtiendo parcialmente la reforma de George Bush (2001-2003)

- Triplicar los aranceles de importación para el acero y el aluminio provenientes de China, desatando una nueva guerra comercial con el gigante asiático

Pese a las subas impositivas, la administración Biden no propone un sendero sostenido de reducción del déficit fiscal, ya que la mayor parte del paquete tributario se vería acompañado por nuevas expansiones presupuestarias.

Y a diferencia de la estrategia seguida por el expresidente Donald Trump, la guerra comercial con China que propone desatar Biden se produciría en un contexto de profunda caída en la competitividad fiscal de Estados Unidos, todo lo contrario a lo que ocurrió entre 2017 y 2020 (cuando las empresas estadounidenses disfrutaron de fuertes recortes impositivos).

Esto deja a Estados Unidos en una posición comparativamente difícil para forzar una nueva “tregua” con China en la cual se flexibilicen controles cambiarios o medidas arancelarias proteccionistas, como sí ocurrió tras el último acuerdo firmado en 2020.

Economía

Con Milei, los bancos vuelven a cumplir su función fundamental: Prestarle dinero a familias y empresas y no al Estado

Se redujo drásticamente la absorción de crédito a través del Estado nacional y el Banco Central, y se amplía la cantidad de recursos disponibles para ser prestados al sector privado productivo. La política económica del Gobierno produjo un punto de inflexión para el sistema financiero.

Desde la caída de la convertibilidad y el rebrote inflacionario en la Argentina, la proporción de crédito retenido deliberadamente por el sector público fue creciendo incesantemente en los últimos años.

El Estado se adueñó de una parte creciente en la cantidad de pesos disponibles generados por el ahorro del país, y en consecuencia se redujo la proporción canalizada por el sector privado (las familias y las empresas). Mientras que el crédito al sector privado superaba holgadamente el 20% del PBI durante el menemismo, al término del último experimento kirchnerista consiguió superar a duras penas el 7% del PBI en 2023.

A partir de diciembre de 2023, la política económica ejecutada por el Presidente Javier Milei y el ministro Luis Caputo se propuso un giro drástico en la direccionalidad del crédito argentino. El superávit financiero del Sector Público Nacional (SPN) permitió liberar una gran masa de recursos para el sector privado, algo que hasta el momento parecía completamente imposible.

Por primera vez desde 2018 se produjo un rebrote de créditos hipotecarios, nuevamente atados a la unidad UVA más un cierto margen de rendimiento en términos reales. Estos créditos no solo permiten la reapertura del mercado de crédito inmobiliario, sino que además implican una fuerte presión para aliviar los aumentos sobre los precios de los alquileres.

A partir de la nueva política económica, los bancos privados debieron replantearse la canalización del crédito. El Gobierno nacional dejó de incurrir en amplias licitaciones por encima de sus posibilidades para financiar el déficit (las licitaciones actuales solo refinancian la deuda interna), y el Banco Central profundizó su agresiva política de rebajas en la tasa de interés que pagan los Pases (ahora hasta el 60% nominal anual).

Todo esto abrió la posibilidad de volver a financiar a las familias vía hipotecas, y a las empresas a través de diversos proyectos de inversión productiva. El Gobierno espera que este efecto, habitualmente llamado “crowding-in” o desplazamiento positivo, contribuya activamente a la reactivación de la actividad económica a partir del segundo semestre del año.

Dada la fuerte credibilidad en la política económica, el mayor ahorro del sector público (efecto recesivo) podría ser compensado por un repunte de la inversión del sector privado por la vía del crédito (efecto expansivo).

-

Argentinahace 2 días

Argentinahace 2 díasFuncionarios K de la Secretaría de Trabajo trituraron documentos clave cuando se enteraron de que los iban a echar

-

Argentinahace 2 días

Argentinahace 2 díasMilei restituyó a Parques Nacionales tierras que Alberto Fernández le había cedido a grupos mapuches

-

Economíahace 2 semanas

Economíahace 2 semanasGracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

-

Argentinahace 6 días

Argentinahace 6 díasProcesaron por corrupción al rector de la Universidad de Chaco, vinculado a Capitanich, por desvío de fondos

-

Economíahace 2 semanas

Economíahace 2 semanasHistórica caída del Riesgo País: Se desplomó más de un 40% en lo que va de la gestión Milei y es el más bajo en 5 años

-

Argentinahace 1 semana

Argentinahace 1 semanaGracias a la confianza en Milei, el peso argentino se convirtió en la moneda que más se revalorizó frente al dólar del mundo

-

Argentinahace 2 semanas

Argentinahace 2 semanasMilei y Caputo evitaron la hiper: Por el fin de la emisión, se espera una inflación abajo del 100% en los próximos 12 meses

-

Economíahace 1 semana

Economíahace 1 semanaEl esfuerzo vale la pena: La inflación núcleo cerró en 0% en las últimas cuatro semanas, la variación más baja desde 2013