Economía

Henrique Meirelles: “la recuperación vendrá a través de concesiones y privatizaciones”

El ex-ministro de economía y ex-presidente del Banco Central de Brasil defendió la gestión de Bolsonaro; aseguró que la política fiscal ortodoxa permitirá superar la crisis y estimó que la economía brasileña se recuperaría para 2021.

Henrique Meirelles, el actual Secretario Estatal de Finanzas de São Paulo, aportó su mirada sobre la economía brasilera, en una entrevista proporcionada a Infobae.

Se trata del ex-ministro de Economía de la gestión de Michel Temer, que también ocupó el cargo de presidente del Banco Central de Brasil entre 2003 y 2010, pero ahora defiende vigorosamente la gestión económica de Bolsonaro.

Determinó que la crisis actual no está vinculada con cuestiones financieras de fondo, sino que es una consecuencia de la crisis sanitaria, un contexto realmente atípico. Planteó que la recuperación sólo será posible en un contexto en donde se supere la pandemia, con una gran cantidad de personas inmunizadas. De otro modo, a pesar del cese de las medidas de aislamiento, la recuperación no estaría exenta de dificultades.

Según su visión, la crisis actual no modificará las posiciones geopolíticas de los principales actores económicos que había antes. Estados Unidos y China permanecerían en su posición conflictiva, pero sin duda como líderes de la economía global. La llamada “guerra comercial”, los aumentos de los aranceles específicos entre ambas potencias, y las pujas para que China adopte reglas de juego internacionales, seguirán vigentes.

Si bien la mayoría de los gobiernos se encuentran en la necesidad de financiar políticas fiscales expansivas, el ex-ministro aseguró que la austeridad fiscal será una regla muy importante a futuro.

“La austeridad fiscal vino para quedarse; sobre todo, en países que tienen dificultades para financiar un aumento de gastos. Es obvio que durante la pandemia es preciso expandir el gasto para proteger personas y empresas, es una cuestión de supervivencia. Pero en cuanto pase el Covid, las reglas de juego deben ser nuevamente ejecutadas”.

Ad

Según las previsiones del FMI, Brasil deberá afrontar un déficit fiscal en torno al 9,35% del PBI para este año. Tanto en la gestión Temer como en la de Bolsonaro, el resultado fiscal fue progresivamente mejorando, pasando de los 9 puntos en 2016, a 6 puntos en 2019. El sendero por la disciplina fiscal deberá ser un objetivo fundamental para alcanzar la recuperación.

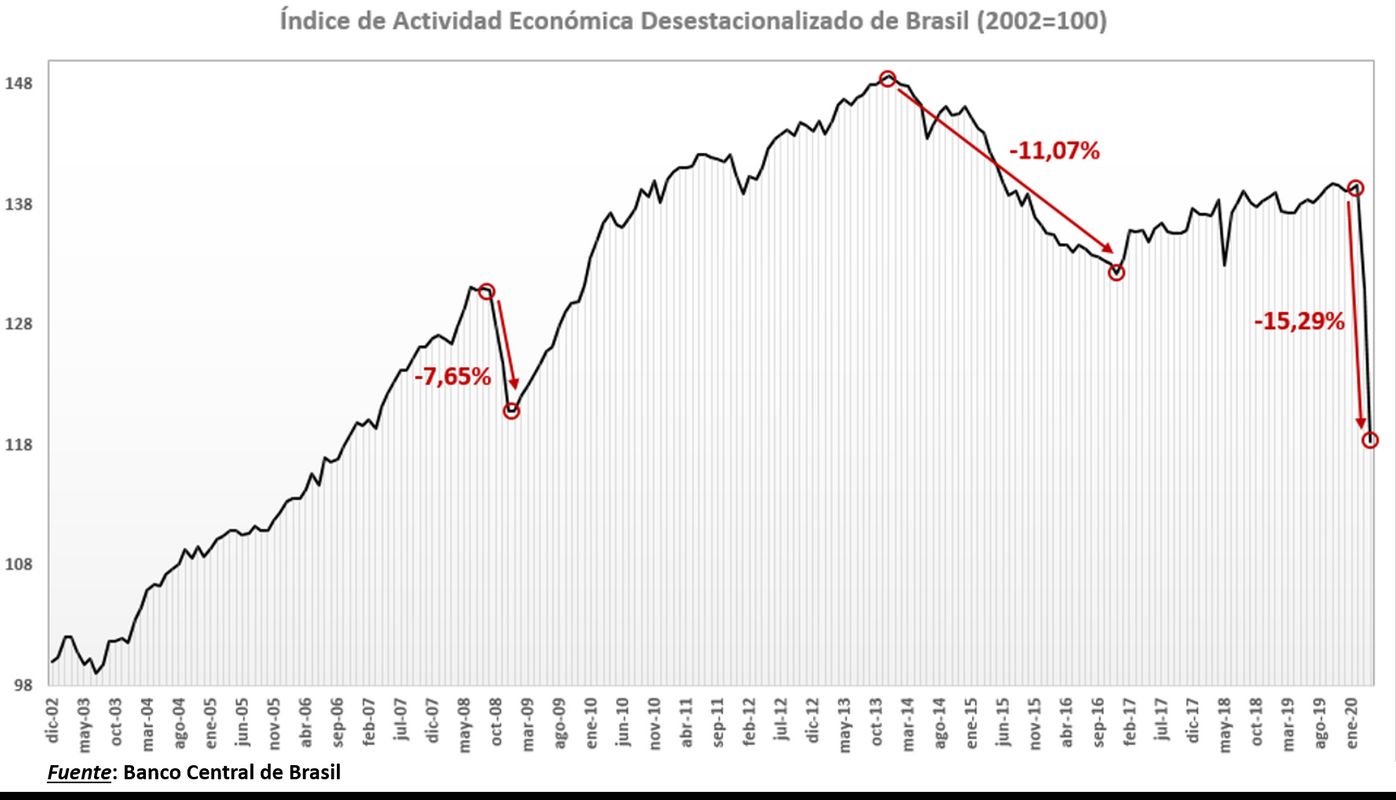

El índice de actividad económica mensual en Brasil mostró caídas importantes desde el mes de marzo, y retrocedió a niveles similares al 2009. Se espera un “rebote técnico” para el tercer trimestre, aunque la recuperación formal implicaría la acumulación de mucho más crecimiento.

Meirelles planteó que la recuperación en Brasil llegaría para el año 2021, conforme se haya superado la pandemia.

Enfatizó la importancia que tiene la adopción de políticas que promuevan la inversión y la llegada de capitales, para fomentar una recuperación mucho más rápida. Se mostró entusiasta de una activa política de privatización de servicios, así como el armado de concesiones.

Bajo esa línea de pensamiento aplicó su programa para São Paulo, con excelentes resultados y grandes expectativas.

“En Brasil, a diferencia de otros países como Estados Unidos, los gobiernos estaduales no pueden emitir títulos para lanzar al mercado; de allí las limitaciones en la capacidad de aumentar los ingresos y los gastos. Por otro lado, se acordó la suspensión del pago de deudas con el gobierno federal, pero esa medida solo fue para compensar la caída de la recaudación en los estados brasileños. Desde el gobierno federal hay créditos para que las empresas puedan pagar los salarios y subsidios directos a las personas, para pasar la crisis. Por eso, en San Pablo, la recuperación vendrá a través de concesiones y privatizaciones”.

Ad

El ex-ministro opinó sobre la política actual de la Reserva Federal, que se conduce en sintonía con el gobierno de Donald Trump. Planteó que, si bien la política monetaria fue enormemente expansiva hasta el punto de duplicar la base monetaria, esto no debería representar ningún problema.

Explicó que durante la crisis subprime en 2008, la FED adoptó un comportamiento similar y expandió rápidamente la base monetaria, y esta acción no representó ningún inconveniente, de hecho, ayudó a mitigar el impacto de la recesión.

La situación deflacionaria sería el verdadero problema a considerar, problema que se ataca desde la política monetaria.

El índice de precios en los Estados Unidos arrojó resultados deflacionarios desde que comenzó el impacto del Covid-19, y la recesión económica dejó atrás a una enorme capacidad instalada sin utilizar.

La gran inyección de liquidez, explicó, compensaría el efecto sobre la merma natural de la base monetaria.

Para Meirelles no habrá grandes cambios en cuanto a la dinámica de la economía internacional, salvo por la incorporación de la tecnología (que ya estaba disponible antes de la pandemia) a muchos puestos de trabajo.

Afirmó que muchos puestos de trabajo adoptarán la modalidad virtual de manera permanente y se producirá una sustancial baja en la demanda de transporte, lo cual podría condicionar en cierta medida al resto de la economía de las empresas. Además, habló de un cambio en la metodología de trabajo habitual, una respuesta adaptativa al escenario actual.

Economía

El Presidente Biden anunció una nueva guerra comercial contra China: Se establecieron aranceles de entre el 25% y el 100%

Biden desató una agresiva impronta arancelaria contra China como no se veía desde el año 2019. Se espera una pronta respuesta arancelaria por parte del régimen de Xi Jinping, desatando así una nueva guerra comercial que repercutirá a nivel global.

En medio de la campaña electoral, y viéndose superado por las principales encuestas frente a su contrincante republicano Donald Trump, el Presidente Joe Biden anunció una oleada de represalias arancelarias en contra de las importaciones provenientes de China, muchas de las cuales afectan a sectores especialmente dinámicos y competitivos.

Biden tomó la decisión de establecer recargos drásticamente más elevados en comparación a los que había establecido su predecesor entre 2018 y 2019, pero con una lógica sustancialmente diferente: esta vez se pretende articular una protección de carácter permanente, y los aranceles ya no se ven inmiscuidos como una mera regla de negociación para que China profundice la desregulación sobre su mercado de divisas.

El Presidente Biden anunció una impronta abiertamente proteccionista, y los principales damnificados de esta política serán los propios consumidores estadounidenses que deberán enfrentarse a precios y costos más elevados. Se anunciaron las siguientes disposiciones contra las importaciones chinas:

- Arancel del 25% sobre el acero y el aluminio

- Arancel del 50% sobre semiconductores y paneles solares

- Arancel del 100% sobre los vehículos eléctricos

Los aranceles anunciados protegerán a la industria estadounidense frente a la competencia china, en detrimento de la calidad de sus productos y del poder adquisitivo de los consumidores locales. Muchas enfrentas enfrentarán un gran aumento de costos que sin lugar a dudas será trasladado al bolsillo del consumidor.

También constituye un fuerte desaliento para la inversión extranjera directa de largo plazo, ya que la constante alteración de las reglas de juego generan un clima de inestabilidad que hace imposible la previsión.

Pero incluso a pesar de los evidentes daños generados para los consumidores, los beneficios para la industria estadounidense podrían verse diluídos rápidamente, tan pronto como aparecieron en primer lugar.

Dado el gran tamaño de la economía estadounidense, resulta factible que la aplicación de aranceles puntales revitalicen frente a su par asiático. Sin embargo, es casi un hecho el régimen chino adoptará medidas arancelarias de represalia en la dirección opuesta, desatando una nueva y agresiva guerra comercial.

En caso de que esto ocurra, y con toda seguridad resulta el escenario más probable, entonces quedarían erradicadas todas las ganancias de competitividad que pudiera tener Estados Unidos frente a China.

El resultado de equilibrio podría traer aparejado un nivel más alto de precios internos tanto en China como en Estados Unidos, pero ninguna ganancia de competitividad para ninguno de los dos países debido a que la relación entre aranceles permanecería relativamente constante.

Economía

Colapsa la inflación a un dígito: La suba de precios fue de 8,8% mientras que la núcleo fue de 6,3%, lo valores más bajos en casi un año

La mayor parte de los aumentos se observaron en los bienes y servicios regulados, como resultado de una necesaria corrección de precios relativos que había postergado el Gobierno anterior.

El INDEC informó que la tasa de inflación minorista correspondiente al mes de abril finalizó en torno al 8,8% con respecto a marzo, marcando así el cuarto descenso consecutivo de la variación de precios. La cifra anunciada se encontró en línea con lo esperado por la mayoría de las consultoras privadas del país.

La tasa de inflación interanual alcanzó el 289,4% frente al mismo mes del año pasado, y se espera que pueda comenzar a bajar a partir del dato del mes de mayo debido al efecto de arrastre estadístico que se acumula desde el salto de diciembre.

La variación mensual más importante se registró sobre las tarifas de servicios públicos, como parte de una necesaria corrección de precios relativos. Los precios de la vivienda y los servicios de agua, electricidad, gas y combustibles aumentaron en un promedio de 35,6% en abril, más de cuatro veces la tasa de inflación general del mes.

Asimismo, el precio de los alimentos y bebidas no alcohólicas subió en un promedio del 6%, por debajo de la inflación general. Esto anticipa una cierta recomposición de ingresos, que ya habría comenzado en febrero según los datos de remuneraciones aglutinados en el SIPA.

La tasa de inflación para aquellos bienes y servicios estrictamente regulados fue del 18,4%, como resultado del proceso de sinceramiento que se atraviesa desde el 10 de diciembre. El verdadero resultado de la política fiscal y monetaria se corresponde con el fuerte descenso de la inflación núcleo, que fue del 6,3% en abril y se anotó la variación más baja en 15 meses.

La tasa de inflación núcleo, que elimina el impacto de los precios de las tarifas públicas y los bienes con comportamiento estacional, había alcanzado el 28,3% al cierre de diciembre, y desde enero comenzó un fuerte proceso de reducción a la par del ajuste fiscal y monetario.

Asimismo, los precios mayoristas relevados en el IPIM del INDEC llegaron a aumentar hasta un 54,3% en diciembre (prácticamente una hiperinflación de manual), y esta variación se redujo drásticamente 5,4% al término de marzo.

La política económica que lleva adelante el oficialismo impactó primero en el tipo de cambio, más tarde en los precios mayoristas y luego en los minoristas. Se espera que el último eslabón en reaccionar a la desinflación sean precisamente los salarios, con lo cual podría registrarse un proceso de recomposición en el poder de compra conforme baje la inflación en los próximos meses.

Economía

El Banco Central encontró pérdidas adicionales por US$ 45.000 millones de dólares que el kirchnerismo había dejado escondidas

Se trata de la valuación de las Letras Intransferibles deliberadamente encajadas al Tesoro computando valores ficticios y artificiales, una maniobra iniciada durante la gestión del expresidente Kirchner pero que profundizó Massa en su paso como Ministro de Economía.

Tras años de maquillaje en las estadísticas del Banco Central, el presidente Santiago Bausili al frente de la institución decidió llevar a cabo un sinceramiento monetario para mostrar el verdadero resultado del balance según las normas contables vigentes.

De acuerdo a las correcciones exhaustivas llevadas a cabo, el BCRA sumó un quebranto a su balance de por lo menos US$ 45.000 millones como resultado de las pésimas administraciones kirchneristas en los últimos 20 años.

Este resultado se debe a la valuación de las Letras Intransferibles que el Tesoro utilizó para hacerse de las divisas en el BCRA en la gestión del expresidente Néstor Kirchner, práctica que se continuó desde el año 2007.

Estos instrumentos se utilizaron para canjear deliberadamente las reservas del Central a cambio de un papel sin mayor importancia y meramente ceremonial en los asientos contables, una práctica que impulsó el entonces ministro de Economía Sergio Massa a todo vapor.

“El principal impacto de esta adecuación se observa en los criterios de valuación de las Letras Intransferibles y Otras Letras del Tesoro Nacional en dólares estadounidenses, así como de los Adelantos Transitorios al Gobierno Nacional”, resalta el comunicado de la autoridad monetaria.

Se calcula que la verdadera valuación de las Letras Intransferibles es hasta un 60% inferior al resultado que hasta ahora se contemplaba en la hoja de balance del BCRA, y como resultado se obtiene el “costo de sinceramiento” por la suma equivalente a los US$ 45.000 millones de dólares respectivamente.

Asimismo, la administración de Bausili dispuso de un nuevo cambio en el funcionamiento de la institución y su comportamiento con respecto al Tesoro: se detendrá abruptamente el envío de transferencias de utilidades al Tesoro Nacional, ya que estas simplemente constituían un artilugio contable que escondía la monetización del déficit fiscal.

Lo que ocurría anteriormente es que el Banco Central reportaba supuestas “ganancias” por la mera tenencia de divisas en su poder, ya que estas se veían revaluadas en pesos con cada devaluación ejecutada sobre el cambio oficial. Pero estas ganancias fueron meramente contables, jamás existieron y no se explicaron por la propia operativa del banco.

Desde el 10 de diciembre del año pasado el BCRA también abortó cualquier tipo de transferencia por concepto de Adelantos Transitorios, la principal fuente de monetización fiscal por vía directa. Son pasos necesarios para

-

Argentinahace 2 semanas

Argentinahace 2 semanasFuncionarios K de la Secretaría de Trabajo trituraron documentos clave cuando se enteraron de que los iban a echar

-

Argentinahace 2 semanas

Argentinahace 2 semanasMilei restituyó a Parques Nacionales tierras que Alberto Fernández le había cedido a grupos mapuches

-

Argentinahace 2 semanas

Argentinahace 2 semanasLa gran idea de la CGT para combatir a Milei: Hacer un paro general y dejar sin colectivos, subtes ni trenes a los trabajadores

-

Argentinahace 2 semanas

Argentinahace 2 semanasEl Gobierno de Milei rebaja aranceles para heladeras, lavarropas y neumáticos: Los lleva al valor más bajo que permite el Mercosur

-

Argentinahace 6 días

Argentinahace 6 díasUn club de fútbol decidió convertirse en SAD para atraer inversores y la AFA inmediatamente lo expulsó de la Liga Federal

-

Argentinahace 1 semana

Argentinahace 1 semanaLa Superintendencia de Salud desmiente a los medios: Continúa la descartelización de las prepagas y la retracción de las cuotas

-

Argentinahace 2 semanas

Argentinahace 2 semanasLa verdadera industrialización: Milei recortó aranceles de importación para fertilizantes, maquinaria y equipos agroindustriales

-

Argentinahace 6 días

Argentinahace 6 díasEl kirchnerismo dejó la empresa de Trenes Argentinos destruida: En 2023 tuvo 97,5% más gastos que ingresos

Usted debe estar conectado para publicar un comentario Inicio de sesión