Economía

“Perdón Popular de Mercado”: Milei promete defender el bolsillo de los más humildes durante la dolarización con hasta US$ 500

La propuesta que analiza el equipo de Milei entregará «vales» a todos los argentinos para blanquear hasta US$ 10.000 dólares por cabeza, y quienes no tengan esa suma pueden vender el vale por hasta un 5% del valor (US$ 500 dólares)

El equipo de Javier Milei prepara un amplio paquete de medidas para desregular la economía, dolarizar la moneda y defender el bolsillo de los argentinos, especialmente los que menos tienen y no pueden defenderse de la inflación del kirchnerismo.

El jefe de asesores económicos de Milei, Carlos Rodríguez, ex viceministro de Economía durante los 90s, propuso el lanzamiento de un “Perdón Popular de Mercado” mediante el cual se permitiría que los argentinos no sean multados ni perseguidos por los US$ 300.000 millones de dólares que guardan debajo del colchón.

Una gran cantidad de estos dólares se corresponden con ahorros de la clase media y media-baja, que en muchos casos perciben subsidios o asignaciones sociales y por lo tanto son injustamente exclusivos de la compra de dólares legales. Milei propone incorporar al sistema a las millones de personas que fueron excluidas del ahorro por el cepo de Massa, y condenadas a buscar refugio en la informalidad.

«No queremos más eso de tratar a los argentinos como criminales o narcotraficantes por tener unos dólares ahorrados, vamos a lanzar un perdón popular de mercado antes de la dolarización«, aseguró Rodríguez.

En esta línea, el fundador de la UCEMA propone la creación de un mercado de “vales” que daría la posibilidad de exteriorizar los ahorros en dólares de manera legal y voluntaria. Dado un límite de por ejemplo US$ 10.000 dólares por persona, se emitiría un vale que podría comprarse y venderse libremente en un mercado secundario.

¿Cómo funciona este sistema? Una gran cantidad de personas recibirán un vale equivalente a un perdón fiscal completamente libre con un tope de hasta US$ 10.000 dólares (aún no está definido el monto, podría ser más dependiendo con el estado que se encuentre Milei en caso de ganar la presidencia).

Esta medida favorece a los que menos ahorros tienen, ya que todas las personas recibirán un vale por US$ 10.000 dólares, sin importar la cantidad de ahorros «en negro» que tengan. De esta manera, si no tienen dólares para blanquear, pueden vender el vale en el mercado a una paridad que se calcula en torno al 5%, por lo que percibirían ingresos de US$ 500 dólares.

Esto quiere decir que las familias que no tienen ahorros en dólares, quedarían protegidos durante el proceso de la dolarización con una suma de US$ 500 dólares por persona, que permitirá una transición ordenada en el mes donde ocurra el cambio de moneda.

Lo más inteligente de esta medida es que el Estado no tendrá que aumentar en nada el gasto público, ya que los US$ 500 dólares saldrán del propio mercado, es decir, de las personas que necesiten blanquear más de US$ 10.000 dólares y estén dispuestas a pagar 500 dólares por cada vale.

El dinero surge como una retribución natural del proceso de formalización de los ahorros en dólares, donde las ganancias de las operaciones no se las lleva el Estado si no que, por primera vez en la historia argentina, quedarán en manos de los más humildes, aquel universo de personas que jamás percibió ni un solo dólar de todos los blanqueos históricos que se llevaron a cabo en el país.

Se trata de una forma práctica, libre y voluntaria para devolverle la libertad a la sociedad y para poner plata en el bolsillo de la gente, especialmente en una situación tan caótica como la que dejaría la administración de Sergio Massa al frente del Gobierno kirchnerista.

Es importante aclarar que esta medida no sería técnicamente un proceso de blanqueo. El objetivo no es que la gente declare sus tenencias en dólares para que el Estado pueda recaudar mediante impuestos, como pretende la propuesta del candidato Sergio Massa. En el caso de la propuesta de Milei, no se pedirá la bancarización, ni se aplicará ningún impuesto compensatorio ni ninguna multa.

Por su parte, Massa propone perseguir a los ahorristas en dólares, continuar con el cepo cambiario por otros 4 años, y lanzar una ley de blanqueo para que el Estado recaude más impuestos, sin que los más humildes perciban ni un dólar de dicha operatoria.

Economía

El Banco Central rebajó la tasa de política monetaria de los Pases del 60% al 50% y se espera un colapso de la inflación

La carga de intereses a cuenta de los pasivos remunerados es cada vez menor, después de la quinta reducción de tasas en lo que va de la presidencia de Javier Milei. La autoridad monetaria también tomó la decisión de incrementar nuevamente el encaje legal aplicado sobre las billeteras virtuales.

El Banco Central al frente del Presidente Santiago Bausili determinó una nueva reducción de la tasa de política monetaria de referencia, aquella a cuenta de los Pases, pasando del 60% al 50% nominal anual a partir del 2 de mayo. De esta forma, la tasa efectiva anual fue establecida en el 64,82% según informó el propio BCRA.

En otras palabras, los pasivos remunerados que emite el Banco Central pasan a abonar una tasa nominal equivalente al 4,2% por mes, a cuenta de los Pases que se renuevan cada día.

La decisión oficial responde a la drástica caída de las expectativas de inflación para los próximos meses, un hecho que se refleja claramente en el informe de expectativas REM que elabora la autoridad monetaria. Las principales consultoras privadas del país también dan cuenta de esta situación, y proyectan un claro escenario de desinflación para 2024.

Las mediciones inflacionarias de alta frecuencia están reflejando el colapso de la variación de los precios minoristas en alimentos y bebidas. Para la consultora LCG, la variación semanal en este rubro fue negativa por más de 1 punto porcentual al término de la quinta semana de abril.

Los sondeos de Alphacast también prevén una ligera caída de precios hacia la segunda mitad del mes pasado, considerando al rubro de los alimentos. En la misma dirección, el economista Alberto Cavallo (el hijo del exministro de Economía) anticipó mediante un índice diario de precios que la inflación ya está viajando al 5% mensual, descontando el efecto de las tarifas de los servicios públicos.

Entran en juego dos lógicas principales detrás de la rebaja de tasas. En primer lugar, la caída de la inflación efectiva y de la inflación esperada permiten una tasa de interés más baja, ya que de este modo se evita generar rendimientos excesivos medidos en dólares. Pero por otro lado, y más importante aún, la caída de la tasa de interés (en un contexto de cepo cambiario) permite sanear el balance del Banco Central y reducir la expansión monetaria a cuenta de los pasivos remunerados.

La carga de la deuda remunerada en pesos del BCRA es cada vez menor en relación al PBI, y lo mismo ocurre con el pago de sus respectivos intereses. Y desde el Gobierno nacional, el superávit fiscal concretado durante los primeros 3 meses del año permite anular cualquier tipo de financiación monetaria para el fisco.

El Banco Central de Bausili también tomó la decisión de elevar la tasa de encaje aplicado para billeteras virtuales del 10% al 15%, y de esta manera es altamente probable que disminuyan los rendimientos de alternativas como por ejemplo Mercado Pago, además del efecto que tuvo la reducción de tasas.

Se busca generar un marco de reglas de juego que genere incentivos para la compra de títulos públicos al Tesoro por parte del mercado. Esto responde a dos fines bien concretos: por un lado el rollover de la deuda interna en pesos a plazos más extensos, y en segundo lugar la retención de pesos para cancelar Adelantos Transitorios con el propio BCRA (una manera adicional para retirar pesos de la circulación).

Economía

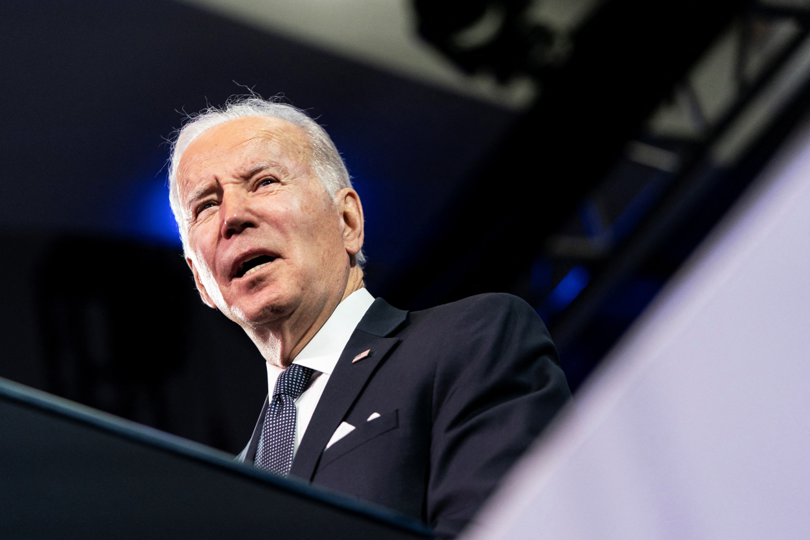

La reforma tributaria que propone Biden amenaza con destruir hasta 788.000 puestos de trabajo a tiempo completo para el año 2025

Así lo sugiere un reciente informe de la Tax Foundation, estimando el efecto total de los aumentos impositivos que propone la campaña de Biden de cara a las elecciones. Se estima una reducción del 2,2% en la tasa de crecimiento potencial del PBI en caso de aprobarse los cambios.

El Presidente Joe Biden lanzó una agenda económica completamente radicalizada hacia la izquierda, buscando contentar al ala más extremista de su partido (anteriormente representada por el excandidato Bernie Sanders en la contienda electoral del 2020).

En este sentido, el Presidente recuperó una profunda impronta favorable a subir generalizadamente los impuestos en Estados Unidos, tanto para empresas como para personas físicas y para productos importados. Se buscan gravar ingresos, patrimonios y bienes con tasas sustancialmente más elevadas que las actuales.

La Tax Foundation desarrolló un reciente informe estimando el impacto económico que podría desatar el plan fiscal de Biden para el año 2025. Se estima una reducción total del 2,2% en la tasa de crecimiento potencial del PBI, una caída del 3,8% en el capital social potencial acumulado en las empresas, una reducción del 1,6% sobre la masa salarial promedio, y finalmente la destrucción de hasta 788.000 puestos de trabajo a tiempo completo en el sector privado, en relación a la cantidad que cabría esperar de no aprobarse las subas impositivas.

La agenda de los demócratas es, y por diferencia, la más ambiciosa y extremista desde la era de Franklin D. Roosevelt. El esquema tributario resultante de una eventual victoria de Biden en las próximas elecciones de noviembre queda resumido de la siguiente manera:

- Aumento de la tasa del impuesto sobre la renta empresarial del 21 por ciento al 28 por ciento (a partir del año fiscal 2025)

- Aumento del impuesto mínimo alternativo corporativo introducido en la Ley de Reducción de la Inflación del 15 por ciento al 21 por ciento (a partir de 2024)

- Cuadruplicar el impuesto a la recompra de acciones implementado en la Ley de Reducción de la Inflación del 1 por ciento al 4 por ciento (a partir de 2024)

- Hacer permanente la limitación de pérdidas comerciales excesivas para las empresas de paso

- Limitar aún más la deducibilidad de la compensación de los empleados según la Sección 162

- Aumento de la tasa impositiva global sobre ingresos intangibles de baja tributación (GILTI) del 10,5 por ciento al 21 por ciento, calcular el impuesto jurisdicción por jurisdicción y revisar las reglas relacionadas

- Derogar la tasa impositiva reducida sobre los ingresos intangibles derivados del extranjero (FDII)

- Ampliar la base del impuesto sobre la renta neta de inversiones (NIIT) para incluir ingresos comerciales no pasivos y aumentar las tasas del NIIT y el impuesto adicional de Medicare para alcanzar el 5 por ciento sobre ingresos superiores a $400,000

- Aumento del impuesto sobre la Renta individual al 39,6 por ciento sobre ingresos superiores a $400 000 para declarantes solteros y $450 000 para declarantes conjuntos (a partir de 2024)

- Gravar las ganancias de capital a largo plazo y los dividendos calificados a las tasas ordinarias del impuesto sobre la renta para Ingreso imponible por encima de US$ 1 millón de dólares, y gravar las ganancias de capital no realizadas en caso de fallecimiento por encima de una exención de US$ 5 millones, revirtiendo parcialmente la reforma de George Bush (2001-2003)

- Triplicar los aranceles de importación para el acero y el aluminio provenientes de China, desatando una nueva guerra comercial con el gigante asiático

Pese a las subas impositivas, la administración Biden no propone un sendero sostenido de reducción del déficit fiscal, ya que la mayor parte del paquete tributario se vería acompañado por nuevas expansiones presupuestarias.

Y a diferencia de la estrategia seguida por el expresidente Donald Trump, la guerra comercial con China que propone desatar Biden se produciría en un contexto de profunda caída en la competitividad fiscal de Estados Unidos, todo lo contrario a lo que ocurrió entre 2017 y 2020 (cuando las empresas estadounidenses disfrutaron de fuertes recortes impositivos).

Esto deja a Estados Unidos en una posición comparativamente difícil para forzar una nueva “tregua” con China en la cual se flexibilicen controles cambiarios o medidas arancelarias proteccionistas, como sí ocurrió tras el último acuerdo firmado en 2020.

Economía

Con Milei, los bancos vuelven a cumplir su función fundamental: Prestarle dinero a familias y empresas y no al Estado

Se redujo drásticamente la absorción de crédito a través del Estado nacional y el Banco Central, y se amplía la cantidad de recursos disponibles para ser prestados al sector privado productivo. La política económica del Gobierno produjo un punto de inflexión para el sistema financiero.

Desde la caída de la convertibilidad y el rebrote inflacionario en la Argentina, la proporción de crédito retenido deliberadamente por el sector público fue creciendo incesantemente en los últimos años.

El Estado se adueñó de una parte creciente en la cantidad de pesos disponibles generados por el ahorro del país, y en consecuencia se redujo la proporción canalizada por el sector privado (las familias y las empresas). Mientras que el crédito al sector privado superaba holgadamente el 20% del PBI durante el menemismo, al término del último experimento kirchnerista consiguió superar a duras penas el 7% del PBI en 2023.

A partir de diciembre de 2023, la política económica ejecutada por el Presidente Javier Milei y el ministro Luis Caputo se propuso un giro drástico en la direccionalidad del crédito argentino. El superávit financiero del Sector Público Nacional (SPN) permitió liberar una gran masa de recursos para el sector privado, algo que hasta el momento parecía completamente imposible.

Por primera vez desde 2018 se produjo un rebrote de créditos hipotecarios, nuevamente atados a la unidad UVA más un cierto margen de rendimiento en términos reales. Estos créditos no solo permiten la reapertura del mercado de crédito inmobiliario, sino que además implican una fuerte presión para aliviar los aumentos sobre los precios de los alquileres.

A partir de la nueva política económica, los bancos privados debieron replantearse la canalización del crédito. El Gobierno nacional dejó de incurrir en amplias licitaciones por encima de sus posibilidades para financiar el déficit (las licitaciones actuales solo refinancian la deuda interna), y el Banco Central profundizó su agresiva política de rebajas en la tasa de interés que pagan los Pases (ahora hasta el 60% nominal anual).

Todo esto abrió la posibilidad de volver a financiar a las familias vía hipotecas, y a las empresas a través de diversos proyectos de inversión productiva. El Gobierno espera que este efecto, habitualmente llamado “crowding-in” o desplazamiento positivo, contribuya activamente a la reactivación de la actividad económica a partir del segundo semestre del año.

Dada la fuerte credibilidad en la política económica, el mayor ahorro del sector público (efecto recesivo) podría ser compensado por un repunte de la inversión del sector privado por la vía del crédito (efecto expansivo).

-

Economíahace 1 semana

Economíahace 1 semanaGracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

-

Argentinahace 4 días

Argentinahace 4 díasProcesaron por corrupción al rector de la Universidad de Chaco, vinculado a Capitanich, por desvío de fondos

-

Argentinahace 2 semanas

Argentinahace 2 semanasEs hora que la UBA empiece a cobrarle matrícula a los estudiantes extranjeros para mejorar los sueldos de docentes y las instalaciones

-

Economíahace 1 semana

Economíahace 1 semanaHistórica caída del Riesgo País: Se desplomó más de un 40% en lo que va de la gestión Milei y es el más bajo en 5 años

-

Argentinahace 1 semana

Argentinahace 1 semanaGracias a la confianza en Milei, el peso argentino se convirtió en la moneda que más se revalorizó frente al dólar del mundo

-

Argentinahace 1 semana

Argentinahace 1 semanaMilei y Caputo evitaron la hiper: Por el fin de la emisión, se espera una inflación abajo del 100% en los próximos 12 meses

-

Economíahace 2 semanas

Economíahace 2 semanasCaída en picada de la inflación: Los precios mayoristas subieron un 5,4% en marzo, después de haber alcanzado la hiper en diciembre del año pasado

-

Argentinahace 2 semanas

Argentinahace 2 semanasEn la UNC obligan a estudiantes a ir a la marcha del 23 para aprobar materias: Si no van, tienen que cumplir horario en un gremio docente