Economía

El legado de Ronald Reagan: de la "Revolución Conservadora" a una nueva escuela económica basada en el libre mercado

Un día como hoy, en 1911, nacía Ronald Reagan, considerado uno de los presidentes más influyentes de la historia de los Estados Unidos y de todo el mundo. Su gobierno marcó un antes y un después en la política norteamericana, la economía global y el mundo libre.

Un 6 de febrero de 1911 nacía Ronald Wilson Reagan, probablemente uno de los presidentes más importantes de la historia de los Estados Unidos, y quien a través de su mandato transformó el mundo para siempre.

A pesar del transcurso de casi tres décadas desde que terminó su gobierno, Estados Unidos sigue disfrutando del legado de Reagan.

Con la llamada “Revolución Conservadora” de los 80s, Reagan logró consensos que ningún otro mandatario había logrado en décadas y reformó completamente la economía norteamericana y mundial, apuntando a terminar con la estanflación y promover la libertad económica.

Con la asesoría del reconocido economista Milton Friedman, la agenda de los republicanos concentró sus esfuerzos para reducir el tamaño del Estado, bajar los impuestos, reducir el nivel de regulaciones en la actividad económica y controlar la oferta monetaria.

Políticamente, logró unir las dos facciones del Partido Republicano, concediéndole la vicepresidencia a la figura más prominente del establishment conservador de la época, George H.W. Bush. Algo que, por ejemplo, hoy en día Trump se negó a hacer y le terminó costando una enorme grieta interna que le facilitó a la oposición demócrata robarle la reelección.

Sus políticas económicas y culturales, apoyadas desde el Reino Unido por Margaret Thatcher, desde Alemania por Helmut Kohl y desde Francia por François Mitterrand, le permitieron crear un bloque de cooperación mundial capitalista contra la Unión Soviética, que culminó con la caída del Muro de Berlín y finalmente la disolución del bloque comunista en 1991, 2 años después de haber dejado la presidencia y sucedido por su Vicepresidente.

Milton Friedman, miembro activo del Partido Republicano, Premio Nobel de Economía en 1976, y asesor económico especial en las administraciones de Reagan, Nixon, Ford y Bush.

Ad

La influencia del monetarismo y las reformas económicas de corte liberal tuvieron un éxito contundente en su gobierno y influenciaron gobiernos del mismo corte a lo largo de todo el globo.

A partir de las recomendaciones de la ortodoxia, el Presidente de la Reserva Federal, Paul Volcker, quien irónicamente había sido nominado por el izquierdista Jimmy Carter, llevó adelante un exitoso programa de estabilización de precios y controlando los agregados monetarios.

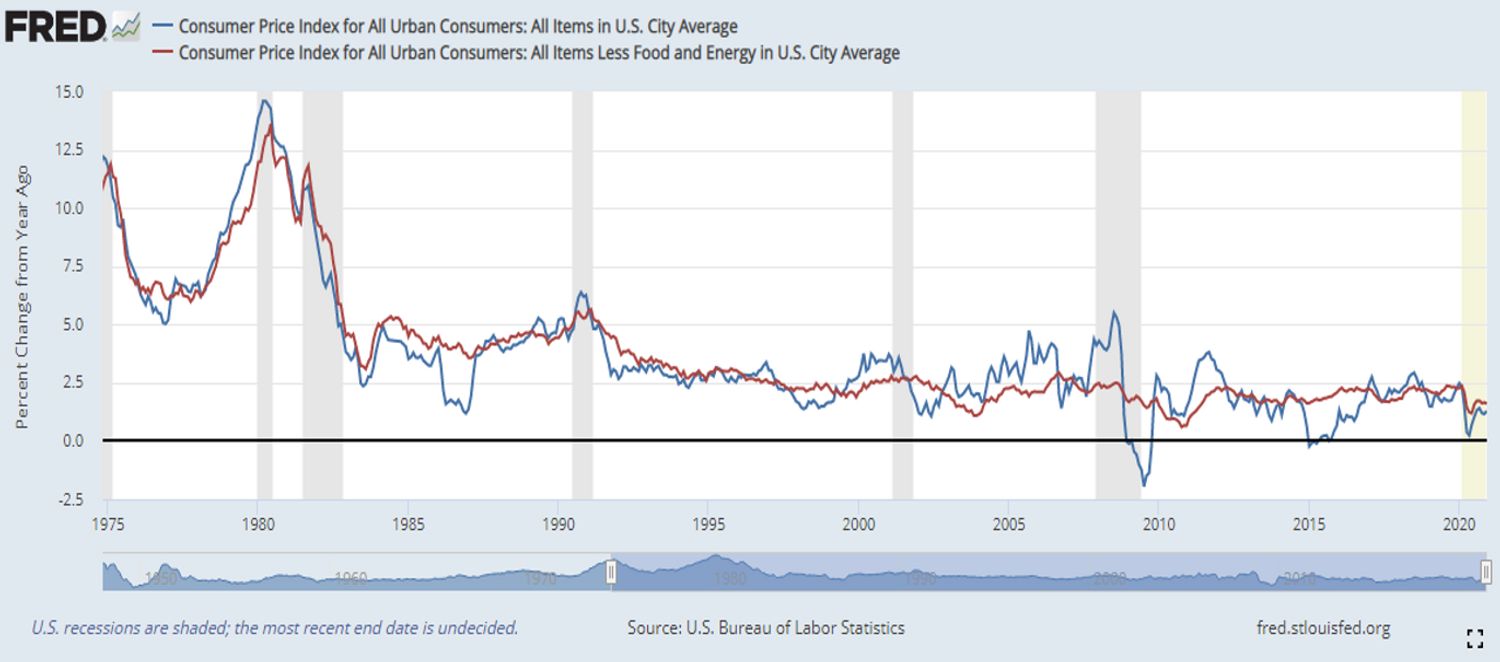

Cuando asumió en 1980, Reagan se encontró con una economía destrozada y por primera vez en la historia del país, una alta inflación que se estaba acelerando. Pisó la Casa Blanca con una inflación promedio del 15% anual, y trabajó con la escuela económica de la Universidad de Chicago para implementar un programa económica que atacara principalmente la inflación y el desempleo.

Descartando la hipótesis keynesiana que pretendía controlar los costos del petróleo para contener a la inflación, Reagan decidió eliminar los controles de precios que aún quedaban sobre ese sector, mientras que la inflación se estabilizó en bajos niveles controlando los niveles de emisión respecto a la demanda, una herencia que perdura hasta el día de hoy.

Variación anual del IPC de Estados Unidos. Fuente: U.S. Bureau of Labor Statistics.

Ad

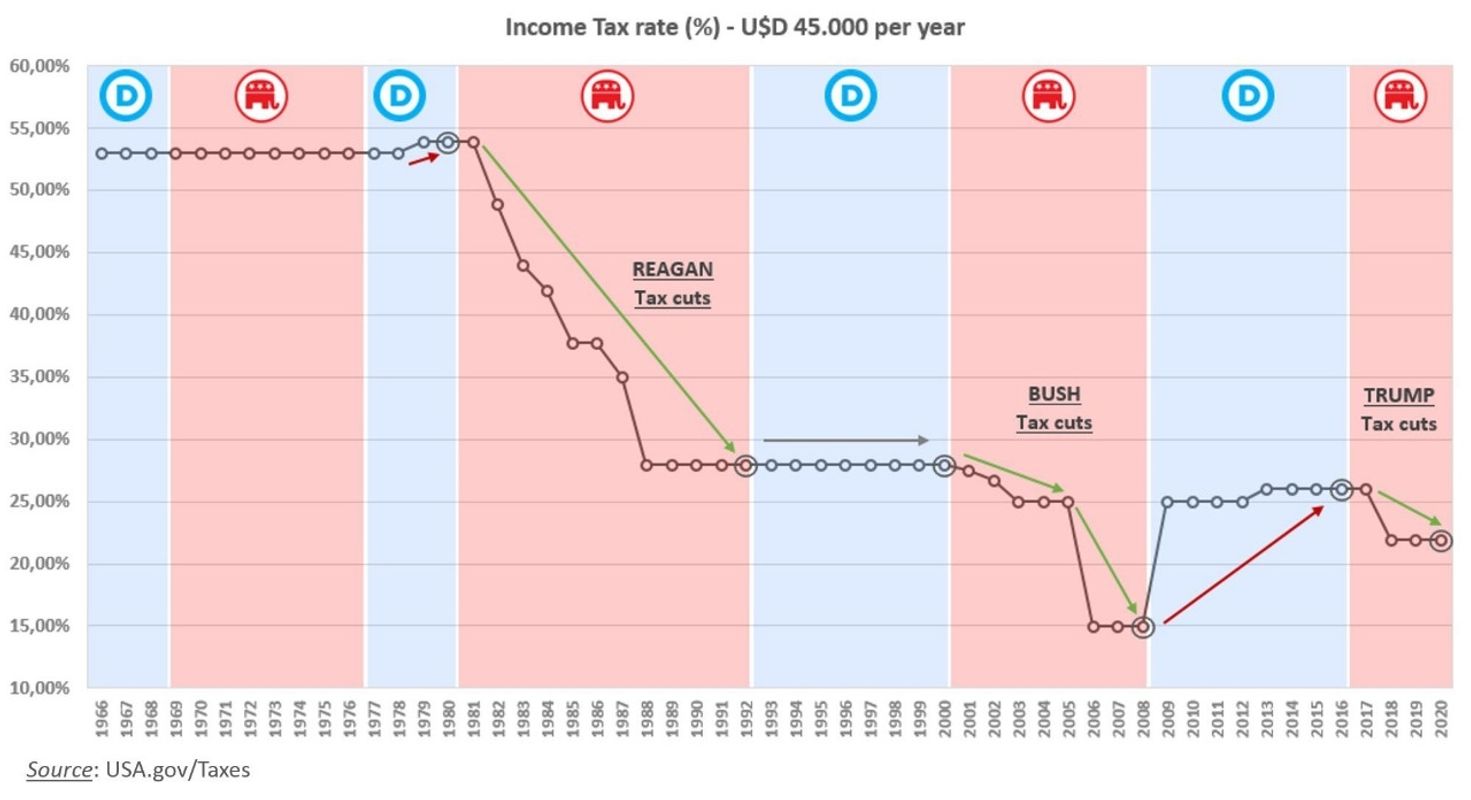

El equipo económico de Reagan había logrado una histórica rebaja impositiva, que incluso el ala moderada del Partido Republicano consideraba difícil de realizar.

Se trató en términos porcentuales de la rebaja más grande de impuestos de la historia en los Estados Unidos, que recayó sobre los ingresos individuales y las ganancias empresariales.

Todos los estratos de la sociedad se vieron beneficiados por las rebajas; sectores bajos, medios y altos. La clase media (entendida como aquellas personas con ingresos anuales por US$ 45.000 corrientes) fue la más beneficiada, y esto fue el motor que impulsó la reactivación económica.

Si bien el Presidente Trump tuvo el gobierno con la menor tasa impositiva de la historia (Bush redujo los impuestos a un menor nivel entre 2005 y 2006 pero se fue de la Casa Blanca acordando con Obama la total anulación de estos recortes), la rebaja de de Reagan entre 1981 y 1987 fue la más pronunciada y que más cambió el paradigma que venía de los 70s, que engrandecía el Estado de Bienestar a través de impuestos distorsivos y muy dañinos para la economía.

Tasa de Impuestos que percibe un ingreso de 45.000 dólares por año. Fuente USA.gov/Taxes

Reagan fue el primer Presidente que propuso una cláusula de actualización sobre los impuestos a los ingresos, impidiendo que el efecto inflacionario pudiera distorsionar la base imponible del tributo, afectando a más personas en el futuro conforme aumentan los salarios nominales.

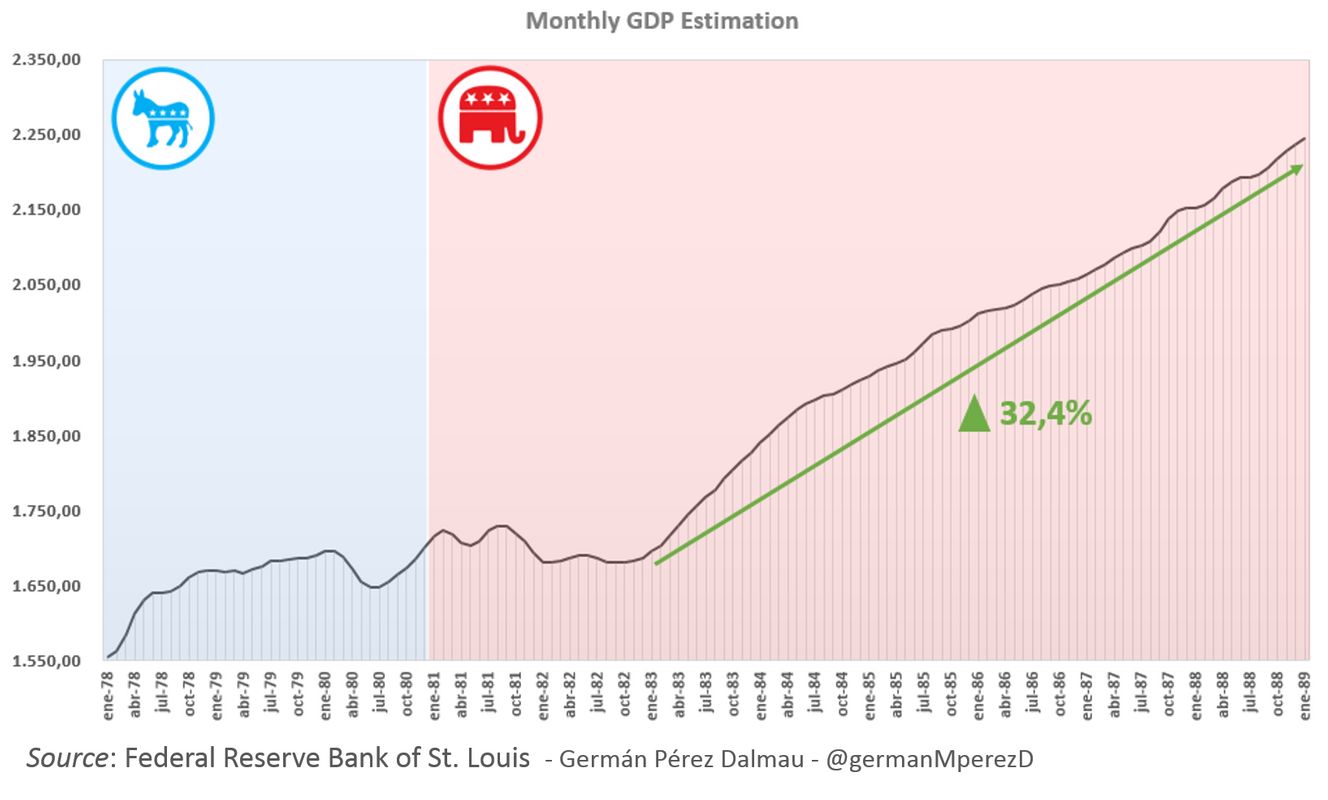

La economía respondió a los estímulos por la rebaja impositiva y la desregulación. Después de casi tres años de estanflación, Estados Unidos entró en un período de fuerte crecimiento, conquistando una expansión histórica del PBI en torno al 32% entre enero de 1983 y enero de 1989.

PBI mensual entre 1978 y 1989. Fuente: Banco de la Reserva Federal de San Luis.

Ad

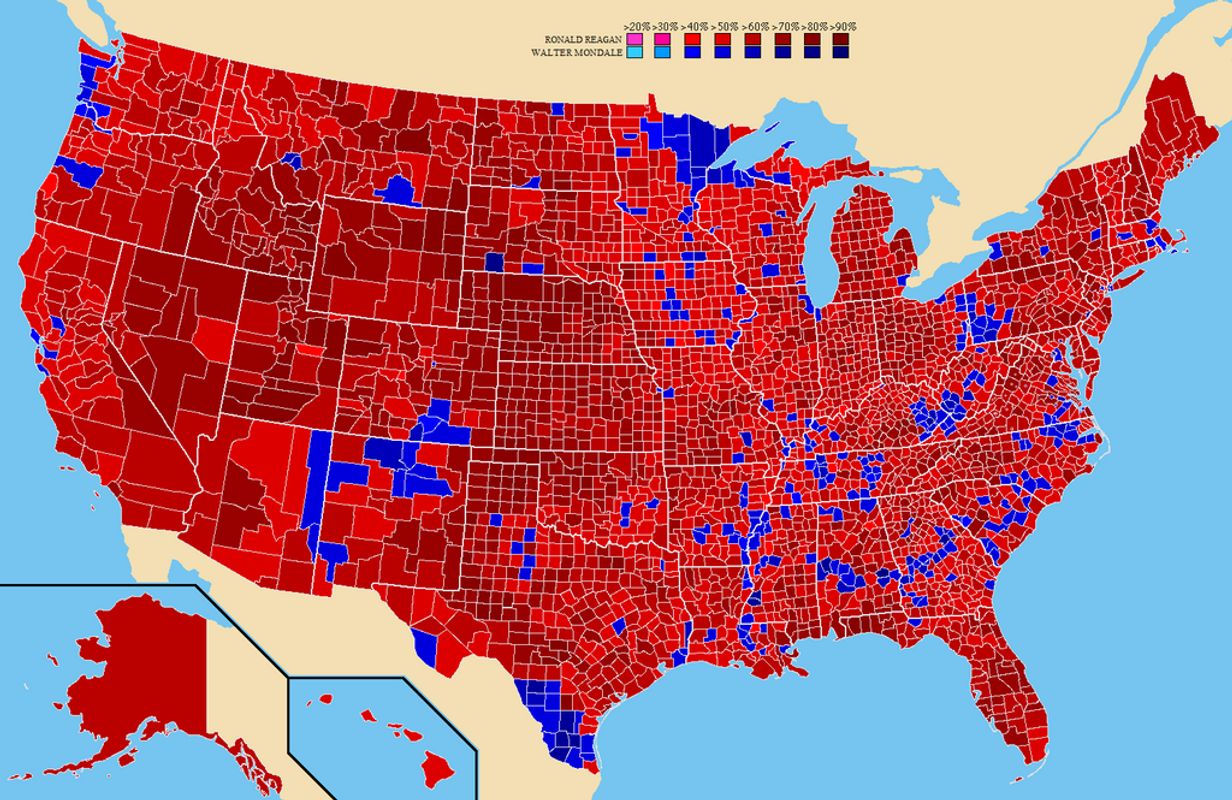

Todas estas reformas rindieron sus frutos y este éxito económico fue clave para la campaña republicana de 1984, donde Reagan consiguió una cómoda y aplastante victoria sobre el demócrata Walter Mondale, venciéndolo con el 58% de los votos y tiñendo el mapa de rojo republicano.

Su triunfo fue un batacazo al Partido Demócrata y a los medios, que habían pasado 4 años hablando de cómo Reagan estaba destruyendo a la clase media, de que tenía alzheimers y no podía gobernar correctamente al país. Finalmente, se impuso en todos los Estados del país menos Minnesota, de donde su oponente era oriundo.

La tasa de desocupación trepó al 10,8% en 1982 en el peor momento de la estanflación que heredó de Carter, y las reaganomics lograron bajarla al 5,3% hacia principios de 1989, el nivel más bajo desde 1974.

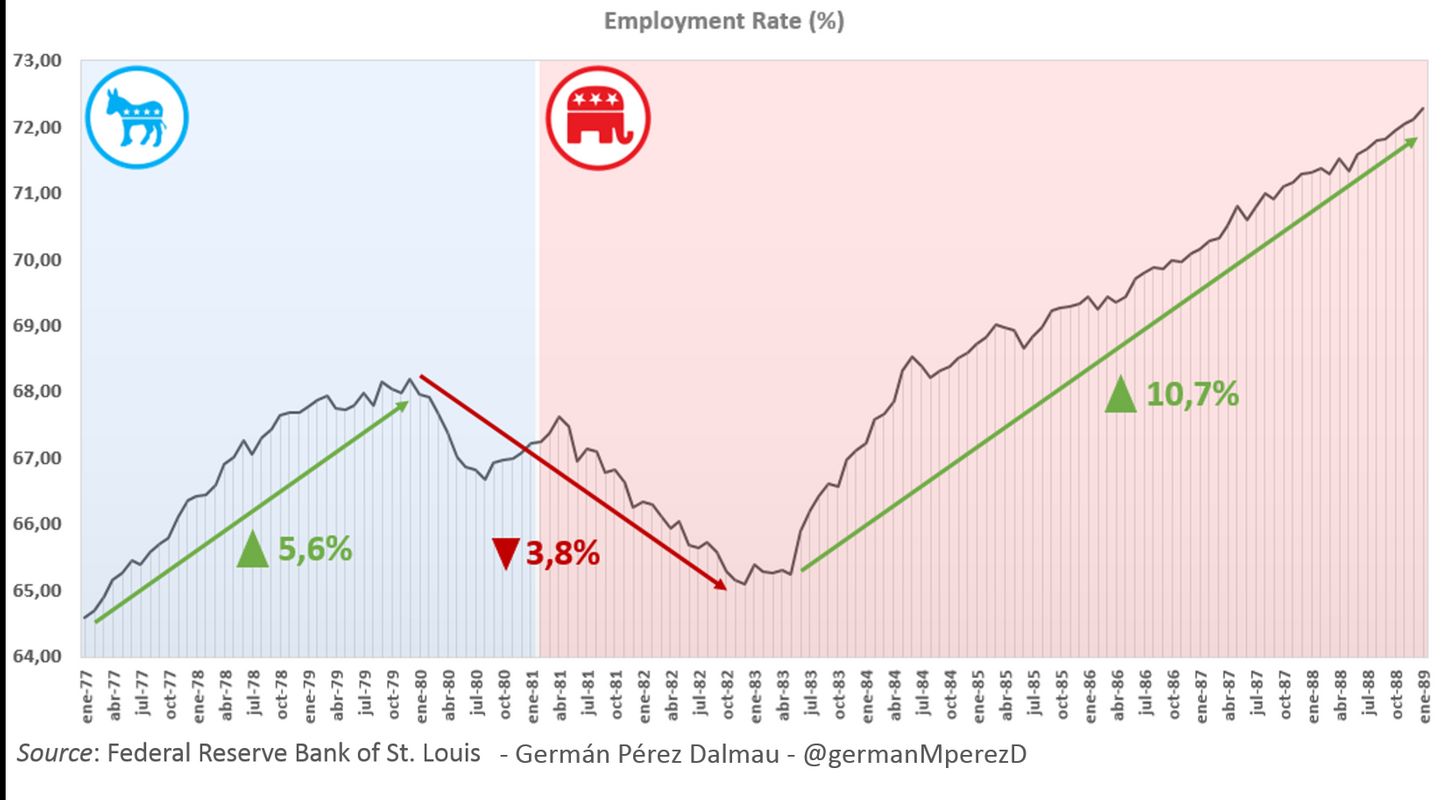

Incluso con estas cifras, lo cierto es que el índice de desocupación no permite apreciar con total exactitud la verdadera dimensión del "boom económico" de Reagan.

La población económicamente activa (que componen la oferta laboral) creció sin pausa durante toda la administración Reagan y, aun así, la economía fue capaz de crear todavía más empleo.

El nivel de empleo entre 1977 y 1989. Fuente: Banco de la Reserva Federal de San Luis.

No solo cada vez más personas ingresaban al mercado laboral, si no que el sector privado creó empleo a una tasa más alta que en el pasado.

Como consecuencia, la tasa de ocupación se disparó desde 1983, evidenciando el verdadero impacto de la política económica sobre el mercado laboral. La tasa de empleo subió un 10,7% entre 1983 y 1989.

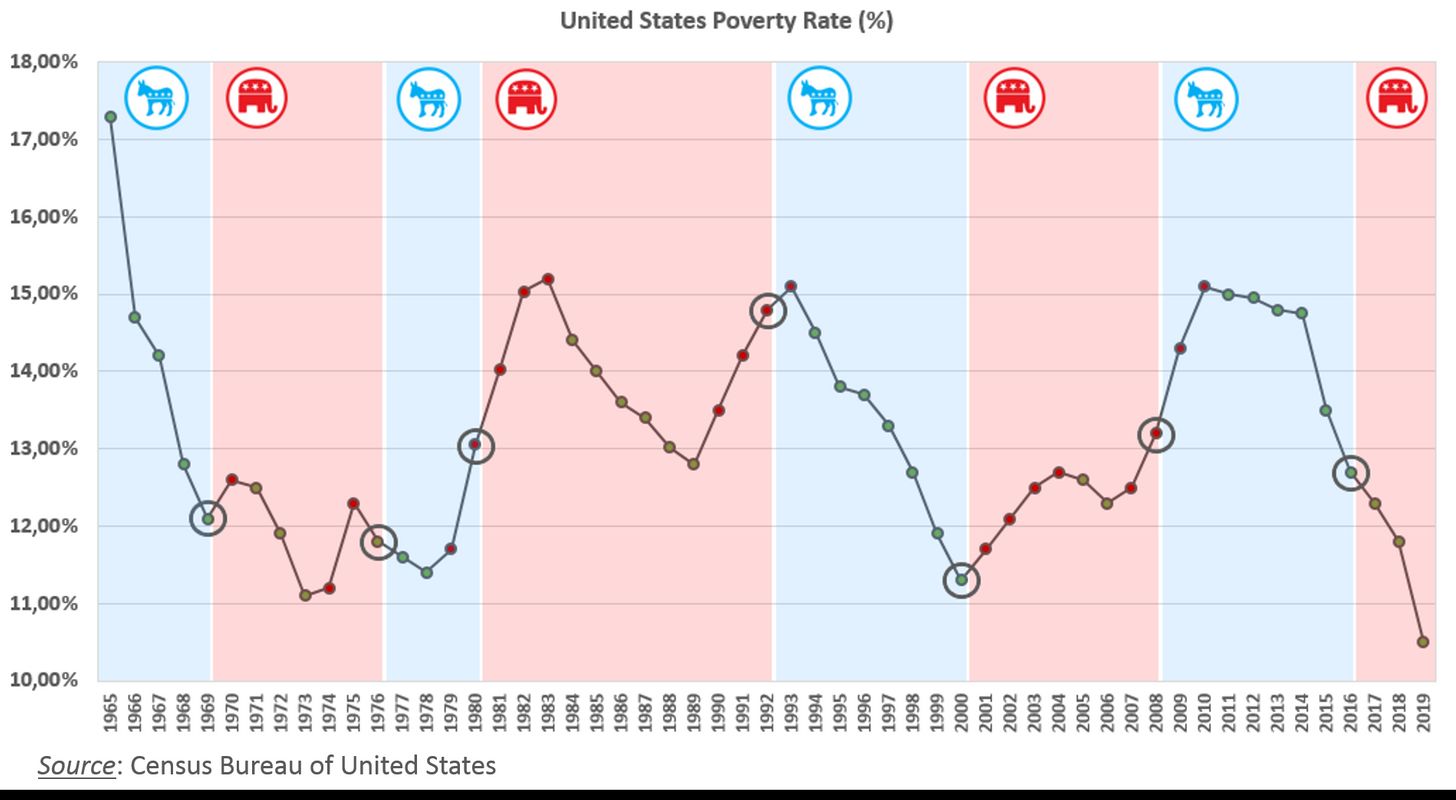

La bonanza económica permitió reducir el nivel de pobreza a partir de 1983, y se mantuvo por debajo del 13% hacia 1989, un nivel más bajo del heredado por Jimmy Carter. La eliminación del impuesto inflacionario y la reactivación del empleo explican en gran medida las mejoras en el bienestar social.

Luego de un pico de pobreza luego de la crisis del 90, el nuevo presidente Bill Clinton tuvo la correcta decisión de no modificar las bases que había dejado Reagan para una economía de libre mercado, a pesar de haber sido del Partido Demócrata. De esta manera, hacia el año 2000 se logró la tasa de pobreza más baja en 30 años.

Tendrían que pasar otros 20 años y 4 años de otro gobierno republicano (Donald Trump) para que Estados Unidos logre romper el mínimo histórico. Hasta el día antes de la pandemia de coronavirus, la presidencia de Trump vio una pobreza menor al 11%, el dato más esperanzador para una nueva "Revolución Conservadora", que tomó muchísimas cosas de la gestión de Reagan.

Nivel de pobreza en Estados Unidos. Fuente: U.S. Census Bureau

Ad

Por último, cabe destacar que el gobierno de Reagan fue tan revolucionario en materia económica y presentó resultados tan positivos que obligó al Partido Demócrata a reformarse, ungiendo a Bill Clinton como su nuevo líder, quien prometió no cambiar los preceptos de la economía liberal, con su famoso discurso: "La era del Estado gigante ha terminado".

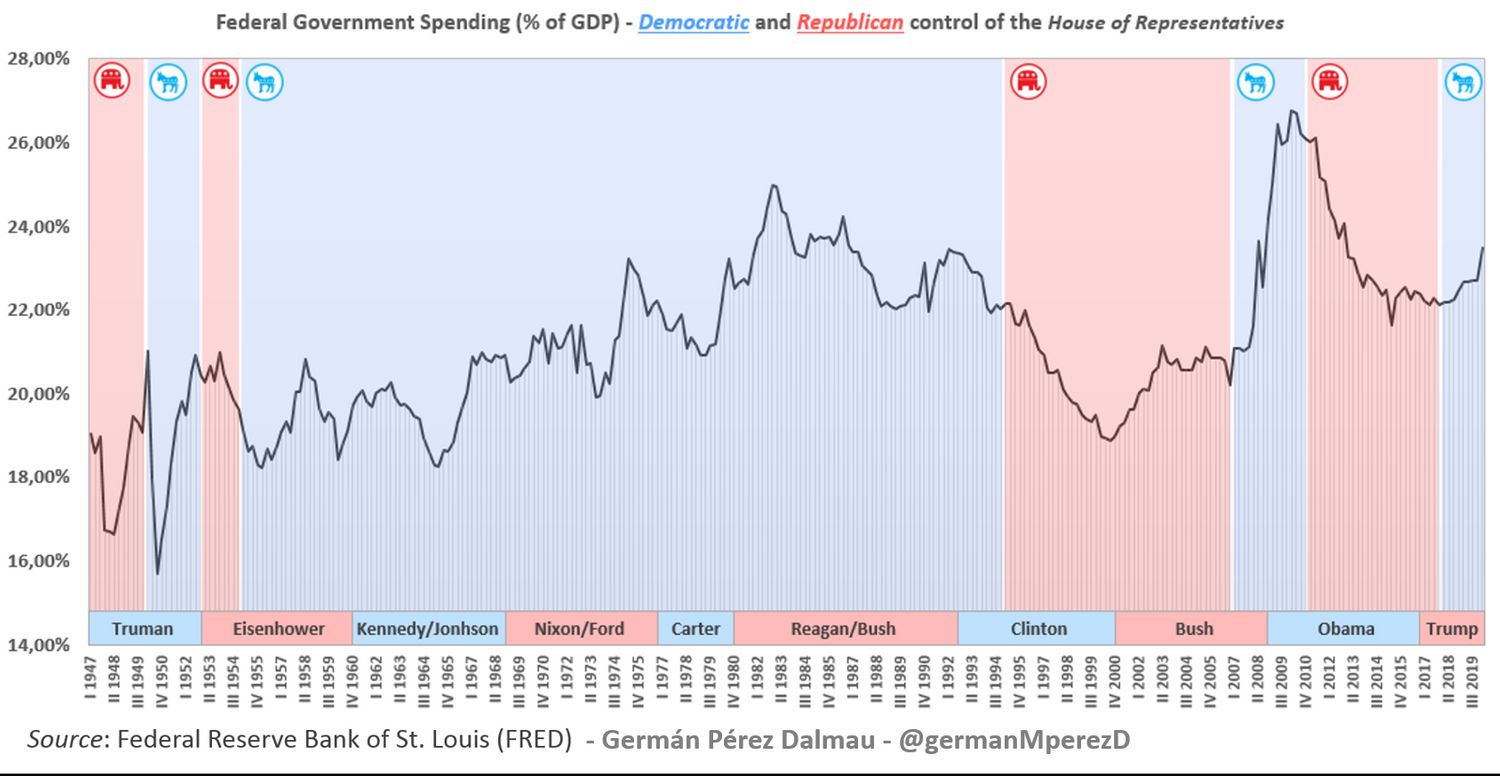

La administración Reagan logró conseguir la adhesión de una gran porción del Partido Demócrata en el Congreso a la hora de aprobar amplios paquetes de rebajas impositivas, pero no ocurrió lo mismo cuando se intentó recortar el gasto público, lo que llevó a enormes déficits fiscales.

Probando la teoría del asesor presidencial William Laffer, la baja de impuestos no afectó el nivel de recaudación a largo plazo, y hacia 1989 éste se había recuperado totalmente.

Sin embargo, la negativa de los diputados demócratas de achicar los presupuestos del Estado federal obligó a las autoridades a operar con un nivel de déficit más elevado, y financiarlo de forma no inflacionaria, o sea vía aumento de la deuda pública.

En Estados Unidos, el tamaño del Estado nacional no depende tanto del Poder Ejecutivo así como del Poder Legislativo, que a través de sus comisiones controla totalmente los presupuestos federales.

La puja entre Reagan y los demócratas en la Cámara de Representantes, que mantenían la hegemonía parlamentaria desde 1955, se mantuvo durante toda la década de 1980, aunque se lograron ajustes nada desdeñables entre 1984 y 1988.

No fue hasta 1994 cuando los republicanos recuperaron el control de Diputados que se pudo aprobar una verdadera baja del gasto público, la cual le permitió a Bill Clinton achicar el déficit fiscal.

Gasto público federal en % del PBI. Fuente: Banco de la Reserva Federal de San Luis.

Germán Pérez Dalmau, para La Derecha Diario

Economía

El esfuerzo vale la pena: La inflación núcleo cerró en 0% en las últimas cuatro semanas, la variación más baja desde 2013

Las estimaciones semanales del Alphacast sugieren un fuerte derrumbe de la tasa de inflación, como resultado del ajuste fiscal y monetario que está llevando a cabo el Gobierno. El esfuerzo que está realizando el pueblo argentino es titánico, y ya se están vislumbrando los primeros resultados.

La desaceleración inflacionaria se hace cada vez más evidente en la realidad cotidiana. El equipo económico del oficialismo, encabezado por Luis Caputo desde el Ministerio de Economía y Santiago Bausili desde el Banco Central, está ejecutando el ajuste fiscal y monetario más importante de los últimos años y probablemente uno de los más drásticos de toda la historia argentina.

Los precios aumentan a un ritmo cada vez más bajo. Todas y cada una de las mediciones públicas y privadas convalidan esta tendencia que parece imparable. El sondeo semanal de la tasa de inflación núcleo de Alphacast estima una variación cercana al 0% como promedio de las últimas cuatro semanas (al cierre de la tercera semana de abril con respecto a la misma semana de marzo).

No se veía una variación semejante para ningún promedio de cuatro semanas desde que comenzó a medirse la serie de inflación de Alphacast a partir de 2013 (en respuesta a la falta de datos por la intervención del INDEC en ese entonces).

La tasa de inflación núcleo estrictamente medida entre la segunda y la tercera semana del mes de abril fue negativa en hasta un 1,8%, mientras que los precios al consumidor cayeron ligeramente un 0,8%. El IPC mensual arrojó una suba del 7,6% con respecto a marzo, y la tasa de inflación interanual fue del 299,8%. Este panorama muestra de primera mano el rotundo éxito que está cosechando el Gobierno en la lucha contra la inflación.

Analizando la composición de los aumentos inflacionarios, la tendencia hacia la estabilización se hace aún más notoria. Según explica el economista co-fundador de Alphacast, Luciano Cohan, entre diciembre y febrero cerca del 90% de las categorías de precios relevados en el índice marcaban aumentos superiores al 10%. En cambio, para el mes de abril, aproximadamente un 25% de los precios relevados registraron rebajas, y un umbral del 50% no registró subas superiores al 1%.

La tendencia de las series oficiales y mensuales de la inflación también arrojan resultados sumamente optimistas. El IPC minorista arrojó una suba superior al 25% en diciembre, y los precios mayoristas llegaron a aumentar hasta un 54% en ese mismo mes.

Para el término de marzo, la variación del IPC se redujo al 11% y el salto de los precios mayoristas superó ligeramente el 5%. En otras palabras, el equipo económico logró tumbar la hiperinflación que había dejado plantada el kirchnerismo en los últimos meses de la gestión massista. Todo esto se consiguió al mismo tiempo en que fueron eliminados todos los controles de precios en supermercados y grandes comercios de referencia.

Estos resultados no fueron sino el efecto natural de las medidas que rápidamente se pusieron en marcha a partir del 10 de diciembre del año pasado. El Sector Público Nacional (SPN) sumó hasta 3 meses consecutivos con superávit financiero (después del pago de intereses).

Por su parte, el Banco Central ejecutó un proceso de saneamiento implacable mientras que se logró contener la expansión de los agregados monetarios (los aumentos no se convalidaron con nueva emisión de pesos).

Economía

Las prepagas empiezan a bajar los precios: OSDE anunció una reducción del 22% con respecto a la factura de marzo

Tras la resolución del Gobierno que obliga a las prepagas a retrotraer sus precios como penalización a conductas anticompetitivas, los usuarios comenzarán a percibir prontamente las primeras rebajas correspondientes al mes de abril. Se apunta a extender las medidas sobre un total de 23 entidades.

El Gobierno del Presidente Javier Milei anunció medidas contundentes para penalizar cualquier tipo de práctica anticompetitiva en el mercado de la medicina prepaga. La cartelización de las principales empresas con poder de mercado se afianzó en los últimos años, como resultado natural del deterioro de la competencia por fuertes restricciones a la entrada de nuevos actores en el mercado.

La Secretaría de Comercio intimó a las prepagas más representativas del mercado para que retrotraigan sus precios, y aplicar una ajuste mensual máximo equivalente a la variación del IPC durante los próximos 6 meses. Las entidades afectadas fueron las siguientes:

- OSDE

- Galeno

- Hospital Británico

- Hospital Alemán

- Medifé

- Swiss Medical

- Omint

- Unión Argentina de Salud (UAS)

Estas entidades concentran aproximadamente hasta el 75% de la participación del mercado de la salud privada. La primera en acatar el amparo del Gobierno fue OSDE, que ya anunció una reducción de la cuota mensual a sus afiliados de hasta el 22% con respecto al mes de marzo.

La presunta cartelización en el mercado es actualmente investigada por la Comisión Nacional de Defensa de la Competencia (CNDC), que opera aplicando las mismas reglas de juego que en cualquier economía moderna.

Argentina se incorpora así al marco regulatorio que se aplica en la mayor parte de los países del mundo, incluyendo a los Estados Unidos. A partir del DNU 70/2023 se dispuso la desregulación de los precios de la medicina privada, es decir, dejaron de existir los controles arbitrarios por mera justificación de “políticas de ingresos” como ocurría hasta ahora. Este tipo de prácticas solo se limitan a un grupo muy marginal de países con economías socialistas y reprimidas.

Muy por el contrario, las medidas adoptadas en contra de la cartelización no pretenden intervenir arbitrariamente sobre los precios como un mecanismo para controlar la inflación (como se hacía antes).

El objetivo exclusivo de las penalizaciones es combatir la cartelización, generar algún tipo de incentivo que sea capaz de disuadir a las empresas de incurrir en este tipo de prácticas, y en este sentido las medidas anunciadas no tienen un carácter universal. Podrían también haberse adoptado otras alternativas, como por ejemplo multas directas o requisitos de desinversión para entidades muy grandes.

El amparo que presentó el Gobierno pretende extender las obligaciones de devolución para otras entidades como Medicus, el Hospital Italiano, la Obra Social Luis Pasteur, Medicina Esencial, la Asociación Mutual del Personal Jerárquico de Bancos Oficiales Nacionales, el Grupo DDM, Sancor Salud y ACA Salud, entre muchas otras que se vieron presuntamente envueltas en actos de colusión.

Economía

El Banco Central redujo la tasa de los Pases del 70% al 60% anual, y continúa la licuación de la deuda remunerada en pesos

Se trata de la segunda rebaja en lo que va del mes de abril. Se espera un impacto considerable en pos de la reducción de la carga por la deuda remunerada, un elemento fundamental para la pronta desregulación del mercado cambiario.

Por decisión de Santiago Bausili el Banco Central emprendió una nueva rebaja de su tasa de política monetaria aplicada a los Pases, la segunda en lo que va del mes de abril. Se redujo la tasa nominal anual del 70% al 60% sobre el principal instrumento que tiene el BCRA para controlar las tasas de interés en el sistema, y así determinar endógenamente la cantidad de dinero en circulación.

Como resultado, la tasa de interés efectiva que surge por reinvertir un capital a 12 meses se redujo al 81,2%, por interés compuesto. Se espera un impacto casi inmediato sobre la tasa de los plazos fijos y las billeteras remuneradas, entre otras opciones que ofrecen retornos en pesos dentro del sistema.

El objetivo de esta medida es muy claro: reducir el peso que tiene el stock de pasivos remunerados en términos reales, y con ello la carga de intereses que genera. Esto también es conocido como “déficit cuasi-fiscal”, y su virtual eliminación forma parte del proceso de saneamiento que está llevando a cabo la autoridad monetaria.

La carga devengada de intereses por pasivos remunerados había llegado a representar más del 17% del PBI hacia el final de la gestión de Sergio Massa (en términos anualizados y como la suma de 12 meses), y el dato más reciente de esta medición ya sitúa una cifra inferior al 8% del PBI.

Visto de otra forma, la cantidad de pesos ajustados por inflación que se emiten para pagar intereses por Pases y otros instrumentos del BCRA ya es la más baja desde mediados de 2022, y la tendencia es firme. La continúa reducción de la tasa de interés nominal sólo apuntala más este proceso.

Es importante señalar que el Gobierno está evitando desarmar el cepo cambiario precisamente para poder continuar con la licuación real de los pasivos remunerados. Sin el control cambiario, la política monetaria que actualmente aplica el BCRA no podría ser posible, y generaría indefectiblemente una corrida cambiaria y una fuerte caída de la demanda de saldos reales. Todo esto no ocurre porque las restricciones no permiten que los pesos circulen libremente fuera del sistema.

Pero al mismo tiempo, el Gobierno pretende sanear la hoja de balance del Banco Central (reduciendo la carga por pasivos remunerados a una mínima expresión) precisamente para que la salida del cepo cambiario no sea traumática. La licuación de la deuda remunerada del BCRA es una condición necesaria para una salida racional de los controles cambiarios.

La segunda “pata” del saneamiento del BCRA consiste en la compra de divisas, y de hecho el saldo de reservas netas ya habría vuelto a valores positivos (habiendo partido de un rojo de US$ 11.000 millones en diciembre de 2023). Ambos procesos, la compra de divisas y la caída de la tasa de los Pases, implican una mayor expansión de pesos (ya sea endógena o emisión directa).

Pero estos pesos inyectados en el sistema fueron deliberadamente compensados por nuevas absorciones, y de esta manera el Gobierno neutralizó su impacto inflacionario. Las principales fuentes de absorción fueron las siguientes: emisión de nuevos Pases, colocación de bonos BOPREAL, licitaciones de títulos públicos para cancelar Adelantos Transitorios, y supresión absoluta del financiamiento monetario al Tesoro (ahora con superávit fiscal).

El Gobierno logró cortar abruptamente con la llamada “inercia inflacionaria” debido a que los aumentos de las principales variables nominales del país (salarios, tarifas, precios liberados, etc) no fueron convalidados con la emisión de nuevos pesos como usualmente solía ocurrir en la Argentina durante la ejecución de ajustes de precios relativos.

Durante otros períodos de ordenamiento de precios relativos, como por ejemplo lo que ocurrió durante el Rodrigazo de 1975, el BCRA simplemente convalidó monetariamente todos los aumentos salariales y de tarifas públicas, desatando un auténtico infierno inflacionario que no acabaría sino hasta 1991 con la Convertibilidad.

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 2 semanas

Argentinahace 2 semanasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 2 semanas

Argentinahace 2 semanasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 7 días

Argentinahace 7 díasEs hora que la UBA empiece a cobrarle matrícula a los estudiantes extranjeros para mejorar los sueldos de docentes y las instalaciones

-

Economíahace 2 días

Economíahace 2 díasGracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

-

Argentinahace 2 semanas

Argentinahace 2 semanasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Argentinahace 2 semanas

Argentinahace 2 semanasEl Gobierno de Milei suspendió 1.308 películas que iban a recibir subsidios del INCAA, entre ellas "Gordo Puto, Amén"

-

Argentinahace 1 semana

Argentinahace 1 semanaMilei le gana la pulseada a Camioneros y los Moyano aceptaron unas paritarias iguales a la inflación

Usted debe estar conectado para publicar un comentario Inicio de sesión