Economía

¿Se viene una recesión en Estados Unidos? La actividad volvió a caer en febrero y no crece desde noviembre de 2021

La economía de Estados Unidos enfrenta una severa desaceleración desde octubre del año pasado, mientras que la inflación llegó al 7,9% anual en febrero. Alertan una recesión si continúa este rumbo.

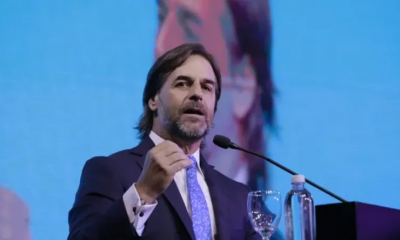

La economía de Estados Unidos muestra signos de desaceleración, a pesar de los programas de “estímulo” aprobados por el presidente Joe Biden y los demócratas. Según los datos elaborados por la firma IHS Markit, la economía estadounidense cayó un 0,14% en febrero contra el mes anterior.

Las señales de agotamiento y recalentamiento se vienen produciendo desde noviembre del año pasado, pues el nivel de actividad mensual en el mes de febrero cayó un 0,45% con respecto al pico alcanzado en octubre de 2021.

El bajo desempeño del nivel de actividad económica se produjo en conjunto a una gran aceleración inflacionaria. La inflación interanual de Estados Unidos trepó del 1,4% en enero de 2021, hasta llegar al 7,8% en febrero de este año. Solamente en febrero, los precios minoristas crecieron un 0,8%, e incluso tuvieron un aumento superior al 0,9% en junio y octubre del año pasado.

Eliminando las variaciones de productos típicamente volátiles, como los alimentos y la energía, la llamada inflación “núcleo” de Estados Unidos llegó al 6,41% anual en febrero de 2022. Se evidencia que, aún a pesar del contexto internacional adverso y el cambio de precios relativos en la energía y las commodities, el aumento generalizado de los precios estadounidenses responde al excesivo incremento de la masa monetaria.

La inflación núcleo no registraba niveles tan altos desde agosto de 1982, el último gran episodio de estanflación que sufrió ese país. Por su parte, la variación de precios minoristas a nivel general también es la más elevada desde 1982.

Cada vez más voces se alzan para advertir la llegada de una recesión en conjunto con una elevada tasa de aumento de precios. El ex secretario del Tesoro de la administración Clinton, Larry Summers, criticó el rumbo heterodoxo asumido por Biden y advirtió por una muy probable recesión.

El economista se mostró escéptico de un escenario de estabilización sin afectar al nivel de actividad (evitar la recesión). En su lugar, señaló que históricamente la Reserva Federal enfrentó duras dificultades para estabilizar lo precios con un nivel de inflación similar al actual.

“Si la experiencia de la década de 1970 nos ha enseñado algo, es que para cuando se arraiguen las altas expectativas de inflación, es demasiado tarde para reducir la inflación sin una recesión importante. Y hay evidencia de que se están formando expectativas adversas. Después de permanecer esencialmente constante hasta 2021, las expectativas de inflación a cinco años que comienzan dentro de un año han aumentado en un tercio de punto porcentual en 2022”, explicó Summers.

En respaldo del diagnóstico de Summers y otros economistas, el relevamiento de expectativas de inflación de la Universidad de Michigan estima que el consenso de inflación esperada se duplicó entre diciembre de 2020 y febrero de 2022, llegando a un piso de 5% anual.

Otros economistas como John B. Taylor, criticaron el rol pasivo de la Reserva Federal a lo largo de 2021, que no estuvo dispuesto a compensar la acertada política de 2020 para evitar una gran depresión. En su lugar, la FED mantuvo las tasas de interés en niveles negativos en términos reales, y su programa actual de aumentos no parece dispuesto a alcanzar la neutralidad (compensando la inflación).

Además, Taylor criticó fuertemente el programa de estímulo fiscal impulsado por Biden y los demócratas en marzo de 2021. El programa llevó el déficit fiscal del 15,8% del PBI al 18,3% entre enero y marzo, pero sus efectos sobre la economía solamente duraron unos pocos meses y fueron insatisfactorios.

El déficit del Tesoro norteamericano cayó al 9% del PBI en febrero de este año, y aún permanece casi 4 puntos por encima del que tenía en el año 2019, a pesar de que el nivel de actividad económica ya se recuperó de la pandemia. La falta de disciplina fiscal y monetaria complejiza el escenario de estanflación en la economía más importante del mundo.

Economía

El esfuerzo vale la pena: La inflación núcleo cerró en 0% en las últimas cuatro semanas, la variación más baja desde 2013

Las estimaciones semanales del Alphacast sugieren un fuerte derrumbe de la tasa de inflación, como resultado del ajuste fiscal y monetario que está llevando a cabo el Gobierno. El esfuerzo que está realizando el pueblo argentino es titánico, y ya se están vislumbrando los primeros resultados.

La desaceleración inflacionaria se hace cada vez más evidente en la realidad cotidiana. El equipo económico del oficialismo, encabezado por Luis Caputo desde el Ministerio de Economía y Santiago Bausili desde el Banco Central, está ejecutando el ajuste fiscal y monetario más importante de los últimos años y probablemente uno de los más drásticos de toda la historia argentina.

Los precios aumentan a un ritmo cada vez más bajo. Todas y cada una de las mediciones públicas y privadas convalidan esta tendencia que parece imparable. El sondeo semanal de la tasa de inflación núcleo de Alphacast estima una variación cercana al 0% como promedio de las últimas cuatro semanas (al cierre de la tercera semana de abril con respecto a la misma semana de marzo).

No se veía una variación semejante para ningún promedio de cuatro semanas desde que comenzó a medirse la serie de inflación de Alphacast a partir de 2013 (en respuesta a la falta de datos por la intervención del INDEC en ese entonces).

La tasa de inflación núcleo estrictamente medida entre la segunda y la tercera semana del mes de abril fue negativa en hasta un 1,8%, mientras que los precios al consumidor cayeron ligeramente un 0,8%. El IPC mensual arrojó una suba del 7,6% con respecto a marzo, y la tasa de inflación interanual fue del 299,8%. Este panorama muestra de primera mano el rotundo éxito que está cosechando el Gobierno en la lucha contra la inflación.

Analizando la composición de los aumentos inflacionarios, la tendencia hacia la estabilización se hace aún más notoria. Según explica el economista co-fundador de Alphacast, Luciano Cohan, entre diciembre y febrero cerca del 90% de las categorías de precios relevados en el índice marcaban aumentos superiores al 10%. En cambio, para el mes de abril, aproximadamente un 25% de los precios relevados registraron rebajas, y un umbral del 50% no registró subas superiores al 1%.

La tendencia de las series oficiales y mensuales de la inflación también arrojan resultados sumamente optimistas. El IPC minorista arrojó una suba superior al 25% en diciembre, y los precios mayoristas llegaron a aumentar hasta un 54% en ese mismo mes.

Para el término de marzo, la variación del IPC se redujo al 11% y el salto de los precios mayoristas superó ligeramente el 5%. En otras palabras, el equipo económico logró tumbar la hiperinflación que había dejado plantada el kirchnerismo en los últimos meses de la gestión massista. Todo esto se consiguió al mismo tiempo en que fueron eliminados todos los controles de precios en supermercados y grandes comercios de referencia.

Estos resultados no fueron sino el efecto natural de las medidas que rápidamente se pusieron en marcha a partir del 10 de diciembre del año pasado. El Sector Público Nacional (SPN) sumó hasta 3 meses consecutivos con superávit financiero (después del pago de intereses).

Por su parte, el Banco Central ejecutó un proceso de saneamiento implacable mientras que se logró contener la expansión de los agregados monetarios (los aumentos no se convalidaron con nueva emisión de pesos).

Economía

Las prepagas empiezan a bajar los precios: OSDE anunció una reducción del 22% con respecto a la factura de marzo

Tras la resolución del Gobierno que obliga a las prepagas a retrotraer sus precios como penalización a conductas anticompetitivas, los usuarios comenzarán a percibir prontamente las primeras rebajas correspondientes al mes de abril. Se apunta a extender las medidas sobre un total de 23 entidades.

El Gobierno del Presidente Javier Milei anunció medidas contundentes para penalizar cualquier tipo de práctica anticompetitiva en el mercado de la medicina prepaga. La cartelización de las principales empresas con poder de mercado se afianzó en los últimos años, como resultado natural del deterioro de la competencia por fuertes restricciones a la entrada de nuevos actores en el mercado.

La Secretaría de Comercio ordenó que las prepagas más representativas del mercado deban retrotraer inmediatamente sus precios, y aplicar una ajuste mensual máximo equivalente a la variación del IPC durante los próximos 6 meses. Las entidades afectadas fueron las siguientes:

- OSDE

- Galeno

- Hospital Británico

- Hospital Alemán

- Medifé

- Swiss Medical

- Omint

- Unión Argentina de Salud (UAS)

Estas entidades concentran aproximadamente hasta el 75% de la participación del mercado de la salud privada. La primera en acatar el amparo del Gobierno fue OSDE, que ya anunció una reducción de la cuota mensual a sus afiliados de hasta el 22% con respecto al mes de marzo.

La presunta cartelización en el mercado es actualmente investigada por la Comisión Nacional de Defensa de la Competencia (CNDC), que opera aplicando las mismas reglas de juego que en cualquier economía moderna.

Argentina se incorpora así al marco regulatorio que se aplica en la mayor parte de los países del mundo, incluyendo a los Estados Unidos. A partir del DNU 70/2023 se dispuso la desregulación de los precios de la medicina privada, es decir, dejaron de existir los controles arbitrarios por mera justificación de “políticas de ingresos” como ocurría hasta ahora. Este tipo de prácticas solo se limitan a un grupo muy marginal de países con economías socialistas y reprimidas.

Muy por el contrario, las medidas adoptadas en contra de la cartelización no pretenden intervenir arbitrariamente sobre los precios como un mecanismo para controlar la inflación (como se hacía antes).

El objetivo exclusivo de las penalizaciones es combatir la cartelización, generar algún tipo de incentivo que sea capaz de disuadir a las empresas de incurrir en este tipo de prácticas, y en este sentido las medidas anunciadas no tienen un carácter universal. Podrían también haberse adoptado otras alternativas, como por ejemplo multas directas o requisitos de desinversión para entidades muy grandes.

El amparo que presentó el Gobierno pretende extender las obligaciones de devolución para otras entidades como Medicus, el Hospital Italiano, la Obra Social Luis Pasteur, Medicina Esencial, la Asociación Mutual del Personal Jerárquico de Bancos Oficiales Nacionales, el Grupo DDM, Sancor Salud y ACA Salud, entre muchas otras que se vieron presuntamente envueltas en actos de colusión.

Economía

El Banco Central redujo la tasa de los Pases del 70% al 60% anual, y continúa la licuación de la deuda remunerada en pesos

Se trata de la segunda rebaja en lo que va del mes de abril. Se espera un impacto considerable en pos de la reducción de la carga por la deuda remunerada, un elemento fundamental para la pronta desregulación del mercado cambiario.

Por decisión de Santiago Bausili el Banco Central emprendió una nueva rebaja de su tasa de política monetaria aplicada a los Pases, la segunda en lo que va del mes de abril. Se redujo la tasa nominal anual del 70% al 60% sobre el principal instrumento que tiene el BCRA para controlar las tasas de interés en el sistema, y así determinar endógenamente la cantidad de dinero en circulación.

Como resultado, la tasa de interés efectiva que surge por reinvertir un capital a 12 meses se redujo al 81,2%, por interés compuesto. Se espera un impacto casi inmediato sobre la tasa de los plazos fijos y las billeteras remuneradas, entre otras opciones que ofrecen retornos en pesos dentro del sistema.

El objetivo de esta medida es muy claro: reducir el peso que tiene el stock de pasivos remunerados en términos reales, y con ello la carga de intereses que genera. Esto también es conocido como “déficit cuasi-fiscal”, y su virtual eliminación forma parte del proceso de saneamiento que está llevando a cabo la autoridad monetaria.

La carga devengada de intereses por pasivos remunerados había llegado a representar más del 17% del PBI hacia el final de la gestión de Sergio Massa (en términos anualizados y como la suma de 12 meses), y el dato más reciente de esta medición ya sitúa una cifra inferior al 8% del PBI.

Visto de otra forma, la cantidad de pesos ajustados por inflación que se emiten para pagar intereses por Pases y otros instrumentos del BCRA ya es la más baja desde mediados de 2022, y la tendencia es firme. La continúa reducción de la tasa de interés nominal sólo apuntala más este proceso.

Es importante señalar que el Gobierno está evitando desarmar el cepo cambiario precisamente para poder continuar con la licuación real de los pasivos remunerados. Sin el control cambiario, la política monetaria que actualmente aplica el BCRA no podría ser posible, y generaría indefectiblemente una corrida cambiaria y una fuerte caída de la demanda de saldos reales. Todo esto no ocurre porque las restricciones no permiten que los pesos circulen libremente fuera del sistema.

Pero al mismo tiempo, el Gobierno pretende sanear la hoja de balance del Banco Central (reduciendo la carga por pasivos remunerados a una mínima expresión) precisamente para que la salida del cepo cambiario no sea traumática. La licuación de la deuda remunerada del BCRA es una condición necesaria para una salida racional de los controles cambiarios.

La segunda “pata” del saneamiento del BCRA consiste en la compra de divisas, y de hecho el saldo de reservas netas ya habría vuelto a valores positivos (habiendo partido de un rojo de US$ 11.000 millones en diciembre de 2023). Ambos procesos, la compra de divisas y la caída de la tasa de los Pases, implican una mayor expansión de pesos (ya sea endógena o emisión directa).

Pero estos pesos inyectados en el sistema fueron deliberadamente compensados por nuevas absorciones, y de esta manera el Gobierno neutralizó su impacto inflacionario. Las principales fuentes de absorción fueron las siguientes: emisión de nuevos Pases, colocación de bonos BOPREAL, licitaciones de títulos públicos para cancelar Adelantos Transitorios, y supresión absoluta del financiamiento monetario al Tesoro (ahora con superávit fiscal).

El Gobierno logró cortar abruptamente con la llamada “inercia inflacionaria” debido a que los aumentos de las principales variables nominales del país (salarios, tarifas, precios liberados, etc) no fueron convalidados con la emisión de nuevos pesos como usualmente solía ocurrir en la Argentina durante la ejecución de ajustes de precios relativos.

Durante otros períodos de ordenamiento de precios relativos, como por ejemplo lo que ocurrió durante el Rodrigazo de 1975, el BCRA simplemente convalidó monetariamente todos los aumentos salariales y de tarifas públicas, desatando un auténtico infierno inflacionario que no acabaría sino hasta 1991 con la Convertibilidad.

-

Economíahace 2 semanas

Economíahace 2 semanasSe derrumba la inflación sin controles de precios: La suba de precios ya es la más baja desde octubre del año pasado

-

Argentinahace 2 semanas

Argentinahace 2 semanasArgentina deberá pagar una cifra millonaria tras perder un juicio por la estatización de las jubilaciones, impulsada por Cristina Kirchner

-

Argentinahace 2 semanas

Argentinahace 2 semanasEn Carrefour no existe más la inflación: El supermercado anunció que no subirá más los precios por 3 meses

-

Argentinahace 7 días

Argentinahace 7 díasEs hora que la UBA empiece a cobrarle matrícula a los estudiantes extranjeros para mejorar los sueldos de docentes y las instalaciones

-

Economíahace 2 días

Economíahace 2 díasGracias al superávit y la estabilización inflacionaria de Milei, el Banco Hipotecario volvió a lanzar créditos hipotecarios

-

Argentinahace 2 semanas

Argentinahace 2 semanasBase China en Neuquén: Los vecinos denuncian un hermetismo total y efectivos militares en suelo argentino

-

Argentinahace 2 semanas

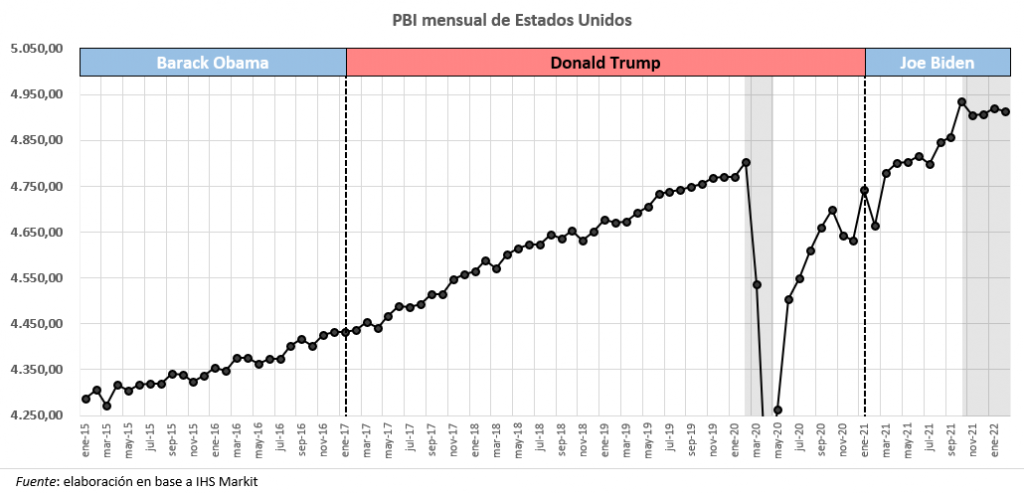

Argentinahace 2 semanasEl Gobierno de Milei suspendió 1.308 películas que iban a recibir subsidios del INCAA, entre ellas "Gordo Puto, Amén"

-

Argentinahace 1 semana

Argentinahace 1 semanaMilei le gana la pulseada a Camioneros y los Moyano aceptaron unas paritarias iguales a la inflación